ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日本消費者物価指数(CPI)

・米国新築住宅販売件数

・IMM通貨先物円ポジション

2.要人発言

・植田日銀総裁、鈴木財務相(衆院財務金融委員会と参院財政金融委員会)

・米国ジャクソンホール会合(カンザスシティー連銀主催の年次シンポジウム、8/22~24)、FRB要人(特にパウエルFRB議長講演)

3.その他

・実質五十日仲値(8/25休場につき)

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①円キャリー取引(促進or巻き戻し)、②米国労働市場、③米国経済成長、④インフレ、⑤地政学リスクに分類できます。

5.本日の注目材料

(1)8/22(木)マーケット影響

①米国シュミッド・カンザスシティ連銀総裁のタカ派発言→ドル円上昇

②米国コリンズ・ボストン連銀総裁,米国ハーカー・フィラデルフィア連銀総裁のハト派発言→ドル円下落

③米国PMI速報値・米国中古住宅販売件数(強)→ドル円上昇

④米国PMI速報値・米国中古住宅販売件数(強)→欧米株下落→ドル円下落

⑤8/23パウエルFRB議長講演で積極的な利下げ示唆はないとの見方→米株下落→ドル円下落

本日スタートは、世界中が注目する下記の要人発言を控えて、ドル円小幅推移もしくは前日ロング勢の決済からのドル円下落を想定します。

(2)植田日銀総裁発言(閉会中審査)

市場の視線を一身に浴びる植田日銀総裁、衆参両院であす閉会中審査(Bloomberg)

7/31(水)日銀会合後の会見における、早期追加利上げ示唆・強いタカ派発言が世界的な金融市場混乱の要因になったと、国会議員は見なしたことで、異例の衆参両院の閉会中審査が実施されることになりました。

下記(a)は考えにくく、(b),(c)を想定します。

(a)7/31の様なタカ派発言:サプライズ→ドル円急落

(b)8/7(水)内田日銀副総裁の様なハト派発言→ドル円上昇

(c)早期追加利上げ否定、データ次第で追加利上げ示唆のハト・タカ派バランスを取った発言→ハト・タカ発言が入れ替わる毎に市場が反応しやすくドル円乱高下か。アルゴリズム取引の過剰反応で急激かつ大きな変動も生じやすそう。

(3)パウエルFRB議長講演(ジャクソンホール会議)

8/21米国FOMC議事要旨のハト派内容からも、FRB9月0.25%利下げは確実。よって市場の注目は0.50%大幅利下げの有無のヒント。

下記(a)~(d)は考えにくく、(e)を想定します。

(a)FRB9月0.25%利下げがデータ次第のタカ派発言:サプライズ→ドル円急上昇

(b)FRB9月0.25%利下げがデータ次第のタカ派発言:高金利長期化嫌気で株急落(円キャリー巻き戻し)→ドル円下落

(c)FRB9月0.50%利下げ示唆の強いハト派発言:ドル円急落

(d)FRB9月0.50%利下げ示唆の強いハト派発言:株上昇(円キャリー促進)→ドル円上昇

(e)FRB9月0.50%利下げはデータ次第の弱いハト派発言→ドル円小幅下落

(4)地政学リスクオフ(中東、ウクライナ・ロシア)

7/30以降は中東情勢が悪化し、8/7以降はウクライナ情勢も一気に緊張が高まりました。

・米・イスラエル代表団、ガザ停戦実現へ新たな協議開始(Reuters)

・ロシア・クルスク州の攻撃に米国製爆弾を使用=ウクライナ空軍(Reuters)

下記材料が想定されますが、最近の傾向は(a)ドル売り主導のドル円下落が生じており、中東戦争勃発となればドル円急落の可能性が高いと推測します。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

日本消費者物価指数(CPI)(政府統計の総合窓口)

(過去の発表日; 1/19, 2/27, 3/22, 4/19, 5/24, 6/21, 7/19, 8/23)

日銀物価目標2.0%。日銀政策金利0.25%

前年比:前回2.8%、予想2.7%、結果2.8%(○)→対前回同等、対予想上昇

コア前年比:前回2.6%、予想2.7%、結果2.7%(○)→対前回上昇、対予想同等

コアコア前年比:前回2.2%、予想1.9%、結果1.9%(○)→対前回下落、対予想同等

7月の消費者物価、2.7%上昇 エネルギーが押し上げ(日本経済新聞)

【考察】

発表前:直前146.08。切番146.00手前の4H足レンジ高値146.03へ付近。

発表後:対前回は強弱混在、対予想は同等以上。コアコアの弱い数値が材料視され、押し目買い入り日足高値146.34へ上昇。

東京マーケット(9:00~15:00)

9:33~要人発言

植田日銀総裁(衆院財務金融委員会)

(発言:6/4, 6/6, 6/14, 6/17, 6/18, 6/21, 7/31, 8/23)

:前回7/31タカ派発言

経済・物価見通し実現なら緩和調整、基本姿勢変わらず-植田日銀総裁(Bloomberg)

【考察】金融緩和維持のハト派発言、経済・物価見通しの確度が高まれば金融緩和の度合いを調整する基本的な姿勢維持のタカ派発言。7月日銀会合後の市場混乱を受けて日銀がハト派寄りに転換する見方もありましたが、金融正常化のタカ派スタンス維持を受けて日通し安値145.29へ急落

9:47~要人発言

加藤日銀理事

「金融緩和維持」「直ぐにETF処分しない」

【考察】ハト派発言

10:14~要人発言

鈴木財務相(衆院財務金融委員会)

デフレ脱却、まだそこまでいってない=鈴木財務相(Reuters)

【考察】デフレ脱却未達、円安牽制発言。

9:55 実質五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあります。

14:13~要人発言

植田日銀総裁(参院財政金融委員会)

(発言:6/4, 6/6, 6/14, 6/17, 6/18, 6/21, 7/31, 8/23)

:前回7/31タカ派発言

内田副総裁と「考え違わず」と日銀総裁、政策調整の戦略を再強調(Reuters)

【考察】午前と同じく、ハト派・タカ派発言交錯するも、タカ派より発言。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:40~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:6/27, 7/11, 8/13, 8/23)

:政策スタンスはハト派。前回8/13ハト、タカ派発言

アトランタ連銀総裁、年内に1回より多い利下げ支持する可能性(Bloomberg)

【考察】ハト派発言。パウエルFRB議長講演で積極的な利下げ示唆はないとの見方を後押しした米国債利回り下落のドル売りよりも、好感した株上昇(円キャリー促進)が強くドル円上昇。

23:00 経済指標

米国新築住宅販売件数

住宅市場は消費に大きな影響を与えることから景気の先行指標として中古住宅販売件数とともに重要。

件数:前回61.7万件(改定66.8)、予想62.4万件、結果73.9万件(◎)

前月比:前回-0.6%(改定0.3)、予想1.1%、結果10.6%(◎)

【考察】強い数値。

23:00~ 要人発言

米国パウエルFRB議長(Fed News & Events, Calendar)

(発言:7/2, 7/9, 7/10, 7/15, 7/31, 8/23)

:政策スタンスは中立。前回7/31ハト、タカ派発言

パウエルFRB議長、「利下げの時が来た」-ジャクソンホール(Bloomberg)

【考察】9月利下げほぼ明言のハト派。但し、利下げタイミングとペースはデータ次第。市場は9月0.25%利下げ織り込み済みですが、労働市場減速懸念発言の影響から、0.50%大幅利下げ織り込み高進しドル円急落。

24:01~要人発言

米国ハーカー・フィラデルフィア連銀総裁(2024年FOMC投票権なし)

(過去の発言:4/4, 5/16, 6/17, 8/22, 8/23)

:政策スタンスはハト派。前回8/22ハト派発言。

フィラデルフィア連銀総裁、利下げは「整然とした」ものになるべきだ(Bloomberg)

【考察】ハト派発言。ドル円急落継続。

25:38~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(発言:8/2, 8/5, 8/8, 8/16, 8/23)

:政策スタンスは中立。前回8/16ハト派、景気減速懸念発言

FRB、ここから先は雇用サイドの責務に重点を-シカゴ連銀総裁(Bloomberg)

【考察】ハト派、労働市場減速懸念発言。ドル円急落継続。

28:30 経済指標

IMM通貨先物8/20時点(ポジション推移)

円ロング小幅増

<まとめ>

東京マーケット:

日足始値146.27

取引開始後は、前日米国株下落の流れを引き継いで、切番146.00手前の4H足レンジ高値146.03へ下落(1H足レンジ形成)。

日本消費者物価指数は強弱混在したものの、コアコアの弱い数値が材料視され押し目買い入り、日通し高値146.34へ上昇(1H足レンジ内推移)。

注目の植田日銀総裁は、金融緩和維持のハト派発言と、経済・物価見通しの確度が高まれば金融緩和の度合いを調整する基本的な姿勢維持のタカ派発言。

7月日銀会合後の市場混乱を受けて日銀がハト派寄りに転換する見方もありましたが、データ次第で金融正常化のタカ派スタンス維持を受けて、1H足レンジ下限145.98をブレイクして、日通し安値145.29へ急落。

途中、加藤日銀理事や鈴木財務相の発言もありましたが影響薄(4H足レンジ形成し、内部で1H足下降トレンド発生)。

一方、データ次第での金融正常化スタンスはサプライズではなく、市場の安心感から日本株上昇に連れて4H足ダウ高値145.34付近からの押し目買い入り145.90へ上昇。

しかし、1H足戻り売りに押され引けに掛けて揉み合いました(1H足下降トレンド継続)。

【日本市況】円上昇、植田総裁が緩和調整姿勢を維持-債券相場は下落(Bloomberg)

欧米マーケット:

欧州オープン直前、再び日通し安値145.29を付けましたが、欧州勢は植田日銀総裁のデータ次第・金融正常化スタンスへの安心感や、注目のパウエルFRB議長講演で積極的な利下げ示唆はないとの見方を材料とし欧州株上昇に連れてドル円上昇しました(1H足ダブルボトムからレンジ上抜けて、上昇トレンド発生。但し、4H足レンジ内:144.74~146.33)。

更に、米国ボスティック・アトランタ連銀総裁のハト派発言で米国債利回り下落すると、パウエルFRB議長講演で積極的な利下げ示唆期待の株上昇(円キャリー促進)が強くドル円上昇。

NYオープンすると、トリプル高(米国株高、ドル高、金利高)スタートとなり、日足高値146.48へ急上昇(4H足レンジ上限146.33付近、1H足上昇トレンド継続)

米国パウエルFRB議長から今までより強い9月利下げ示唆。但し、利下げタイミングとペースはデータ次第。市場は9月0.25%利下げ織り込み済みですが、労働市場減速懸念発言の影響から、0.50%大幅利下げ織り込み高進しドル円急落。

米国ハーカー・フィラデルフィア連銀総裁、米国グールズビー・シカゴ連銀総裁のハト派発言や労働市場減速懸念発言も加わり、日足安値144.05へ急落して引けました。

(日足レンジ下限144.18付近)

日足終値144.39

【米国市況】円が144円近辺に急伸、株上昇-パウエル議長講演で(Bloomberg)

ファンダメンタルズ材料とドル円の関係

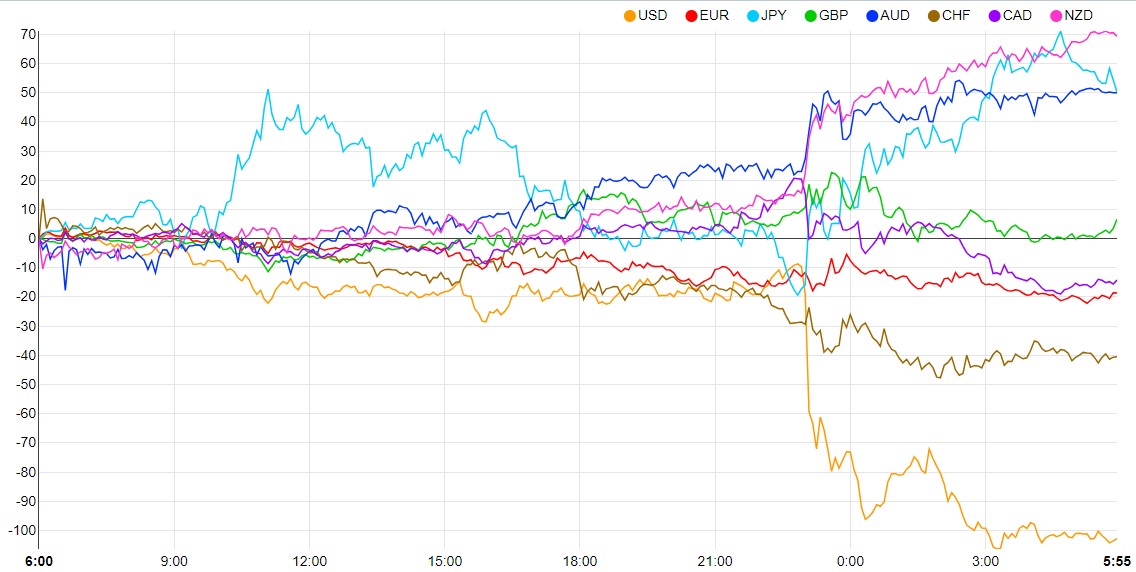

通貨強弱

<ドル売り優勢>

買い材料:

・米国新築住宅販売件数(強)

売り材料:

・米国ボスティック・アトランタ連銀総裁、米国パウエルFRB議長、米国ハーカー・フィラデルフィア連銀総裁、米国グールズビー・シカゴ連銀総裁のハト派発言

・米国パウエルFRB議長、米国グールズビー・シカゴ連銀総裁の労働市場減速懸念発言

<円買い優勢>

買い材料:

・植田日銀総裁のタカ派発言

・鈴木財務相の円安牽制発言

売り材料:

・日本消費者物価指数:コアコアの弱い数値

・加藤日銀理事のハト派発言

・・米国ボスティック・アトランタ連銀総裁のハト派発言→

・恒常的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ75.5→66.5%、50bps引き下げ24.5→34.5%

年内利下げ観測:25bps×4回=100bps → 政策金利425~450bps相当

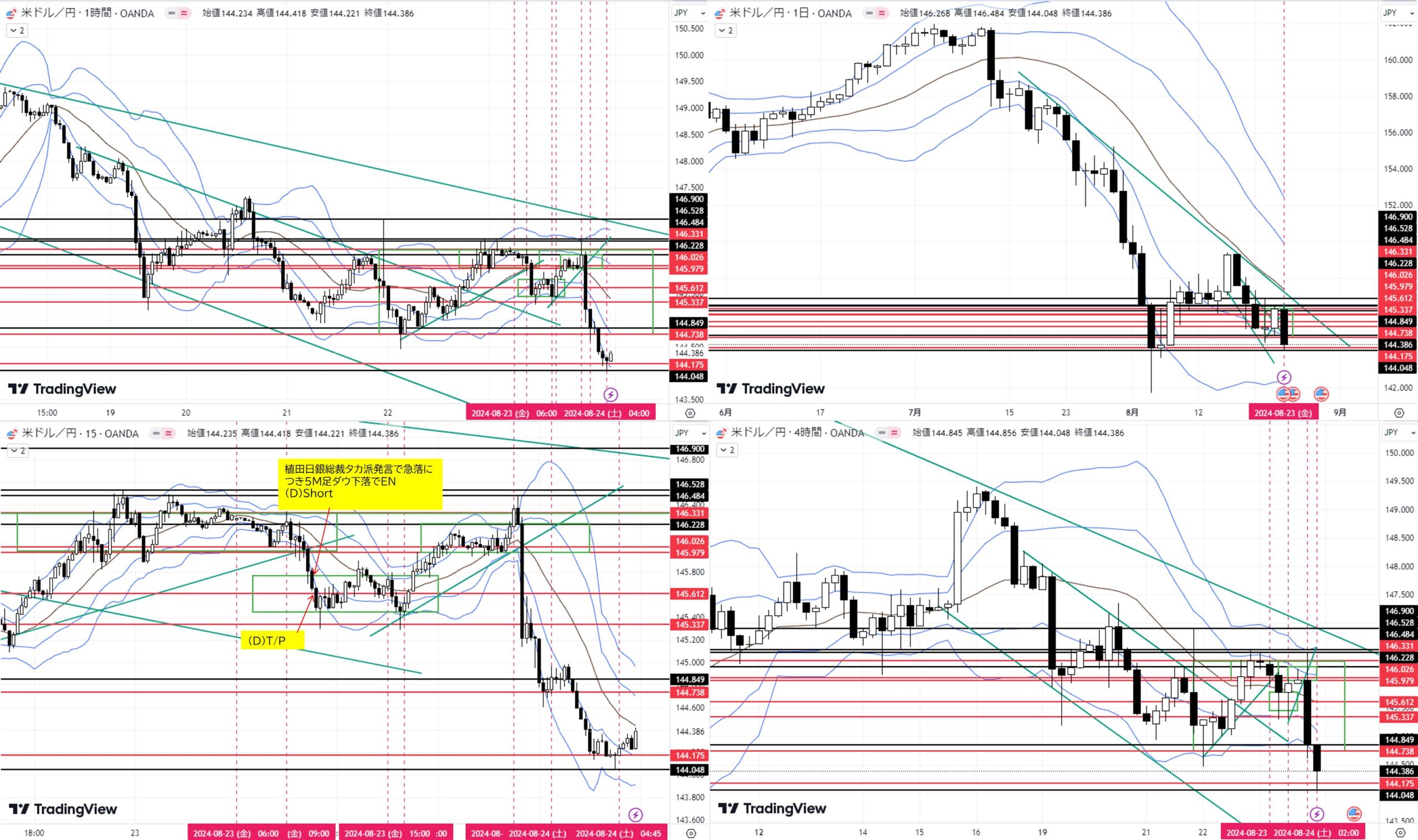

テクニカル分析

Trade

- 月足:8月陰線形成中。上昇チャネル。20MAから上昇中。

- 週足:8/19週、陰線形成中。下降トレンド。

- 日足:8/22陽線。レンジ。BB-1σ付近。

- 4H足:レンジ。戻り高値かつ20MA付近

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足押し安値145.979付近へ下落→転換上昇→目標1H足レンジ高値146.331

(B)8/22日足高値146.528をダウ上昇→転換上昇→目標8/21日足高値146.900

②Short

(C)1H足押し安値145.979かつ1H足20MAをダウ下落→目標1H足押し安値145.612

(D)8/21日足高値146.900付近へ上昇→転換下落→目標8/22日足高値146.528

本日:1勝0敗、+18.2pips

8月通算:18勝10敗、勝率64.3%、RR 1.95、+448.3pips

コメント