ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)8/30の欧米マーケット影響

欧州オープン後もドル円上昇継続で日足高値146.54を付けたが、米国ADP雇用者数と米国実質GDP改定値を受けて急落し日足安値145.57を付けた。

その後、米国中古住宅販売成約指数の強い数値で下げ止まり、「米国債利回り上昇→ドル買い」と「リスクオン円売り」で上昇。米国ADP雇用者数からの下落をほぼ全戻し。

日足終値146.25。

(2)経済指標

・米国新規失業保険申請件数、失業保険継続申請件数

・米国個人所得、個人支出

・米国PCEデフレータ

・米国シカゴ購買部協会景気指数

(3)要人発言

・政府日銀要人の円安牽制

・日銀審議委員

・FRB要人

(4)その他

・月末ロンフィク

・来週のドル・円はドル高一服か、ジャクソンホール通過で調整も(Bloomberg)

・TOM(Turn of the Month)効果(アノマリー)

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

本日注目度が高いのは、米国PCEデフレータ。パウエルFRB議長はジャクソンホール会合の講演でも追加利上げはデータ次第と述べており、今週の注目度が高い指標において「強い数値→ドル買い」、「弱い数値→ドル売り」の素直な反応が多い。

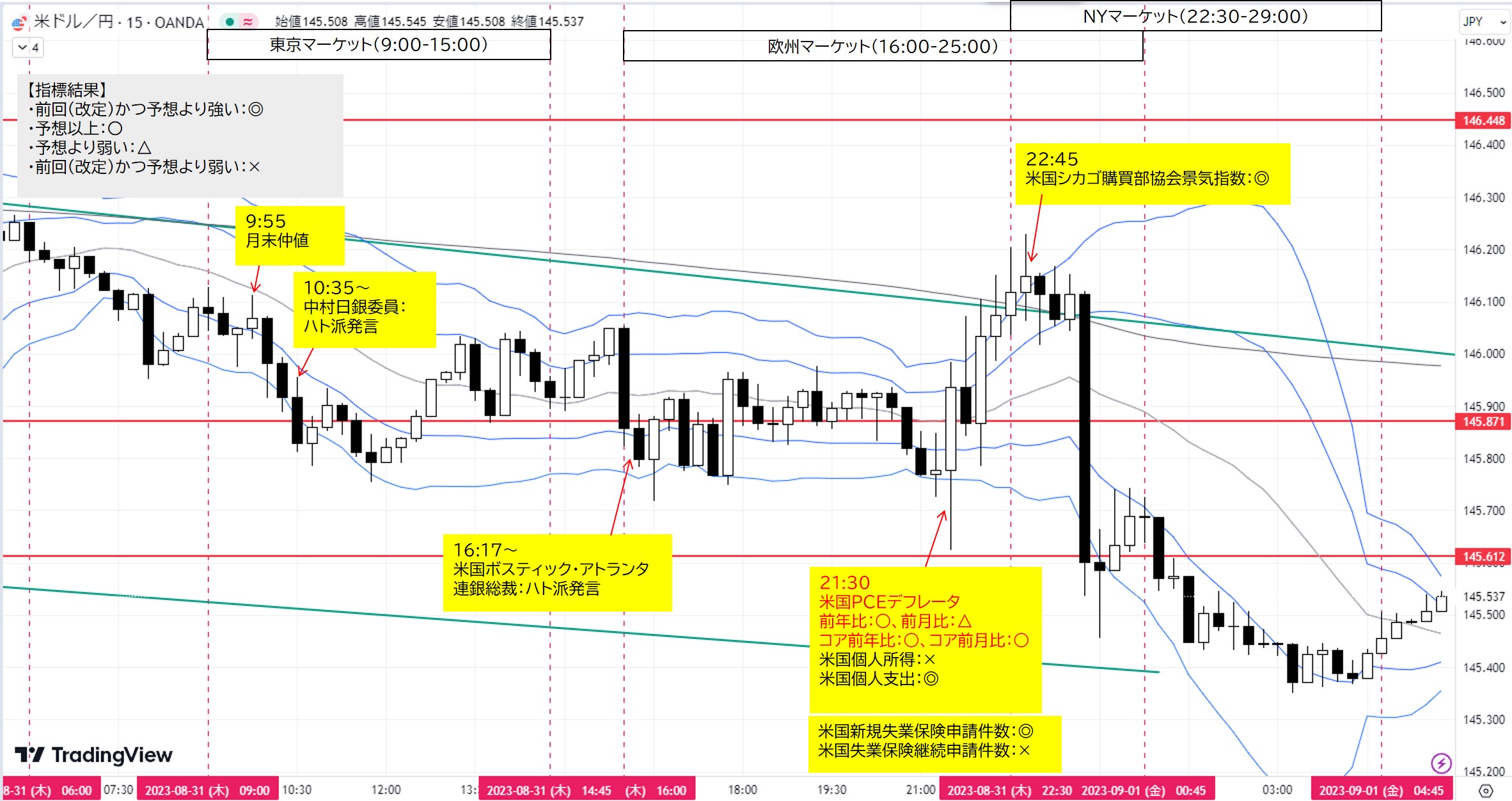

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:55 月末仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:35~要人発言

中村日銀審議委員

為替変動の物価への影響大きい、動向を注視-円安で中村日銀委員(Bloomberg)

【考察】ハト派発言だが反応薄。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

16:17~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権なし)

ボスティック総裁、慎重姿勢呼び掛け-米労働市場への無用な害回避を(Bloomberg)

【考察】ハト派発言でドル円下落したが、注目度の高い米国経済指標控えて直ぐに利確も入り方向感ない動き。

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回23.0万件(改定23.2)、予想23.3万件、結果22.8万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回170.2万件(改定169.7)、予想170.4万件、結果172.5万件(×)

21:30 経済指標

米国個人所得:前回0.3%(改定)、予想0.3%、結果0.2%(×)

米国個人支出:前回0.5%(改定)、予想0.7%、結果0.8%(◎)

21:30 経済指標

米国PCEデフレータ(過去の発表日:8/26, 9/30, 10/28, 12/1, 12/23, 1/27, 2/24, 3/31, 4/28, 5/26, 6/30, 7/28, 8/31)

強い数値なら、「インフレへの警戒感が高まり→FF金利のターミナルレート上昇する可能性→ドル買いドル円上昇」

前年比:前回3.0%(改定)、予想3.3%、結果3.3%(○)

前月比:前回0.2%(改定)、予想0.3%、結果0.2%(△)

コア前年比:前回4.1%(改定)、予想4.2%、結果4.2%(○)

コア前月比:前回0.2%(改定)、予想0.2%、結果0.2%(○)

【考察】「総じて強い数値→米国債利回り上昇→ドル買い」、「リセッション懸念後退→円売り」でドル円上昇

22:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回42.8(改定)、予想44.2、結果48.7(◎)

24:00 月末ロンフィク

<まとめ>

東京マーケット:

前日米国経済指標の弱い数値で生じた戻り高値付近の日足始値146.25が日足高値となり、「米国経済指標の弱い数値を引き継いでドル売り・円買い」で東京安値145.75を付けた。その後、「米国債利回り上昇→ドル買い」でドル円持ち直し。

「株先物・株価指数上昇→リスクオン円売りにならず円買い」となり、月末リバランスの影響か。

欧米マーケット:

欧州オープン後、米国ボスティック・アトランタ連銀総裁の発言で145.72まで下落したものの、注目度の高い米国経済指標控えて直ぐに利確も入り方向感ない動き。

注目の米国PCEデフレータは総じて強く数値。米国新規失業保険申請件数も強く日足高値146.25手前の146.23まで上昇。

しかし、「米利上げ警戒→株先物・株価指数下落→リスクオフ円買い」が一気に強まり、「ドル買い・円買い交錯」。円買い強く全戻しから下落継続し、日足安値145.35を付けた。

日足終値145.54。

【欧州市況】株は小幅安、関心は米雇用統計に集中-ドイツ債上昇(Bloomberg)

【米国市況】8月の株はマイナス、焦点は雇用統計に-円は上昇(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

8/31(木)は8/30(水)に対しブル(短期金利低下、長期金利低下)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

9月公表:据え置き88.5%、25bps引き上げ11.5%、50bps引き上げ0.0%

テクニカル分析

トレード

- 月足:8月陽線形成中。レンジ内の上昇トレンド。

- 週足:8/28週、陰線形成中。

- 日足:8/30陽線。

- 4H足:レンジ。

- 1H足:下降チャネル。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)4H足レジスタンス146.448をダウ上昇→目標4H足レジスタンス147.234

②ショート

(B)1H足サポート145.871をダウ下落→目標1H足サポート145.612

(C)1H足サポート145.612をダウ下落→目標1H足サポート145.040

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

(B)ショート:145.803

S/L:145.894

獲得pips:-9.1

8月通算:13勝10敗、勝率56.5%、平均RR 2.12、獲得Pips +182.4

コメント