ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/1の欧米マーケット影響

米国ADP雇用者数(強)により初動ドル円上昇でしたが、直後に発表された米国中長期債四半期入札規模が据え置きとなり警戒されていた規模拡大、加えて買戻し計画発表によりドル円下落。

次いで、米国JOLTS求人件数(弱)、米国ISM製造業景気指数(弱)により日通し安値157.39へ急落。しかしながら、米国ISM製造業景気指数中身の仕入価格がサプライズの強さだったことでインフレ懸念から全戻し上昇。

注目の米国FOMC公表はサプライズのQT減速と声明文タカ派が交錯でしたが、QT減速のインパクトが強くドル円下落。

パウエルFRB議長会見はインフレ懸念のタカ派発言ありながらも、追加利上げ否定のハト派発言を受けて日足通し157.00へ到達。

ですが、会見終盤から会見後、切番157.00ではショート勢決済や押し目買い入りやすく再上昇。結局、市場は高金利維持を懸念して、米国債利回り上昇、米株下落へ転換し、公表後のドル円下落はほぼ全戻しになりました。

ところが、NYクローズ後、閑散相場を狙った想定される政府・日銀為替介入観測発生。直前157.59から日足安値153.00へ急落。4/29介入観測の日足安値154.54を下抜けて、約4.6円暴落。

日足終値154.44

(2)経済指標

・日銀、政策委員会・金融政策決定会合議事要旨(3月18・19日分)

・米国新規失業保険申請件数、失業保険継続申請件数

・米国貿易収支

・米国非農業部門労働生産性指数、単位労働コスト速報値

・米国製造業新規受注

・米国耐久財受注確報値

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・実質五十日仲値(5/3~5/5日本祝日休場)

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・米国主要企業決算

・中東地政学リスクオフ

本日の注目材料は4点。

①5/1米国FOMC公表・パウエルFRB議長会見の影響

公表のサプライズQT減速とパウエルFRB議長のハト派発言を受けてドル円下落しやすいと推測しますが、高金利長期化懸念は根強いことから大きな下落にはなりにくいと推測します。

②5/1政府日銀為替介入観測の影響

4/29に続き、5/1も政府・日銀為替介入観測発生しました。日足安値153.00へ急落するも押し目買いも強く日足終値154.44で急反発。ファンダメンタルズはまだドル円上昇に傾いていることから、本日スタートは売買交錯し揉み合いやすい展開になりそうです。

③米国経済指標

本日も注目度の高い指標が続きます。但し、「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きが出ても、上記①と②の織り込みが落ち着くまでは大きな動きになりにくいと推測します。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特にイスラエルを巡る中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフ円買い材料交錯しますが、基本的には原油先物価格上昇によりドル円上昇しやすい。

戦闘激化となれば一時的に強いリスクオフに伴うドル円急落に警戒必要ですが、この場合でも押し目買いの機会になりやすいと推測します。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

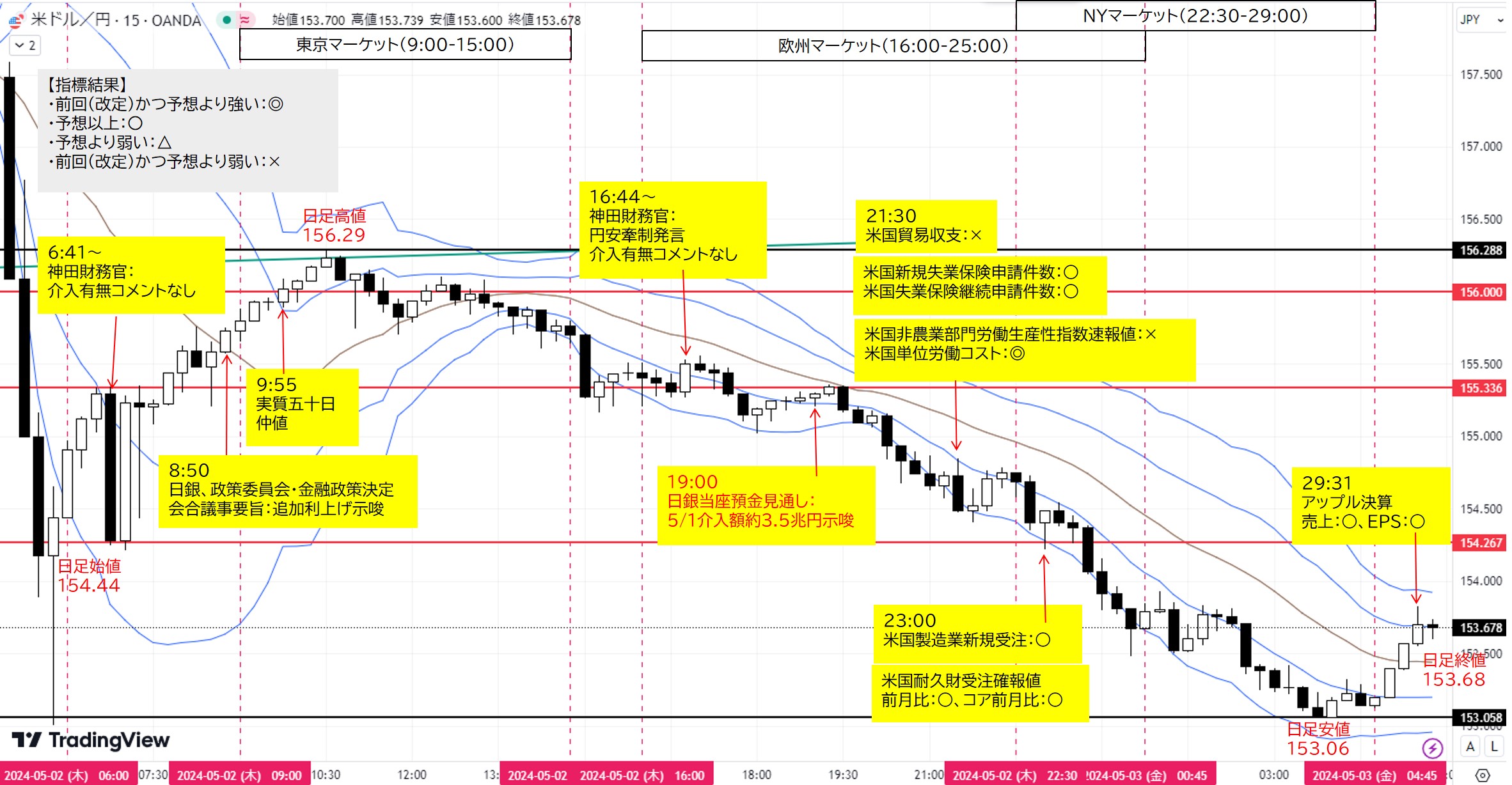

東京マーケット前

6:41~要人発言

神田財務官

(過去の発言:3/5, 3/25, 3/27, 3/29, 4/11, 4/15, 4/17, 4/18, 4/29, 4/30, 5/1)

:前回4/30円安牽制発言。為替介入有無へのコメントなし。

円は155円台前半、一時上げ幅急縮小-介入の有無話せないと財務官(Bloomberg)

【考察】為替介入有無へのコメントなし。ドル円反応薄。

東京マーケット(9:00~15:00)

8:50 要人発言

日銀、政策委員会・金融政策決定会合議事要旨(3月18・19日分)(日本銀行)

「物価に上振れリスク」日銀3月議事要旨(日本経済新聞)

【考察】追加利上げ示唆。しかしサプライズなくドル円上昇継続。

9:55 実質五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

13:00 報道

日銀の利上げペース、市場想定より速まる可能性も-物価予想通りなら(Bloomberg)

【考察】日銀追加利上げ前倒し観測→ドル円下落

16:44~要人発言

神田財務官

(過去の発言:3/5, 3/25, 3/27, 3/29, 4/11, 4/15, 4/17, 4/18, 4/29, 4/30, 5/1)

:前回4/30円安牽制発言。為替介入有無へのコメントなし。

神田財務官、2日の為替介入観測に「24時間適切な対応」(日本経済新聞)

【考察】円安牽制発言。為替介入有無へのコメントなし。ドル円下落。

19:00 要人発言

日銀当座預金見通し

日本は約3.5兆円の為替介入実施した可能性、日銀当座預金見通し示唆(Bloomberg)

*正確な介入額は、5/31外国為替平衡操作の実施状況で判明しました。

政府・日銀の為替介入、過去最大の9.8兆円-29日までの1カ月間(Bloomberg)

【考察】

日銀当座預金増減要因は短資会社の予想から大きく乖離しており、5/1ドル円暴落は政府・日銀為替介入由来とほぼ確定。市場ではあと1回は為替介入実施の可能性が高いとの見方があり、ドル円下落継続。

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回20.7万件(改定20.8)、予想21.1万件、結果20.8万件(○)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回178.1万件(改定177.4)、予想179.0万件、結果177.4万件(○)

21:30 経済指標

米国貿易収支

前回-689億ドル(改定-)、予想-692億ドル、結果-694億ドル(×)

21:30 経済指標

米国非農業部門労働生産性指数速報値

農業部門を除いたモノとサービスを生産する労働者の生産性を把握する指標。

前期比:前回3.3%(改定3.5)、予想1.5%、結果0.3%(×)

米国単位労働コスト速報値

前期比:前回0.4%(改定0.0)、予想2.0%、結果4.7%(◎)

23:00 経済指標

米国製造業新規受注

前月比:前回1.4%(改定1.2)、予想2.1%、結果1.6%(○)

23:00 経済指標

米国耐久財受注確報値:設備投資の先行指標

前月比:前回2.6%(改定)、予想2.6%、結果2.6%(○)

コア前月比:前回0.2%(改定-)、予想0.2%、結果%(○)

29:31 米国主要企業決算

アップル

売上高:前回1195.8億ドル、予想903.3億ドル、結果907.5億ドル(○)

EPS:前回2.18ドル、予想1.50ドル、結果1.53ドル(○)

アップル、売上高が予想ほど落ち込まず-中国の需要が底堅く(Bloomberg)

<まとめ>

東京マーケット:

日足始値154.44

取引開始直後、日通し安値154.21へ下押しするも、NYマーケットクローズ直後の政府・日銀為替介入観測のドル円急落は、押し目買いの好機と捉えている投資家が多く、更に実質五十日仲値へ向けてのドル買い需要から日足高値・東京高値156.29へ一方通行の上昇(介入観測の157.59から153.00の急落に対して、約70%戻し)。一方で、前日米国FOMC公表・パウエルFRB議長会見が総じてハト派だった影響もあり、介入観測急落後の戻り売り勢も入りやすく引けに掛けてじり下げ。

きょうの国内市況(5月2日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン後も東京マーケットのじり下げ展開。歴史的水準へ積み上がっていた円売りポジションを有する海外投機勢が、日銀タカ派化とFRBハト派化への転換を警戒して円売りポジション解消も入ってきたのかも知れません。

日銀当座預金見通しが発表され、日銀当座預金増減要因は短資会社の予想から大きく乖離しており、5/1ドル円暴落は政府・日銀為替介入由来とほぼ確定(約3.5兆円規模示唆)。市場ではあと1回は為替介入実施の可能性が高いとの見方がありドル円下落継続。

米国経済指標は強弱混在ですが総じて強い数値。雇用とコストは強くインフレ懸念ありながらもドル円上昇乏しく下落継続。

米株上昇リスクオンにも関わらず円買いに傾いていたことから、市場は日銀タカ派化とFRBハト派化への警戒感がより強くなった様子。引けに掛けて断続的に下落継続して日足安値153.06到達。

日足終値153.68

【米国市況】円は対ドル153円台に上昇、アップルは決算発表後に上昇(Bloomberg)

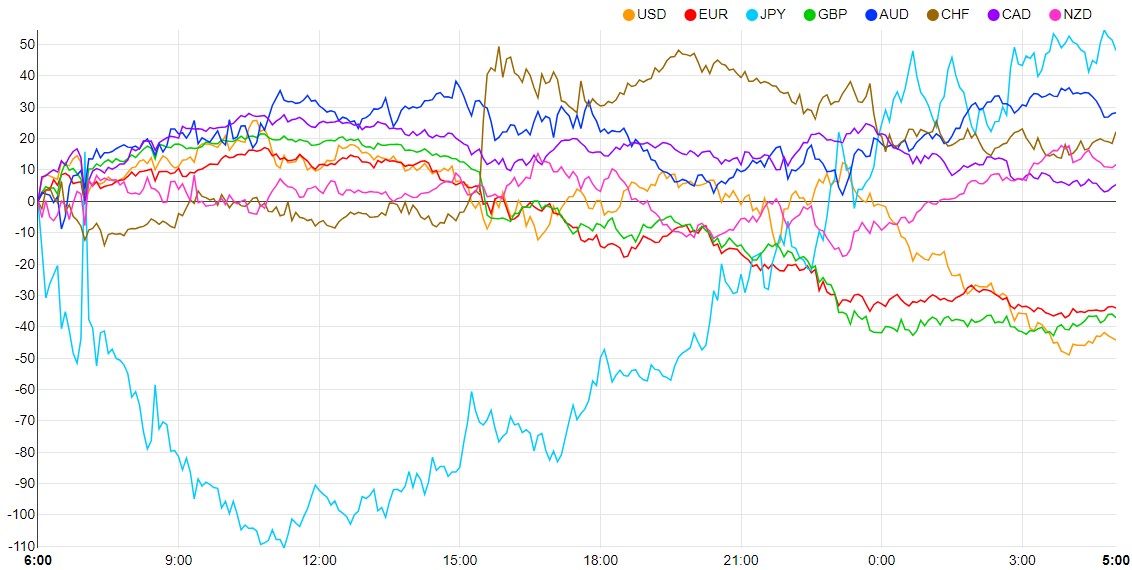

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い:

・実質五十日仲値(ドル買い遅れていた輸入企業等の需要)

・米国新規失業保険申請件数、失業保険継続申請件数、米国非農業部門単位労働コスト速報値、米国製造業新規受注、米国耐久財受注確報値(強)

売り:

・5/1米国FOMC公表・パウエルFRB議長会見が総じてハト派の影響継続

・米国貿易収支、米国非農業部門労働生産性指数速報値(弱)

<円買い優勢>

買い:

・5/1政府日銀為替介入観測影響継続→日本株下落リスクオフ

・日銀、政策委員会・金融政策決定会合議事要旨→追加利上げ示唆

・日銀タカ派懸念→国債買入減額警戒感→国債利回り上昇

・神田財務官の円安牽制発言

・日銀タカ派化、FRBハト派化警戒の投機筋円売りポジション解消(推測)

売り:

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き85.8%

初回利下げ観測9月18日公表:25bp引き下げ45.0%

年内利下げ観測:25bps×1回=25bps → 政策金利500~525bps相当

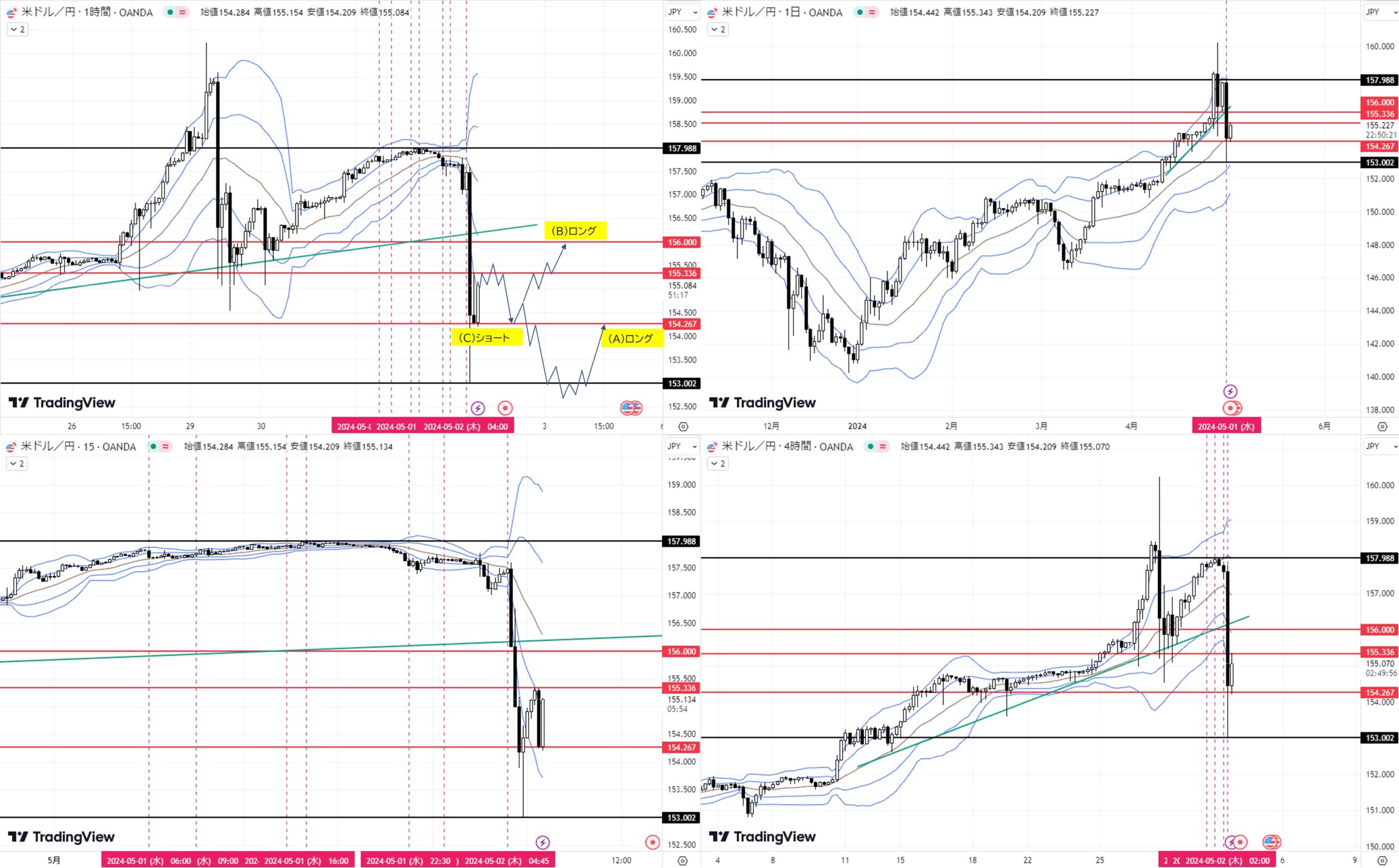

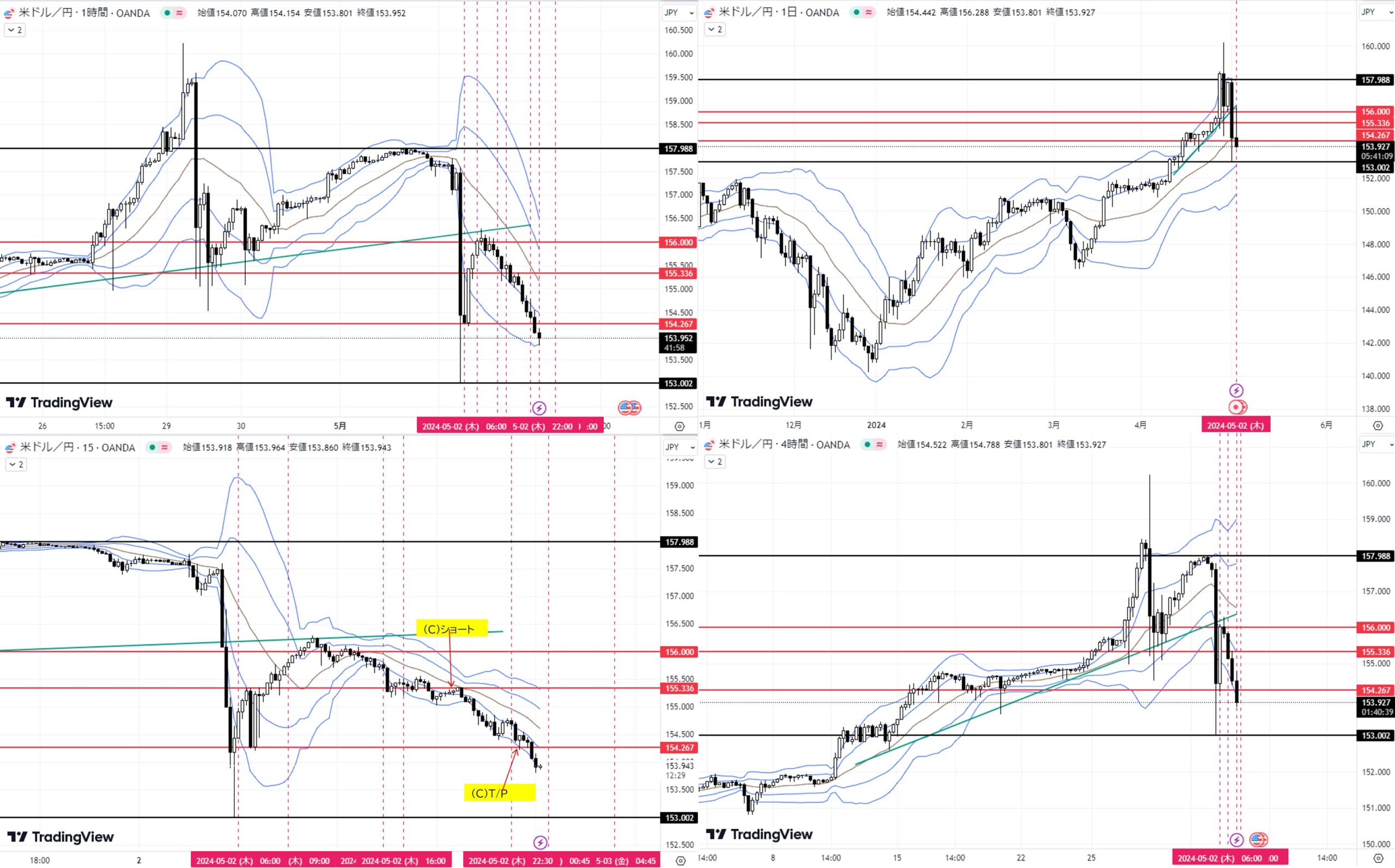

テクニカル分析

トレード

- 月足:5月陰線形成中。上昇トレンド。

- 週足:4/29週、陰線形成中。上昇トレンド。

- 日足:5/1陰線。上昇トレンド。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)日足安値153.00付近へ下落→転換上昇→目標1H足レンジ安値154.267

(B) (C)後、1H足レンジ高値155.336をダウ上昇→目標切番156.000

②ショート

(C)1H足レンジ高値155.336付近へ上昇→転換下落→目標1Hレンジ安値154.267

5月通算:1勝1敗、勝率50.0%、+84.1pips

コメント