ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)3/22の欧米マーケット影響

欧州オープン前に日通し安値151.26を付けてから、一時日足高値手前151.65へ切り返すも、NYオープン前に日足安値151.00へ急落。しかし切番151.00付近は押し目買いも強く引けに掛けて上昇。リスクオフ(米国債利回り低下のドル買い、米国株下落ドル買い・円買い交錯)や週末持越しを避けたいポジション調整の動きと推測。日足終値151.44

(2)経済指標

・日銀、政策委員会・金融政策決定会合議事要旨(1月22・23日分)

・米国新築住宅販売件数

・米国2年債入札

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・五十日仲値

・中東地政学リスクオフ

来週のドル・円は152円を試すか、需給要因と介入警戒感のせめぎ合い(Bloomberg)

【債券週間展望】長期金利は0.7%台推移か、日銀買い入れや年度末で(Bloomberg)

【日本株週間展望】続伸、インフレ転換と円安評価-年度末で乱高下も(Bloomberg)

本日の注目材料は4点。

①政府・日銀口先介入

3/19日銀会合で政策修正にも関わらずドル円急騰継続し一時年初来高値151.82へ到達。更に3/20FOMCハト派姿勢にも関わらずドル円下落は限定的。

リスクオン円売り主導のドル円急騰への警戒感が高まっていることから、今までより強い口先介入の可能性あり。

②FRB要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

:政策スタンスはハト派。前回3/4タカ派発言。

(過去の発言:1/8, 1/18, 1/19, 2/5, 2/9, 2/16, 2/28, 2/29, 3/1, 3/4, 3/25)

アトランタ連銀総裁、年内利下げは1回のみと現時点で予想(Bloomberg)

3/22NYマーケットクローズ後、ボスティック・アトランタ連銀総裁のタカ派発言を受けて、3/25スタートはドル円上昇しやすいと推測。

③米国経済指標

3/20FOMCハト派姿勢でしたが、ボスティック・アトランタ連銀総裁発言からもデータ次第で利下げ時期が後退する可能性あり。

従って、「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定しますが、弱い数値が出てもリスクオン円売りドル円下落は一時的となり、押し目買いの機会になりやすい。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発になったことに加え、3/22は露モスクワでテロ発生。従って、原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じやすい。どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:57~要人発言

神田財務官

(過去の発言:11/1, 12/21, 2/14, 2/29, 3/5, 3/25)

:前回3/5高金利容認発言

為替相場はファンダメンタルズに沿わず明らかに投機-神田財務官(Bloomberg)

【考察】円安牽制発言。ドル円下落

8:50 経済指標

日銀、政策委員会・金融政策決定会合議事要旨(1月22・23日分)(日本銀行)

物価目標実現を見通せる状況、近づいていると複数委員-日銀1月会合(Bloomberg)

【考察】タカ派内容

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

21:31~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

:政策スタンスはハト派。前回3/22タカ派発言。

(過去の発言:1/8, 1/18, 1/19, 2/5, 2/9, 2/16, 2/28, 2/29, 3/1, 3/4, 3/22, 3/25)

米アトランタ連銀総裁、利下げ年内1回にとどまるとの見方を再表明(Bloomberg)

【考察】タカ派発言。ドル円下げ止まり。

22:09~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

:政策スタンスは中立。前回3/1金利見通しへのコメントなし。

(過去の発言:1/11, 1/12, 1/19, 2/2, 2/5, 2/14, 2/29, 3/1, 3/8, 3/25)

シカゴ連銀総裁、年内3回の利下げ見込む-インフレは鈍化との認識(Bloomberg)

【考察】ハト派発言。一瞬ドル円下げから押し目買い入り上昇。

23:00 経済指標

米国新築住宅販売件数

住宅市場は消費に大きな影響を与えることから景気の先行指標として中古住宅販売件数とともに重要。

件数:前回66.1万件(改定66.4)、予想67.7万件、結果66.2万件(×)

前月比:前回1.5%(改定1.7)、予想2.2%、結果-0.3%(×)

23:30~要人発言

米国クックFRB理事

(過去の発言:11/6, 11/8, 11/16, 2/23, 3/25)

:政策スタンスは中立。前回2/23ハト・タカ派発言。

クックFRB理事、利下げには「慎重なアプローチ」取らざるを得ない(Bloomberg)

【考察】タカ派発言。ドル円上昇

26:00 経済指標

米国2年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもある。

最高落札利回り:前回4.691%、結果4.595%(◎)

応札倍率:前回2.49倍、結果2.62倍(◎)

外国中銀など間接入札者の落札比率:前回65.16%、結果65.8%(◎)

テール(Bid利回りと落札利回りの差):前回-0.2 bps、結果+0.5bps(×)

【考察】入札好調。ドル円下落。

<まとめ>

東京マーケット:

日足始値151.44

東京オープン前の神田財務官の円安牽制発言で151.08へ急落後、五十日仲値へのドル買い需要と口先介入の影響は限定的と判断した押し目買いにより東京高値151.43へ全戻し。

しかし、東京オープン後は、日本株下落リスクオフに連れて東京・日足安値151.05へ再下落。その後材料不足で揉み合い。

きょうの国内市況(3月25日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン後もドル円揉み合い続くも、米国ボスティック・アトランタ連銀総裁のタカ派発言でドル円下げ止まり、米国グールズビー・シカゴ連銀総裁のハト派発言でドル円下落一時的、米国クックFRB理事のタカ派発言で日足高値151.55へ上昇。タカ派発言の感応度が高くハト派発言は小の傾向。

四半期末最終週ポジション調整と推測されるドル売り・円売り、株利確売りもみられ総じて方向感ない動き。

日足終値151.42

【米国市況】株は下落、PCE指数の発表控え高値警戒も-151円前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

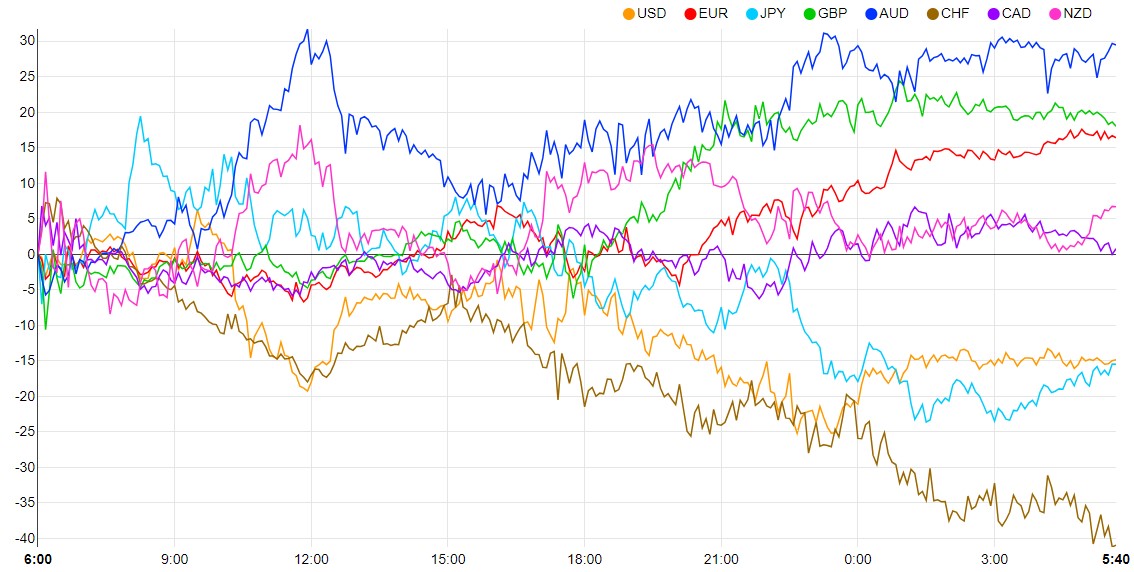

通貨強弱

・ドル売り優勢

買い:米国ボスティック・アトランタ連銀総裁、米国クックFRB理事のタカ派発言、原油先物価格上昇

売り:米国新築住宅販売件数の弱い数値、米国グールズビー・シカゴ連銀総裁のハト派発言、米国2年債入札好調、米株下落リスクオフ、四半期末最終週ポジション調整(推測)

・円売り優勢

買い:神田財務官の円安牽制発言、日銀政策委員会・金融政策決定会合議事要旨のタカ派内容、日本株下落リスクオフ

売り:四半期末ポジション調整(推測)、原油先物価格上昇

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:25bp引き下げ10.1%、据え置き89.9%

6月12日公表(初回利下げ観測):25bp引き下げ63.5%、据え置き29.7%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

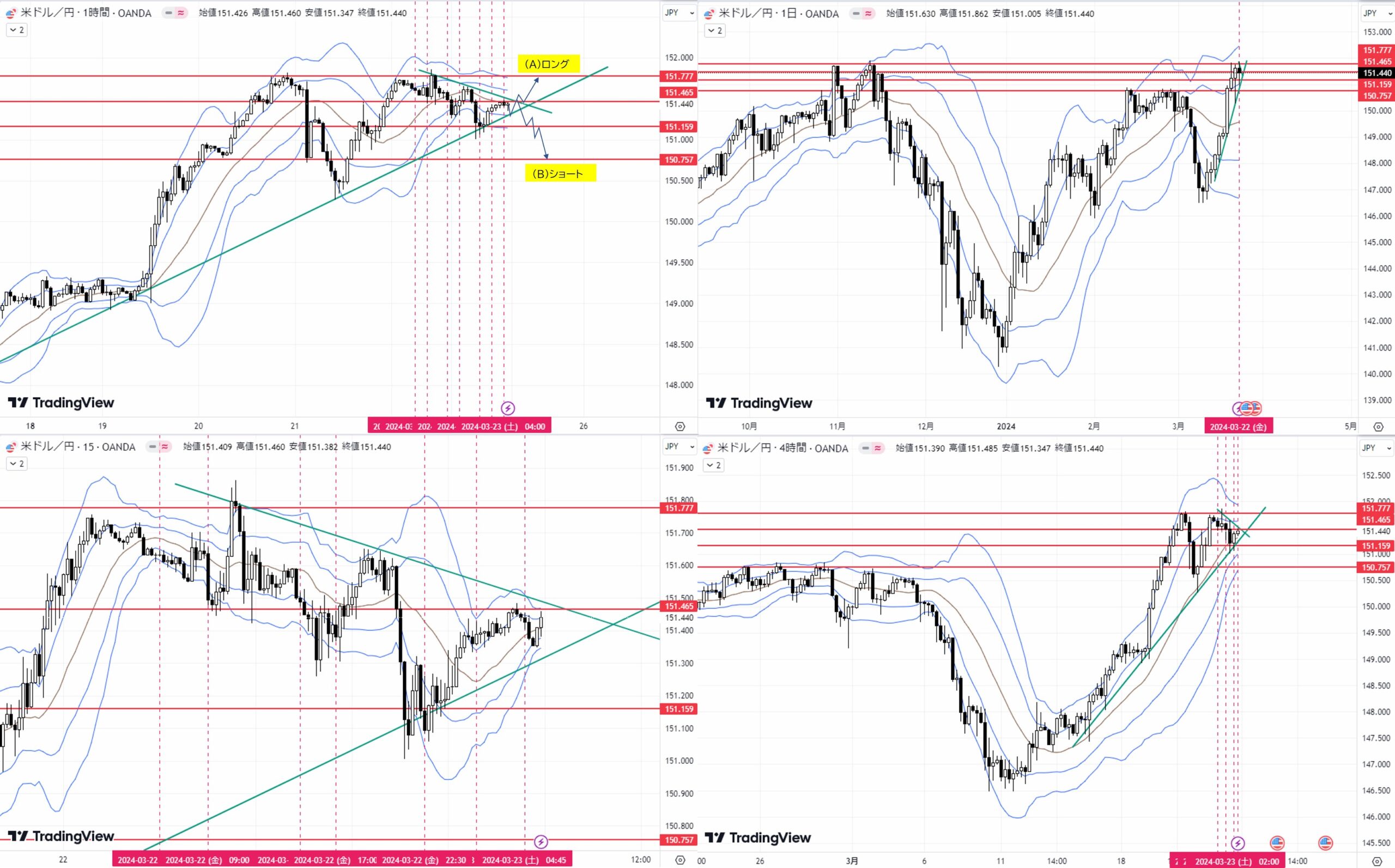

テクニカル分析

トレード

- 月足:3月陽線形成中。レンジ上限151.59到達

- 週足:3/18週、陽線確定。レンジ上限到達。

- 日足:3/22陰線コマ足。レンジ上限到達。3/25は揉み合い又は下落優勢と推測。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足チャネル高値151.465かつ20MAをダウ上昇→目標1H足チャネル上限151.777

(B)日足ダウ安値150.757付近へ下落→ダウ転換上昇→目標4H足押し安値151.159

②ショート

(C)4H足押し安値151.159かつ20MAをダウ下落→目標日足ダウ安値150.757

3月通算:8勝4敗、勝率66.7%、+81.0 pips

コメント