ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)3/26の欧米マーケット影響

欧州オープン後、日足安値151.21を付けるも直ぐに全戻し。材料不足で方向感なし。

米国経済指標は強弱混合するも強い数値が弱い数値より感応度が高く日足高値151.60へ上昇。

日足終値151.56

(2)経済指標

・米国7年債入札

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・中東地政学リスクオフ

来週のドル・円は152円を試すか、需給要因と介入警戒感のせめぎ合い(Bloomberg)

【債券週間展望】長期金利は0.7%台推移か、日銀買い入れや年度末で(Bloomberg)

【日本株週間展望】続伸、インフレ転換と円安評価-年度末で乱高下も(Bloomberg)

本日の注目材料は4点。

①政府・日銀口先介入

3/19日銀会合で政策修正にも関わらずドル円急騰継続し一時年初来高値151.82へ到達。更に3/20FOMCハト派姿勢にも関わらずドル円下落は限定的。

リスクオン円売り主導のドル円急騰への警戒感が高まっていることから、円安牽制発言が相次ぐもののドル円下落は一時的で押し目狙いの機会になっています。

但し、相場参加者がこのパターンに慣れた頃に今までより強い牽制発言や報道で大き目のドル円下落が生じる可能性には注意。その場合にも押し目買いに機会になる状況は変わらず。

②FRB要人発言

3/25はタカ派発言でドル円下げ止まりやドル円上昇、ハト派発言ではドル円下落一時的から押し目買い機会となりました。この傾向が継続見込み。

③米国経済指標

3/20FOMCハト派姿勢でしたが、ボスティック・アトランタ連銀総裁発言からもデータ次第で利下げ時期が後退する可能性あり。

従って、「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定しますが、弱い数値が出てもドル円下落は一時的となり、押し目買いの機会になりやすい。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発になったことに加え、3/22は露モスクワでテロ発生。従って、原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じやすい。どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:04~、14:11~要人発言

田村日銀審議委員(日本銀行)

:政策スタンスはタカ派。

ゆっくり着実に正常化進める、金利機能発揮を重視-田村日銀委員(Bloomberg)

【考察】タカ派発言への警戒感があったなかでハト派発言はサプライズ。ドル円上昇。

12:14~、13:39~要人発言

鈴木財務相

(過去の発言:2/9, 2/14, 2/16, 2/20, 2/22, 3/5, 3/7, 3/8, 3/12, 3/15, 3/19, 3/21, 3/22, 3/26, 3/27)

:前回3/26円安牽制発言

円が対ドルで約34年ぶり安値に下落、断固たる措置取ると財務相(Bloomberg)

【考察】強い円安牽制発言。ドル円下落。

13:27~要人発言

植田日銀総裁

(過去の発言:2/6, 2/9, 2/16, 2/22, 2/29, 3/5, 3/7, 3/12, 3/13, 3/19, 3/21, 3/22)

:前回3/22ハト派発言

家計のマインド指標、緩やかに改善してきていると認識=植田日銀総裁(Reuters)

全てサプライズで出すと不測の影響のリスク=緩和修正で日銀総裁(Reuters)

【考察】ハト派発言

16:13~要人発言

林官房長官

為替動向注視、万全の対応取る=1990年以来の円安で官房長官(Reuters)

【考察】円安牽制発言

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

18:09 報道

政府・日銀3者会合、円安「あらゆる手段排除せず対応」と財務官(Bloomberg)

(過去の3者会合:6/10, 9/8, 5/30, 3/27)

【考察】財務省・金融庁・日銀の3者会合開催報道は強い円安牽制。ドル円急落。

18:41~要人発言

神田財務官

(過去の発言:11/1, 12/21, 2/14, 2/29, 3/5, 3/25, 3/27)

:前回3/25円安牽制発言

【考察】強い円安牽制。ドル円急落継続

26:00 経済指標

米国7年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.327%、結果4.185%(◎)

応札倍率:前回2.58倍、結果2.61倍(◎)

外国中銀など間接入札者の落札比率:前回69.57%、結果69.7%(◎)

テール(Bid利回りと落札利回りの差):前回+0.2 bps、結果-0.8bps(◎)

【考察】入札好調。しかしポジション調整のドル買いのためかドル円上昇継続。

<まとめ>

東京マーケット:

日足始値151.56

田村日銀審議委員のハト派発言をきっかけに日足高値151.97(1990年以来)へ急上昇すると、鈴木財務相の強い円安牽制発言で151.60へ下落。その後、植田日銀総裁と田村日銀審議委員のハト派発言、鈴木財務相の強い円安牽制発言で揉み合い。

きょうの国内市況(3月27日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン後、152円台目前に揉み合いの中、財務省・金融庁・日銀の3者会合開催報道が出されドル円急落、会合後の神田財務官の円安牽制発言を加わり、日足安値151.03へ急落。

政府・日銀は為替水準が介入根拠ではないと繰り返しているものの、事実上152円が実弾介入の可能性が高まってきた様子。

為替介入への警戒感が高まったなかでも、欧米マーケットでは株上昇リスクオン円売り優勢となり揉み合いながらもドル円上昇。

日足終値151.33

【米国市況】株反発、S&P500は最高値-円上昇は限定的で151円前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売買交錯

買い:

売り:米国7年債入札好調

・円買い優勢

買い:鈴木財務相、林官房長官、神田財務官の円安牽制発言、政府・日銀3者会合報道

売り:田村日銀審議委員のハト派発言、日欧米株上昇リスクオン

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:25bp引き下げ10.0%、据え置き90.0%

6月12日公表(初回利下げ観測):25bp引き下げ63.7%、据え置き29.6%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

テクニカル分析

トレード

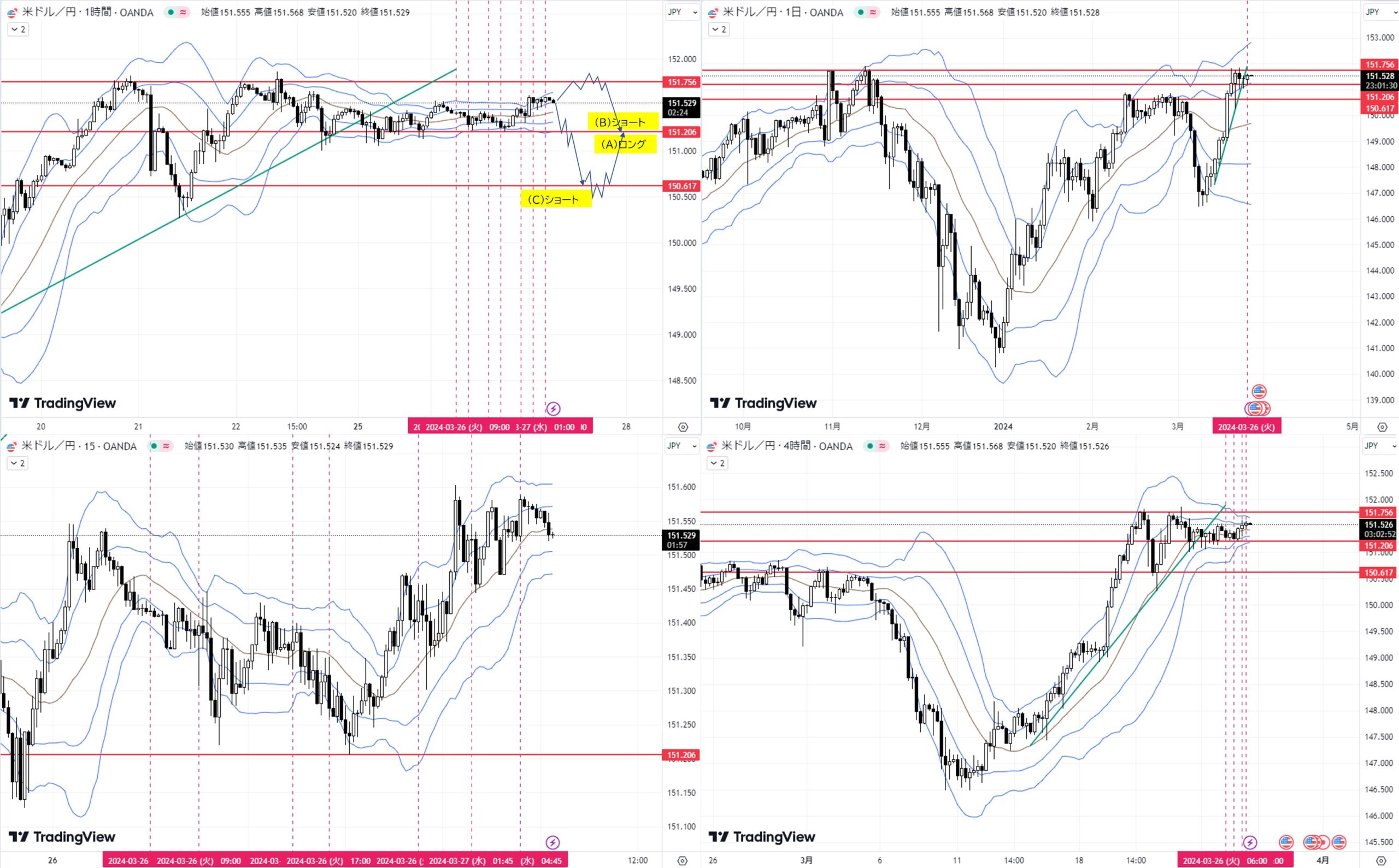

- 月足:3月陽線形成中。レンジ上限151.59到達

- 週足:3/25週、陽線形成中。レンジ上限到達。

- 日足:3/26陽線。レンジ。3/27もレンジ抜けまで揉み合い優勢と推測。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)4H足押し安値150.617付近へ下落→ダウ転換上昇→目標4H足押し安値151.206

②ショート

(B)4H足レンジ上限151.756付近へ上昇→ダウ転換下落→目標4H足押し安値151.206

(C)4H足押し安値151.206をダウ下落→目標4H足押し安値150.617

3月通算:9勝4敗、勝率69.2%、+124.7 pips

コメント