ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/25の欧米マーケット影響

米国GDP速報値の強弱混在(景気堅調でインフレ鈍化)でドル円上昇から急落、米国新築住宅販売件数の強い数値と原油先物価格急上昇でドル円急上昇し、乱高下。

(2)経済指標

・東京消費者物価指数

・日銀、政策委員会・金融政策決定会合議事要旨(12月18・19日分)

・米国個人所得、個人支出

・米国PCEデフレータ

・米国中古住宅販売成約指数

(3)要人発言

・政府日銀急変動牽制(実質円安牽制)

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):ブラックアウト期間(1/20~2/1)のため、いつもの様に発言や記事に要注意。

(4)その他

・IMM通貨先物ポジション

・中東地政学リスクオフ

来週のドル・円は下落か、円安進行受け日銀総裁の発言タカ派化を警戒(Bloomberg)

本日の注目材料は2点。

①米国経済指標

1/16(火)米国NY連銀製造業景気指数(弱)→急落から直ぐに全戻し。

1/17(水)米国小売売上高(強)→急上昇

1/18(木)米国新規失業保険申請件数・失業保険継続申請件数(強)、米国住宅着工・住宅建築許可件数(強)→急上昇。

1/19(金)米国ミシガン大学消費者信頼感指数速報値(強)、インフレ予測と米国中古住宅販売件数(弱)→乱高下。週末ポジション調整も混在。

1/22(月)米国景気先行指数(強)→一旦下押しから上昇。

1/23(火)米国リッチモンド連銀製造業指数(弱)→一旦下押しから上昇。

1/24(水)米国PMI速報値(強)→ドル円上昇

1/25(木)米国GDP速報値は強弱混在[実質GDP・個人消。費(強)→上昇。GDPデフレータ(弱)・PCEコアデフレータ(予想通り)→下落]。米国新築住宅販売件数(強)→上昇

本日の米国PCEデフレータ注目度は高く、強い数値なら素直にドル円上昇、弱い数値なら下落は一時的で上昇に転じやすいと推測します。

②中東地政学リスクオフ

中東地政学リスクオフ(原油先物価格上昇、安全資産米国債買い、リスクオフ円買い)による材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

東京消費者物価指数

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっています。

前年比:前回2.4%(改定)、予想2.0%、結果1.6%(×)

コア前年比:前回2.1%(改定)、予想1.9%、結果1.6%(×)

コアコアCPI前年比:前回3.5%(改定)、予想3.4%、結果3.1%(×)

<参考>

実質金利=政策金利-日本総合CPI12月度前年比

日本:-0.1-2.6=-2.7%

米国: 5.5-3.1=2.4%

1月の東京消費者物価1.6%上昇、1年8カ月ぶり2%割れ(Bloomberg)

【考察】弱い数値で日銀マイナス金利解除観測後退、ドル円上昇。

8:50 経済指標

政策委員会・金融政策決定会合議事要旨(12月18・19日分)(日本銀行)

【考察】ハト派内容でドル円上昇継続

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:30 経済指標

米国PCE

個人所得:前回0.4%(改定)、予想0.3%、結果0.3%(○)

個人支出:前回0.2%(改定0.4)、予想0.5%、結果0.7%(◎)

22:30 経済指標

米国PCEデフレータ(過去の発表日:1/27, 2/24, 3/31, 4/28, 5/26, 6/30, 7/28, 8/31, 9/29, 10/27, 11/30, 12/22, 1/26)

強い数値なら、「インフレへの警戒感が高まり→FF金利ターミナルレート上昇する可能性→ドル買い材料」

前月比:前回-0.1%(改定)、予想0.3%、結果0.2%(△)

前年比:前回2.6%(改定)、予想2.6%、結果2.6%(○)

コア前月比:前回0.1%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回3.2%(改定)、予想3.0%、結果2.9%(×)

<参考>

23年12月FOMC経済見通し

23年度:コアPCE2.8%

24年度:コアPCE2.4%

実質金利=政策金利-総合CPI前年比=5.5-3.4=2.1%

FRB注目のPCEコア指数が鈍化、好調な消費にもかかわらず(Bloomberg)

【考察】

発表前:乱高下から揉み合い。直前147.63

発表後:総じて強い数値。初動はコア前年比の弱い数値で日足安値147.42へ急落・乱高下するも、米国PCEも強い数値で上昇(下落幅=147.63-147.42=0.21)。

24:00 経済指標

米国中古住宅販売成約指数

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目される。

前月比:前回0.0%(改定)、予想1.9%、結果8.3%(◎)

前年比:前回-5.1%(改定-5.5)、予想-4.3%、結果-1.0%(◎)

24:44~要人発言

米国レイナード国家経済会議委員長

米経済見通しは明るい、力強い雇用とインフレ低下で-NEC委員長(Bloomberg)

【考察】インフレ鎮静化、ソフトランディング近い発言。FRB利下げ観測でドル円下落。

27:14 報道

イエメン沖で石油タンカーがミサイルに被弾、フーシ派が犯行声明(Bloomberg)

【考察】同組織による最大規模の商船攻撃。原油先物価格上昇しドル円上昇。

29:30 経済指標

IMM通貨先物1/23時点(ポジション推移)

円ショート大幅拡大

【考察】円売り材料

<まとめ>

東京マーケット:

日足始値147.66

東京消費者物価指数の弱い数値、政策委員会・金融政策決定会合議事要旨(12月18・19日分)ハト派内容を受けてドル円上昇するも、日本株下落リスクオフ(月末ポジション調整と推測)に押され揉み合い。

きょうの国内市況(1月26日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン前から上昇し日通し高値148.09を付けるも、注目の米国経済指標(特にPCE、PCEデフレータ)発表を控えて147.60へ戻され方向感なし。

米国PCEは強くPCEデフレータ強弱混在。初動はコア前年比の弱い数値で日足安値147.42へ急落・乱高下するも、米国PCEも強い数値で上昇(下落幅=147.63-147.42=0.21)。

更に、米国中古住宅販売成約指数の強い数値で上昇し、日通し高値148.17へ到達。

米国レイナード国家経済会議委員長のインフレ鎮静化発言で一時下押ししたものの、原油先物価格上昇から日足高値148.21を付け、引けに掛けて揉み合い上昇。

日足終値148.17

総じて、米国PCEの強い数値、PCEデフレータ強弱混在でドル円乱高下から上昇。米国中古住宅販売成約指数の強い数値、原油先物価格上昇でドル円上昇。148円台維持。

【米国市況】国債下落、FRB利下げ急がずとの見方-ドル148円台(Bloomberg)

ファンダメンタルズ材料とドル円の関係

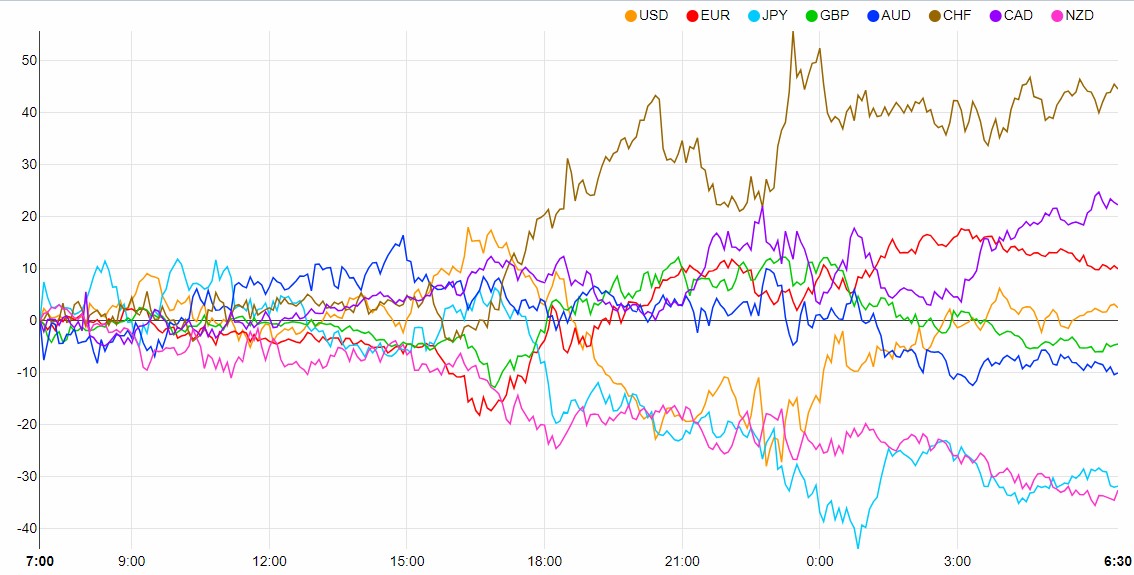

通貨強弱

・1/26ドル買い売り交錯

ドル買い:米国PCEデフレータ総じて強い数値、米国個人所得・個人支出・米国中古住宅販売成約指数の強い数値、原油先物価格上昇

ドル売り:米国レイナード国家経済会議委員長発言

・1/26円売り優勢

円買い:日本株下落リスクオフ(月末ポジション調整)

円売り:東京消費者物価指数の弱い数値、政策委員会・金融政策決定会合議事要旨(12月18・19日分)ハト派内容

米国債イールドカーブ

1/26(金)は1/25(木)に対しベア(短期金利上昇、長期金利上昇)、逆イールド拡大。ドル買い・売り材料(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表24年1月31日:25bps引き下げ2.6%、据え置き97.4%

初回利下げ観測24年3月20日公表:25bp引き下げ52.6%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

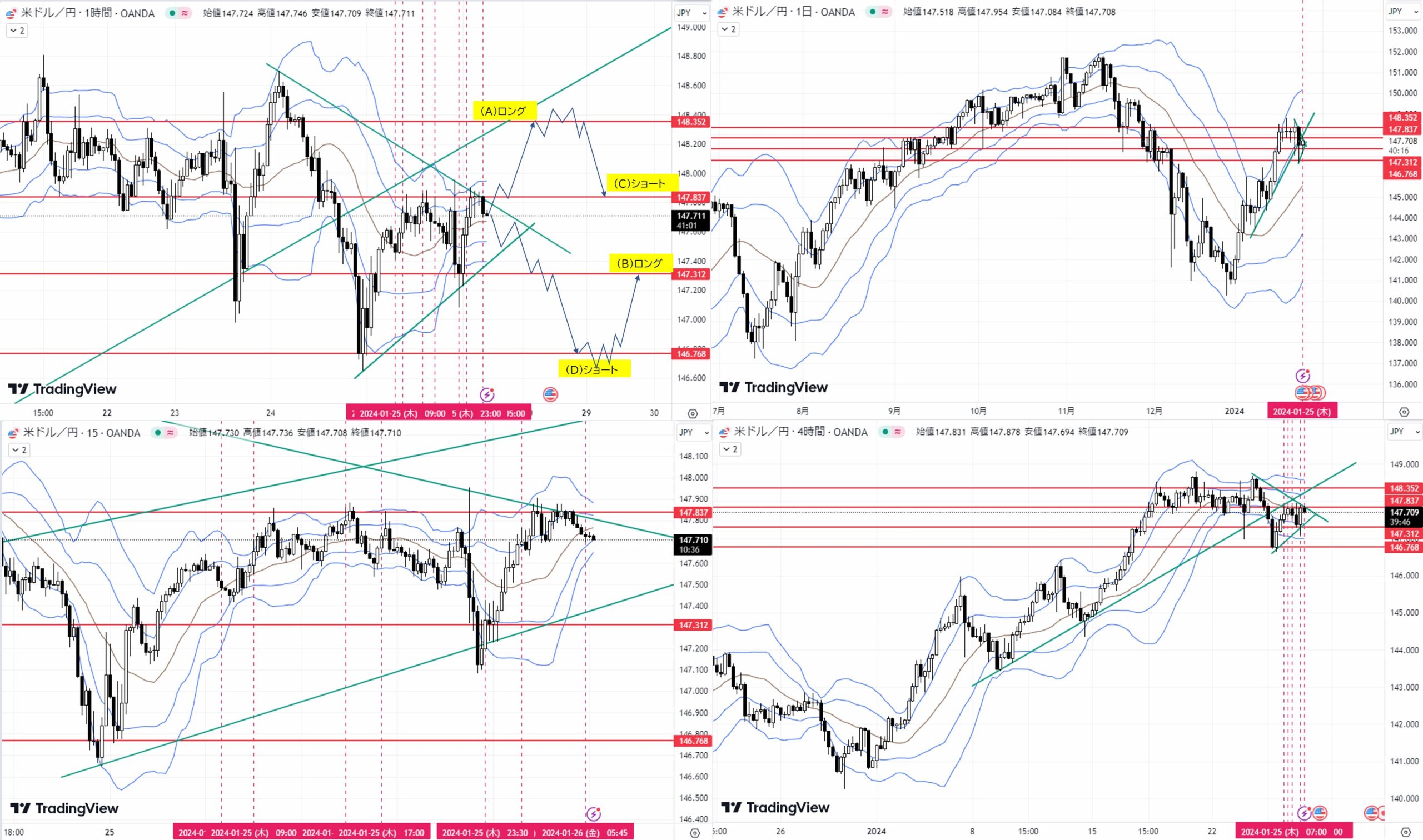

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/22週、陰線形成中。

- 日足:1/25コマ足陽線。レンジ。BBスクイーズ。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)1H足レジスタンス147.837をダウ上昇→目標日足レジスタンス148.352

(B)4H足サポート146.768付近へ下落→ダウ転換上昇→目標1H足レジスタンス147.312

②ショート

(C)日足レジスタンス148.352付近へ上昇→ダウ転換下落→目標4H足サポート147.837

(D)1H足サポート147.312をダウ下落→目標4H足サポート146.768

1月通算:10勝8敗、勝率55.6%、獲得Pips +113.7

コメント