ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日銀、国債買入オペ通知

・日銀、基調的なインフレ率を捕捉するための指標

・米国リッチモンド連銀製造業指数

・米国中古住宅販売件数

・米国2年債入札

2.要人発言

・政府、日銀円安牽制発言

・FEDウォッチャー、WSJ紙のニック氏(Twitter):FRBブラックアウト期間(7/20~8/1)につき

3.その他

・米国主要企業決算

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

4.参考情報

来週の円相場はじり高、キャリー取引巻き戻し-日銀利上げ観測は後退(Bloomberg)

【債券週間展望】長期金利上昇か、決定会合控え日銀の情報発信を警戒(Bloomberg)

【日本株週間展望】反発、企業決算で銘柄選別-半導体に押し目買いも(Bloomberg)

5.本日の注目材料

(1)バイデン氏、米大統領選から撤退-ハリス氏は指名勝ち取る意向(Bloomberg)

7/22から7/23取引開始時点のReal Clear Politicsの大統領勝利確率は、トランプ氏59%と変わらず、ハリス副大統領が22から31%へ大幅上昇しました。

ここで、考えられるのは2点ですが、前日は①トランプトレード(株高、ドル高、金利高)と②米国政情不安リスクオフ交錯しながらも、じり上げ上昇して引けました。

①ハリス副大統領の知名度や実績はトランプ氏に遠く及ばないと判断され、トランプトレード(株高、ドル高、金利高)加速

②バイデン大統領よりハリス副大統領の当選確率が高く、59歳と大幅な若返りにもなることから、米国政情不安リスクオフになりやすい。

トランプ氏優勢に変わりないですが、ハリス副大統領の当選確率が更に急上昇するようなら、ドル円乱高下に警戒が必要となります。

一方で円売り材料(c)~(e)が根強いことから、ドル円下落からの押し目買いが適切と考えます。

(a)トランプ氏の大統領返り咲き確率増→インフレ懸念、株上昇(円キャリー促進)→ドル円上昇

(b)トランプ氏の大統領返り咲き確率減→巻き戻しのドル円下落

(c)7/17ドル円急落を好機とした、安値ドル調達需要(日本実需、新NISA等の米国投資目的)

(d)7月日銀会合では景気悪化懸念から追加利上げできないとの見方

(e)恒常的円売り材料の影響

(2)米国経済指標

最近の指標はインフレ鈍化・景気減速傾向ありますが、米国パウエルFRB議長を始め、FRB要人は総じて「利下げ前に追加データ必要」のスタンスが目立つようになりました。

インフレ鈍化・景気減速傾向を踏まえて基本は(c)(d)を想定します。

強い数値となればサプライズですが、7/16米国小売売上高(強)は初動のみ上昇、7/18米国フィラデルフィア連銀景況指数・米国景気先行指数(強)は上昇継続。

と、指標結果だけでは判断しにくい。少なくとも発表前の4H足や日足抵抗との位置関係から上げ余地や下げ余地の把握が必要と考えます。

加えて、指標の重要度から一時的に4H足や日足抵抗をブレイクすることがあっても強いトレンドを生じる可能性は低く、大きく伸びても戻されやすいと考えます。

現状の日足下降ダウが崩れなければ、(a)ドル円上昇しても一時的になりやすいです。

(a)強い数値→初回9月利下げ期待織り込み剥落→巻き戻しのドル円上昇

(b)強い数値→リスクオフ株下落(円キャリー巻き戻し)ならドル円上げ止まりから下落

(c)弱い数値→初回7月利下げ・年内3回利下げ観測高進→ドル円下落

(d)弱い数値→リスクオン株上昇(円キャリー促進)→ドル円下げ止まりから上昇

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)

(発表日:6/7, 6/12, 6/18, 6/24, 6/28, 7/3, 7/10, 7/17, 7/23, 7/29)

1~3年債:前回3750億円、結果3750億円(○)

3~5年債:前回4250億円、結果4250億円(○)

5~10年債:前回4250億円、結果4250億円(○)

【考察】

発表前:米国バイデン氏の米大統領選撤退からハリス氏の当選確率大幅上昇を受けた米国政情不安リスクオフ、これに伴うトランプトレード(株高、ドル高、金利高)の一部巻き戻し、前日欧州序盤の茂木自民党幹事長の円安牽制・利上げ発言の東京マーケット織り込みのためかドル円下落。日銀国債買入オペ通知据え置き期待の織り込み見られず。直前156.71

発表後:据え置き。初動156.85へ上昇するも、上記材料の影響強くドル円急落。

14:00 経済指標

日銀、基調的なインフレ率を捕捉するための指標(日本銀行)

加重中央値:前回1.3%、結果1.4%(◎)

最頻値:前回1.5%、結果1.6%(◎)

刈込平均値:前回2.1%、結果2.1%(○)

【考察】強い数値。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

23:00 経済指標

米国リッチモンド連銀製造業指数

基準0、前回-10、予想-7、結果-17(×)

23:00 経済指標

米国中古住宅販売件数

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

件数:前回411万件(改定)、予想400万件、結果389万件(×)

前月比:前回-0.7%(改定-)、予想-2.7%、結果-5.4%(×)

【考察】弱い数値。

26:00 経済指標

米国2年債入札(Upcoming Auctions)

(過去の発表日:5/28, 6/25, 7/23)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもある。

発行額(Offering Amount):690億ドル

最高落札利回り(High Yield):前回4.706%、結果4.434%(◎)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.75倍、結果2.81倍(◎)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回65.58%、結果76.57%(◎)

テール(Bid利回りと落札利回りの差):前回0.0bps、結果-0.21bps(◎)。4.434-4.457=-0.21

WI:4.457%

【考察】入札好調。ドル円下落

29:04 米国主要企業決算

アルファベット

売上高:前回805.4億ドル、予想843.7億ドル、結果847.4億ドル(◎)

EPS:前回1.89ドル、予想1.84ドル、結果1.89ドル(○)

29:08 米国主要企業決算

テスラ

売上高:前回213億ドル、予想241.09億ドル、結果255億ドル(◎)

EPS:前回0.45ドル、予想0.58ドル、結果0.52ドル(△)

<まとめ>

東京マーケット:

日足始値156.97

日足高値157.10を付けてからは、米国バイデン氏の米大統領選撤退からハリス氏の当選確率大幅上昇を受けた米国政情不安リスクオフ、これに伴うトランプトレード(株高、ドル高、金利高)の一部巻き戻し、前日欧州序盤にあった茂木自民党幹事長の円安牽制・利上げ発言の本日東京マーケット織り込みのためか、東京始値156.90以降もドル円急落。

日銀国債買入オペ通知据え置きによるドル円上昇は戻り売り材料にしかならず、東京安値156.20付け。

一方、日足ダウ安値156.21へ到達したことで、押し目買いも入り引けに掛けて揉み合いとなりました。

東京終値156.32

【日本市況】円全面高、日銀金融正常化を意識-債券下落、株方向欠く(Bloomberg)

欧米マーケット:

日足ダウ安値156.21からの押し目買い続き欧州オープン直後に156.64へ上昇するも、日銀、基調的なインフレ率を捕捉するための指標(強)を受けて前日欧州序盤での茂木自民党幹事長の円安牽制・利上げ発言が再び警戒された為か、戻り売りに押され急落して日通し安値155.82付け。

警戒された発言が見られないと、リスクオン欧州株上昇(円キャリー促進)も徐々に強まり揉み合い上昇。

しかし、米国リッチモンド連銀製造業指数、米国中古住宅販売件数(弱)をきっかけに、リスクオフ米国株下落(円キャリー巻き戻し)に連れて再び下落に転じ、米国2年債入札(強)で下落加速。引けに掛けてドル円下落継続しました。

総じて、前日欧州序盤の茂木自民党幹事長の円安牽制・利上げ発言を受けて7月日銀会合での金融政策正常化への警戒感から投機筋円売りポジション調整と推測される強い円買い主導で、終日ドル円下落続き、米国株下落・原油先物価格下落も後押しとなり、日足安値155.57を付けました。

日足終値155.61

【米国市況】株が小反落、国債利回りは低下-ドルは155円60銭前後(Bloomberg)

ファンダメンタルズ材料とドル円の関係

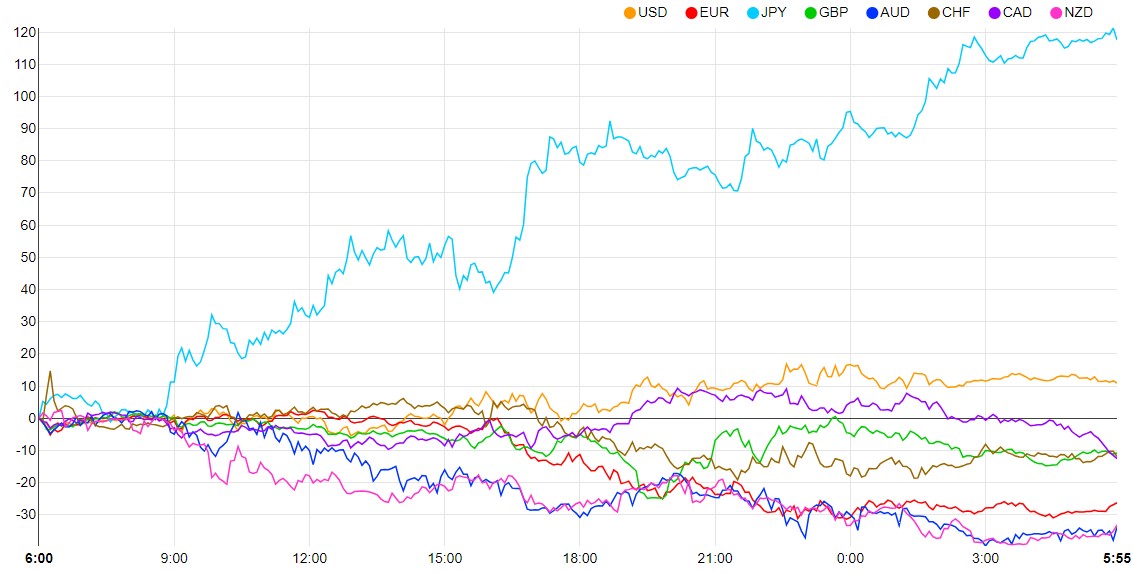

通貨強弱

<ドル買い優勢>

買い材料:

・7/13~トランプ氏銃撃事件から大統領返り咲き確率増→トランプトレード活発化→財政支出拡大、減税、規制緩和、対中関税増、不法移民抑制→インフレ懸念、米国景気浮揚→株高、ドル高、金利高

・安値ドル調達需要(日本実需、新NISA等の米国投資目的)

売り材料:

・米国バイデン氏の米大統領選撤退からハリス氏の当選確率大幅上昇を受けた米国政情不安リスクオフ、トランプトレード(株高、ドル高、金利高)の一部巻き戻し

・米国リッチモンド連銀製造業指数、米国中古住宅販売件数(弱)

・米国2年債入札(強)

・原油先物価格下落

<円買い優勢>

買い材料:

・米国バイデン氏の米大統領選撤退からハリス氏の当選確率大幅上昇を受けた米国政情不安リスクオフ、トランプトレード(株高、ドル高、金利高)の一部巻き戻し

・7/22茂木自民党幹事長の円安牽制、利上げ発言の影響継続

・日銀、基調的なインフレ率を捕捉するための指標(強)

・米国株下落(円キャリー巻き戻し)

・原油先物価格下落

売り材料:

・恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き97.4→97.4%

初回利下げ観測9月18日公表:25bp引き下げ91.7→93.6%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

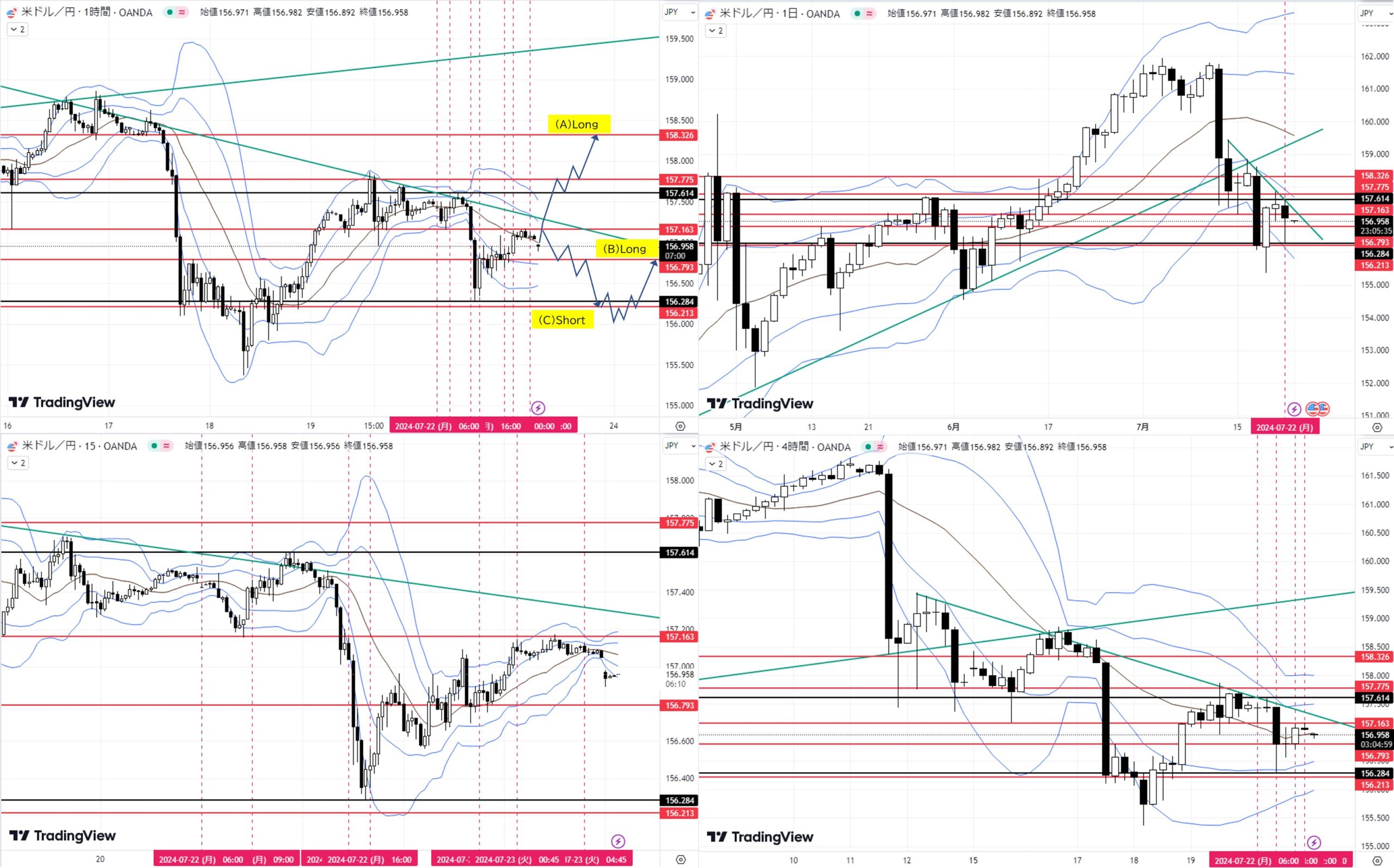

テクニカル分析

Trade

- 月足:7月陰線形成中。上昇トレンド。

- 週足:7/22週、陰線形成中。上昇トレンド。

- 日足:7/22陰線。レンジ。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:上昇チャネル。

【シナリオ】

①Long

(A)1H足レンジ高値157.775をダウ上昇→目標日足戻り高値158.326

(B)日足ダウ安値156.213付近へ下落→転換上昇→目標4H足レンジ安値156.793

②Short

(C)4H足レンジ安値156.793をダウ下落→目標日足ダウ安値156.213

7月通算:13勝7敗、勝率65.0%、+193.4pips

コメント