ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日本2年国債入札

・米国実質GDP改定値

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国中古住宅販売成約指数

・米国7年債入札

2.要人発言

・政府、日銀

・FRB

3.その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・月末ロンドンフィックス

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①円キャリー取引(促進or巻き戻し)、②米国労働市場、③米国経済成長、④インフレ、⑤地政学リスクに分類できます。

・来週は円下落か、米利下げ織り込み過ぎの修正でドルに上昇余地(Bloomberg)

・【債券週間展望】長期金利上昇か、日銀正常化姿勢崩さず-米金利支え(Bloomberg)

・【日本株週間展望】一進一退、市場を左右するエヌビディア決算を注視(Bloomberg)

5.本日の注目材料

(1)8/28(水)マーケット影響

注目のエヌビディア決算前はポジション調整(推測)に連れてドル円乱高下。エヌビディア決算は強い数値でしたが、一部の過大な期待から材料出尽くしSell the factの株価下落が生じドル円小幅下落。

本日もこの影響を引き継いでドル円下落スタートと考えますが、エヌビディア製品等に問題があった訳ではないことから影響は一時的と推測します。

上値145.00付近はFRB9月利下げ期待を背景とする戻り売り発生しやすい一方で、下値143.00付近は安値ドル買い需要の押し目買いが入りやすい環境となっています。

よって、該上値 or 下値付近引き付けからの戻り売りや押し目買いが適切と考えます。

(2)米国経済指標

本日は注目度の高い指標が続きます。

8/23(金)ジャクソンホール会議の米国パウエルFRB議長講演において、9月利下げほぼ明言のハト派と労働市場減速懸念が示されました。但し、利下げタイミングとペースはデータ次第。

従って、注目は9月0.50%大幅利下げの有無となります。

また、先々週はIMM通貨先物の円ロング転換から株先物・株指数とドル円の相関性が崩れていましたが、先週から再び株価(円キャリー取引)とドル円の相関を示すようになりました。よって、指標発表後の株先物・株指数の動向でもドル円の方向性が判断しやすくなったと言えます。

(a)強い数値→FRB9月0.5%利下げ織り込み剥落→ドル円上昇

(b)強い数値→FRB9月0.5%利下げ織り込み剥落→株下落(円キャリー巻き戻し)→ドル円下落

(c)弱い数値→FRB9月0.5%利下げ織り込み高進→ドル円下落

(d)弱い数値→FRB9月0.5%利下げ織り込み高進→株上昇(円キャリー促進)→ドル円上昇

(4)地政学リスクオフ(中東、ウクライナ・ロシア)

7/30以降は中東情勢が悪化し、8/7以降はウクライナ情勢も一気に緊張が高まりました。

・イスラエル、ヨルダン川西岸地区で大規模な軍事作戦-死者9人(Bloomberg)

下記材料が想定されますが、最近の傾向は(a)ドル売り主導のドル円下落が生じており、中東戦争勃発となればドル円急落の可能性が高いと推測します。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:44~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:6/27, 7/11, 8/13, 8/23, 8/28, 8/29)

:政策スタンスはハト派。前回8/23ハト派発言

9月米利下げの必要性確認にさらなるデータ望む-アトランタ連銀総裁(Bloomberg)

【考察】7/23(金)パウエル議長発言よりも、利下げ慎重姿勢のタカ派発言。

東京マーケット(9:00~15:00)

12:35 経済指標

日本2年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:2兆6000億円程度

最高落札利回り:前回0.412%、結果0.387%(◎)

応札倍率:前回4.19倍、結果5.54倍(◎)

テール:前回7厘、結果3厘(◎)

【考察】入札好調。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回23.2万件(改定23.3)、予想23.2万件、結果23.1万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回186.3万件(改定185.5)、予想186.9万件、結果186.8万件(○)

21:30 経済指標

米国実質GDP改定値(過去の発表日:1/25, 2/28, 3/28, 4/25, 5/30, 6/27, 7/25, 8/29)

速報値は改定値や確報値に比べて注目度高いですが、改定値や確報値でもドル円が大きく動くことあり。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

【6/12米国FOMC公表2024年見通し:実質GDP2.1%、コアPCE2.6%】

実質GDP(=名目GDP-物価変動):前回2.8%、予想2.8%、結果3.0%(◎)

個人消費:前回2.3%、予想2.3%、結果2.9%(◎)

GDPデフレータ(=名目GDP/実質GDP):前回2.3%、予想2.3%、結果2.5%(◎)

PCEコアデフレータ(FRB目標2.0%):前回2.9%、予想2.9%、結果2.8%(×)

【考察】

発表前:4H足三角持ち合い上限付近。直前144.70。

発表後:米国新規失業保険申請件数、米国失業保険継続申請件数、米国実質GDP改定値は総じて強い数値。6/12米国FOMC公表2024年見通しも上回る。

初動144.55へ下振れから、4H足三角持ち合いブレイクし日通し高値145.50へ急騰。堅かった145円台乗せ。

23:00 経済指標

米国中古住宅販売成約指数

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目される。

前月比:前回4.8%(改定-)、予想0.8%、結果-5.5%(×)

前年比:前回-7.8%(改定-)、予想-2.0%、結果-4.6%(△)

【考察】弱い数値。ドル円下落。

23:42~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:7/17, 8/2, 8/8, 8/26, 8/28)

:政策スタンスはタカ派。前回8/26ハト派発言、労働市場減速懸念発言

「インフレ鈍化、道半ば」

【考察】利下げ慎重、事実上のタカ派発言

24:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

26:00 経済指標

米国7年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):440億ドル

最高落札利回り(High Yield):前回4.162%、結果3.770%(◎)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.64倍、結果2.50倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回74.4%、結果75.1%(◎)

テール(Bid利回りと落札利回りの差):前回-0.4 bps、結果+0.9bps(×)。3.770-3.761=0.009

WI:3.761%

【考察】テールの大幅増から入札不調と判断。

<まとめ>

東京マーケット:

日足始値144.53

取引開始直後、エヌビディア決算(強)にも関わらず一部の過大な期待から材料出尽くしSell the fact株価下落の影響継続やスワップ4倍デーのロング勢決済を受けて、日通し安値144.22へ下落。

しかし、本質的なエヌビディア業績悪化ではなく、スワップ狙い決済も一時的な材料であり、米国ボスティック・アトランタ連銀総裁のタカ派発言も加わり、日通し高値144.86へ上昇。

一方で、上値切番145.00付近からFRB9月利下げ期待を背景とする戻り売りが参入は続いており、引けにかけて144.56へ下落。全体通して方向性なく乱高下で引けました。

(4H足三角持ち合い先端付近で小さな1H足レンジ形成)

【日本市況】株式は下げ消す、エヌビディアの影響一巡-中期債に買い(Bloomberg)

欧米マーケット:

欧州オープン後も方向感なく乱高下していましたが、米国新規失業保険申請件数・米国失業保険継続申請件数・米国実質GDP改定値の総じて強い数値を受けて、4H足三角持ち合いブレイクし日通し高値145.50へ急騰。堅かった145円台乗せ。

その後、米国中古住宅販売成約指数(弱)、米国バーキン・リッチモンド連銀総裁のタカ派発言交錯するも、日足高値145.56へ上昇。

しかしながら、FRB9月利下げ期待の背景から上値145.00付近に抑えたい勢力は依然として残っていることに加えて、明日注目の米国PCEデフレータ(弱)期待の織り込みや月末ポジション調整のためか、引けに掛けてドル円急落から揉み合いとなりました。

日足終値145.00

(1H足レンジ形成)

【米国市況】S&P500ほぼ変わらず、エヌビディア急落-144円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

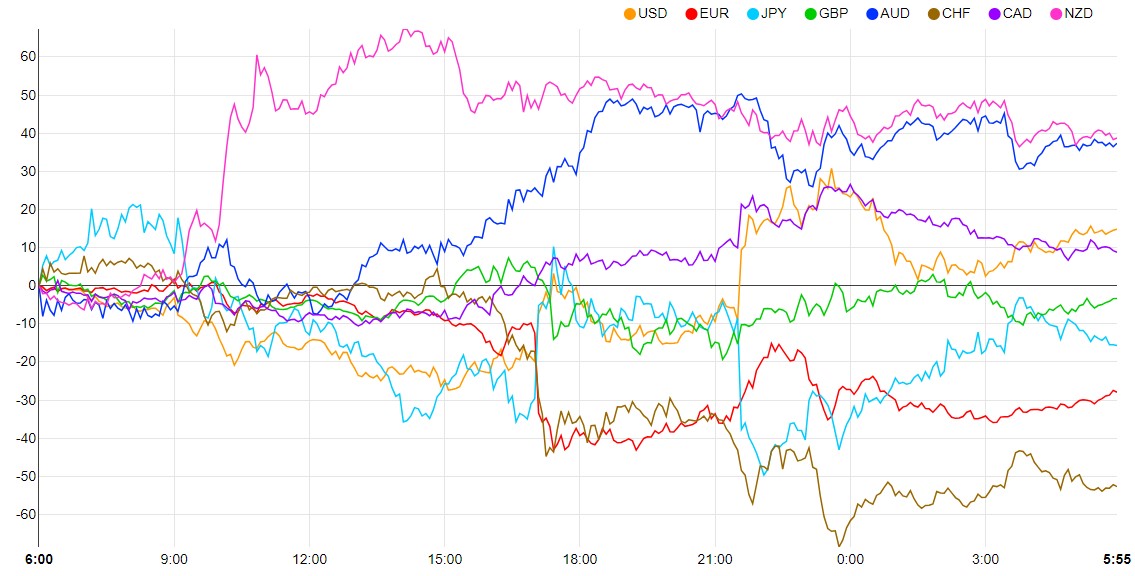

通貨強弱

<ドル買い優勢>

買い材料:

・米国ボスティック・アトランタ連銀総裁、米国バーキン・リッチモンド連銀総裁のタカ派発言

・米国新規失業保険申請件数、米国失業保険継続申請件数、米国実質GDP改定値(強)

・原油先物価格上昇

売り材料:

・米国中古住宅販売成約指数(弱)

<円売り優勢>

買い材料:

・

売り材料:

・日本2年国債入札(強)

・原油先物価格上昇

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

日本の観光立国化阻むパイロット不足、即戦力の外国人には給与の壁(Bloomberg)

カード各社、訪日客増え赤字拡大 300億円規模に(日本経済新聞)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ63.5→67.5%、50bps引き下げ36.5→32.5%

年内利下げ観測:25bps×4回=100bps → 政策金利425~450bps相当

テクニカル分析

Trade

- 月足:8月陰線形成中。上昇チャネル。20MA付近。

- 週足:8/26週、陽線形成中。下降トレンド。押し安値付近。

- 日足:8/28陽線。レンジ下限付近。BBスクイーズ。

- 4H足:下降チャネル内、三角持ち合い。20MA付近

- 1H足:上昇チャネル

- 15M足:下降トレンド。

【シナリオ】

①Long

(A)4H足レンジ高値144.738をダウ上昇→目標日足高値145.043

(B)4H足押し安値ヒゲ先143.446付近へ下落→転換上昇→目標日足安値143.918

②Short

(C)1H足押し安値144.282をダウ下落→目標4H足レンジ安値143.684

(D)4H足レンジ安値143.684をダウ下落→目標4H足押し安値ヒゲ先143.446

本日:0勝1敗、-14.2pips

8月通算:21勝16敗、勝率56.8%、RR 1.97、+442.2pips

コメント