ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日本国際収支

・日銀、金融政策決定会合における主な意見(7月30・31日分)

・日本30年国債入札

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国アトランタ連銀GDP Now

・米国30年債入札

2.要人発言

・政府、日銀

・FRB

3.その他

・米国主要企業決算

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

来週の円相場は上昇か、米景気後退懸念でリスク回避の流れ継続も(Bloomberg)

【債券週間展望】長期金利上昇か、賃上げ確認し追加利上げ織り込みへ(Bloomberg)

【日本株週間展望】日本株は上昇へ、大幅安から一服し個別選別が進む(Bloomberg)

5.本日の注目材料

(1)8/7(水)マーケット影響

・内田日銀副総裁の強烈なハト派発言→日銀早期追加利上げ観測後退→日本国債利回り低下、日本株、欧州株上昇(円キャリー促進)→円売り

・米国10年債入札(弱)→米国株下落(円キャリー巻き戻し)→円買い

・米国10年債入札(弱)→ドル買い

・中東地政学リスクオフ→ドル買い、ドル売り、円買い

内田日銀副総裁のハト派発言による日銀早期追加利上げ観測後退で約3.1円急騰(日足高値147.91-直前144.77)した後は、米国10年債入札(弱)、地政学リスクオフ(中東、ウクライナ・ロシア)交錯し、8/6日足高値146.38付近から日足高値147.91間を乱高下となりました。

本日スタートも、内田日銀副総裁ハト派発言と米国株下落(円キャリー巻き戻し)影響から、乱高下しやすいと想定します。

(2)米国経済指標

本日の注目は、米国新規失業保険申請件数・米国失業保険継続申請件数です。

7/31FOMC公表声明において、従来インフレリスクのみへの焦点から、「インフレ・雇用両面のリスクに留意」へと修正されました。また、パウエルFRB議長会見では、従来のデータ次第としつつも9月利下げ示唆のハト派発言でした。従って、インフレ指標だけでなく雇用指標への注目度が更に高まっています。

そこで、FOMC以降の注目指標とドル円の動きを見ると、景気・雇用・インフレ弱に素直な反応を示し、インフレ強は材料視されませんでした。つまり、市場はインフレよりも、景気・雇用リスクへより警戒していることが伺えます。

8/1(木)

・米国新規失業保険申請件数、米国失業保険継続申請件数(雇用弱)→初動ドル円下落から全戻し→再下落

・米国ISM製造業景気指数(景気弱、雇用弱、インフレ強)→ドル円下落

8/2(金)

・米国雇用統計(雇用弱、インフレ弱)→ドル円急落

8/5(月)

・米国ISM非製造業景気指数(景気強、雇用強、インフレ強)→ドル円上昇

8/7(木)

・米国新規失業保険申請件数、米国失業保険継続申請件数(雇用?)

先週の流れから、数値に対して素直な反応を示していることから、(a)ドル円上昇か(c)ドル円下落を想定します。

但し、指標発表前水準と、切番・日足・4H足位置関係は重要です。これら抵抗に一気に達すると半値戻しや全戻しが頻繁に生じます。よって、上げ余地や下げ余地の事前把握が必要となります。

(a)強い数値→FRB9月利下げ期待織り込み剥落、リスクオン株上昇(円キャリー促進)→ドル円上昇

(b)強い数値→リスクオフ株下落(円キャリー巻き戻し)→ドル円下落

(c)弱い数値→景気後退懸念、FRB9月大幅利下げ観測→ドル円下落

(d)弱い数値→FRB9月大幅利下げ観測→リスクオン株上昇(円キャリー促進)→ドル円上昇

(3)地政学リスクオフ(中東、ウクライナ・ロシア)

7/30以降、急激に中東情勢が悪化し全面戦争が勃発するリスクが一気に高まりました。

更に、8/7はウクライナのロシアへ大規模攻撃が実施されました。

・ヒズボラ、イスラエル北西部でドローン攻撃-複数の民間人が負傷(Bloomberg)

・ウクライナ軍、ロシアに越境攻撃-2022年の侵攻後で最大規模(Bloomberg)

下記のドル・円材料が想定されますが、市場織り込みが完了までは、ドル買い・円買いが交錯してドル円も乱高下しやすいと考えます。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

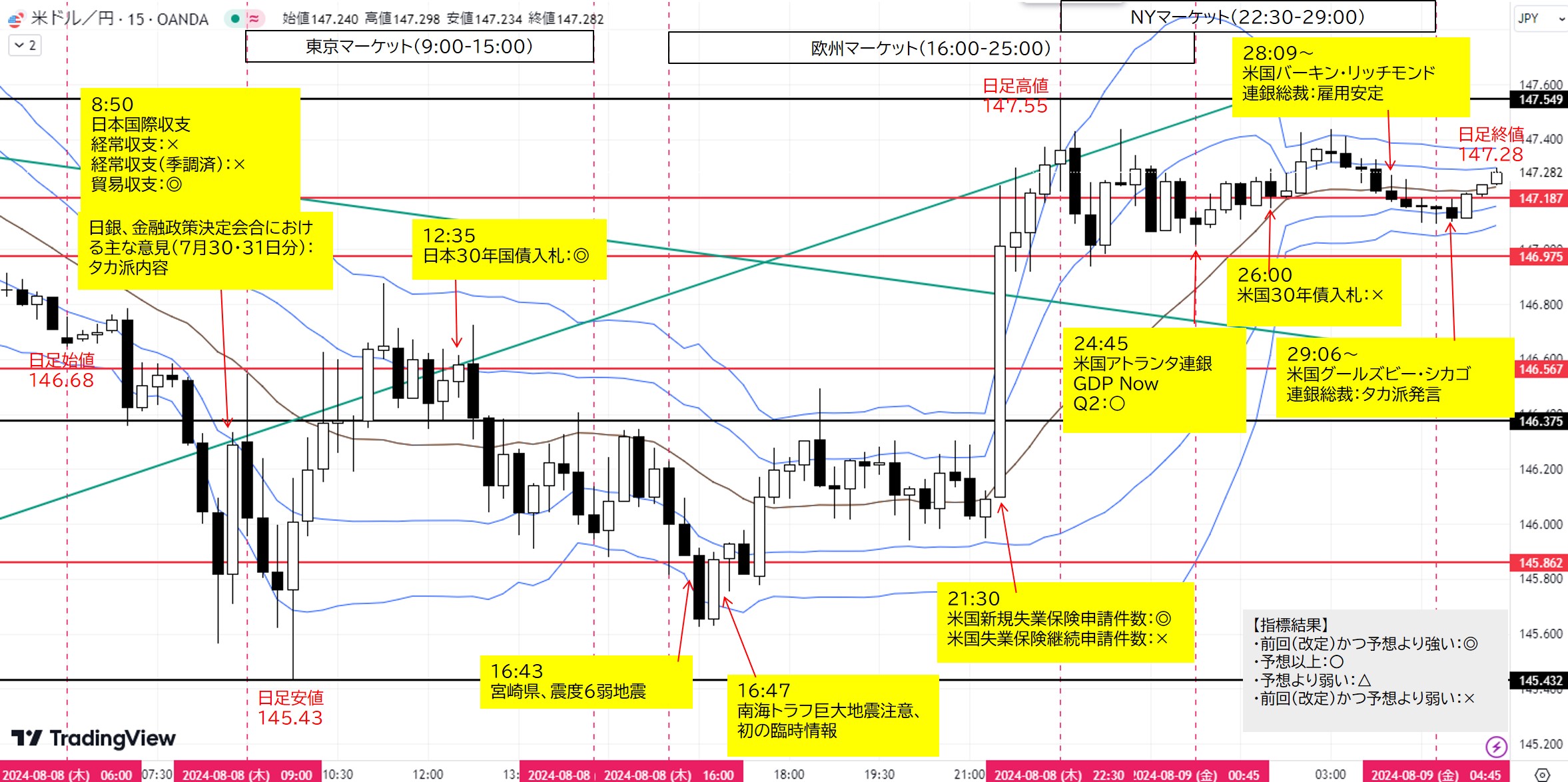

東京マーケット前

8:50 経済指標

日本国際収支

経常収支[海外とのモノやサービス、投資などの取引状況(=貿易収支、サービス収支、第1次所得収支、第2次所得収支)]

:前回28499億円(改定)、予想18500億円、結果15335億円(×)

経常収支(季調済):前回24062億円(改定)、予想22480億円、結果17763億円(×)

貿易収支[=輸出ー輸入]:前回-11089億円、予想3400億円、結果5563億円(◎)

8:50 経済指標

日銀、金融政策決定会合における主な意見(7月30・31日分)(日本銀行)

経済・物価の反応確認しつつ、適時かつ段階的に利上げ必要-日銀意見(Bloomberg)

【考察】タカ派内容ですがサプライズなし。前日内田日銀副総裁のハト派発言で打ち消されたによる日銀早期追加利上げ観測後退

東京マーケット(9:00~15:00)

12:35 経済指標

日本30年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:9000億円程度

最高落札利回り:前回2.194%、結果2.239%(×)

応札倍率:前回2.97倍、結果3.47倍(◎)

テール:前回7銭、結果17銭(×)

【考察】事前の警戒感に対して市場は無難と判断の様子。ドル円は小幅上昇。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

16:43 報道

【地震情報】宮崎 日南市で震度6弱 1週間ほど同程度の揺れ注意(NHK)

16:47 報道

南海トラフ「巨大地震注意」 宮崎震度6弱で初の臨時情報(日本経済新聞)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回24.9万件(改定25.0)、予想24.1万件、結果23.3万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回187.7万件(改定186.9)、予想187.2万件、結果187.5万件(×)

【考察】

発表前:直前146.09。切番146.00や4H足上昇ダウ安値145.1付近への下落で1H足下降チャネル形成。上昇なら4H足上昇ダウに乗って1H足チャネル上限かつ4H足戻り高値147.18が上値目途。この辺りの揉み合いを待って上抜けるなら前日日足高値147.91が上値目途。

下落なら、1H足チャネル下限や4H足20MA付近の日足安値145.43が下値目途。

発表後:強弱混在。

しかし、米国新規失業保険申請件数(強)で147.55へ約1.5円急騰(147.55-146.09=1.46)。8/2(金)米国雇用統計(サプライズ弱)で労働市場懸念が高まっていた中で、懸念緩和に繋がった様子。

24:45 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)(Investing.com)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

(発表日; 8/1, 8/6, 8/8, 8/15, 8/16, 8/26, 8/30)

Q2:前回2.9%、予想2.9%、結果2.9%(○)

26:00 経済指標

米国30年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):250億ドル

最高落札利回り(High Yield):前回4.405%、結果4.314%(◎)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.30倍、結果2.31倍(◎)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回60.76%、結果65.32%(◎)

テール(Bid利回りと落札利回りの差):前回+2.2bps、結果+3.1bps(×)。4.314-4.283=0.031

WI:4.283%

【考察】テール大幅増で入札不調と判断。初動は米国債利回り上昇が米国株下落となりドル円下落。但し、8/7米国10年債入札(弱)ほど不調ではなく、直ぐに米国株持ち直して上昇しドル円も上昇。

28:09~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:6/18, 6/21, 6/28, 7/17, 8/2, 8/8)

:政策スタンスはタカ派。前回8/2ハト派発言。

米リッチモンド連銀総裁、FRBには経済を見極める「時間ある」(Bloomberg)

【考察】雇用安定。

29:06~要人発言

米国グールズビー・シカゴ連銀総裁(メスター・クリーブランド連銀総裁退任により2024年7月FOMC投票代行)

(発言:7/2, 7/4, 7/11, 7/12, 7/18, 8/2, 8/5, 8/8)

:政策スタンスは中立。前回8/5タカ派発言

【考察】追加データ必要とするタカ派発言。

<まとめ>

東京マーケット:

日足始値146.68

取引開始直後から、8/7米国10年債入札(弱)からの米国株下落に連れて日本株下落(円キャリー巻き戻し)で日足安値145.43へ急落。

一方、4H足レンジ高値145.51付近の下落で4H足ダウ完成となり押し目買い入りやすく、かつ最近の株下落を好機と見た割安日本株需要(円キャリー促進)に連れて日通高値146.88へ急騰。

その後も株価に連れてドル円も乱高下して引けました。

東京終値145.97

【日本市況】株式は米警戒で反落、円は乱高下-30年入札受け債券上昇(Bloomberg)

欧米マーケット:

欧州オープン後は、欧州株の乱高下、地政学リスクオフ(中東、ウクライナ・ロシア)による原油先物価格上昇に連れた米国債利回り上昇に連れてドル円乱高下して切番146.00付近で揉み合い。

注目の米国新規失業保険申請件数(強)で147.55へ約1.5円急騰(147.55-146.09=1.46)。8/2(金)米国雇用統計(サプライズ弱)で労働市場懸念が高まっていた中で、懸念緩和に繋がった様子。つまり、米国雇用統計で急落したドル円の一部巻き戻しが発生したと推測できます。

NYオープンすると、景気減速懸念後退の米国株上昇(円キャリー促進)・原油先物価格上昇、地政学リスクオフ(中東、ウクライナ・ロシア)からの原油先物価格上昇・安全資産米国債買いが交錯し、147.00~145.00付近のレンジ幅で揉み合って引けました。

日足終値147.28

【米国市況】S&P500種、2022年以来の大幅高-円は147円台に下落(Bloomberg)

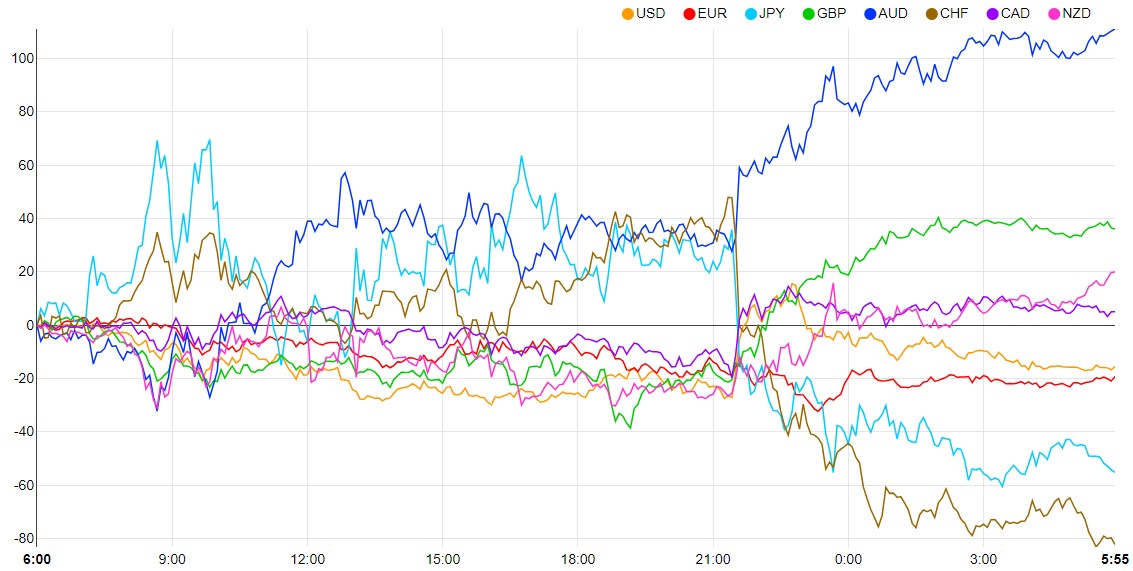

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売買交錯>

買い材料:

・米国新規失業保険申請件数(強)

・米国アトランタ連銀GDP Now(強)

・米国グールズビー・シカゴ連銀総裁のタカ派発言

・地政学リスクオフ(中東、ウクライナ・ロシア)→原油先物価格上昇→インフレ懸念

売り材料:

・地政学リスクオフ(中東、ウクライナ・ロシア)→安全資産米国債買い→米国債利回り低下

<円売り優勢>

買い材料:

・8/7米国10年債入札(弱)影響継続→日本株下落(円キャリー巻き戻し)

・米国30年債入札(弱)→米国株下落(円キャリー巻き戻し)

売り材料:

・割安日本株需要(円キャリー促進)

・日本30年国債入札(強)

・米国新規失業保険申請件数(強)→景気減速懸念後退→米国株上昇(円キャリー促進)

・地政学リスクオフ(中東、ウクライナ・ロシア)→原油先物価格上昇→日本貿易収支悪化

・恒常的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ31.5→44.5%、50bps引き下げ68.5→55.5%

年内利下げ観測:25bps×4回=100bps → 政策金利425~450bps相当

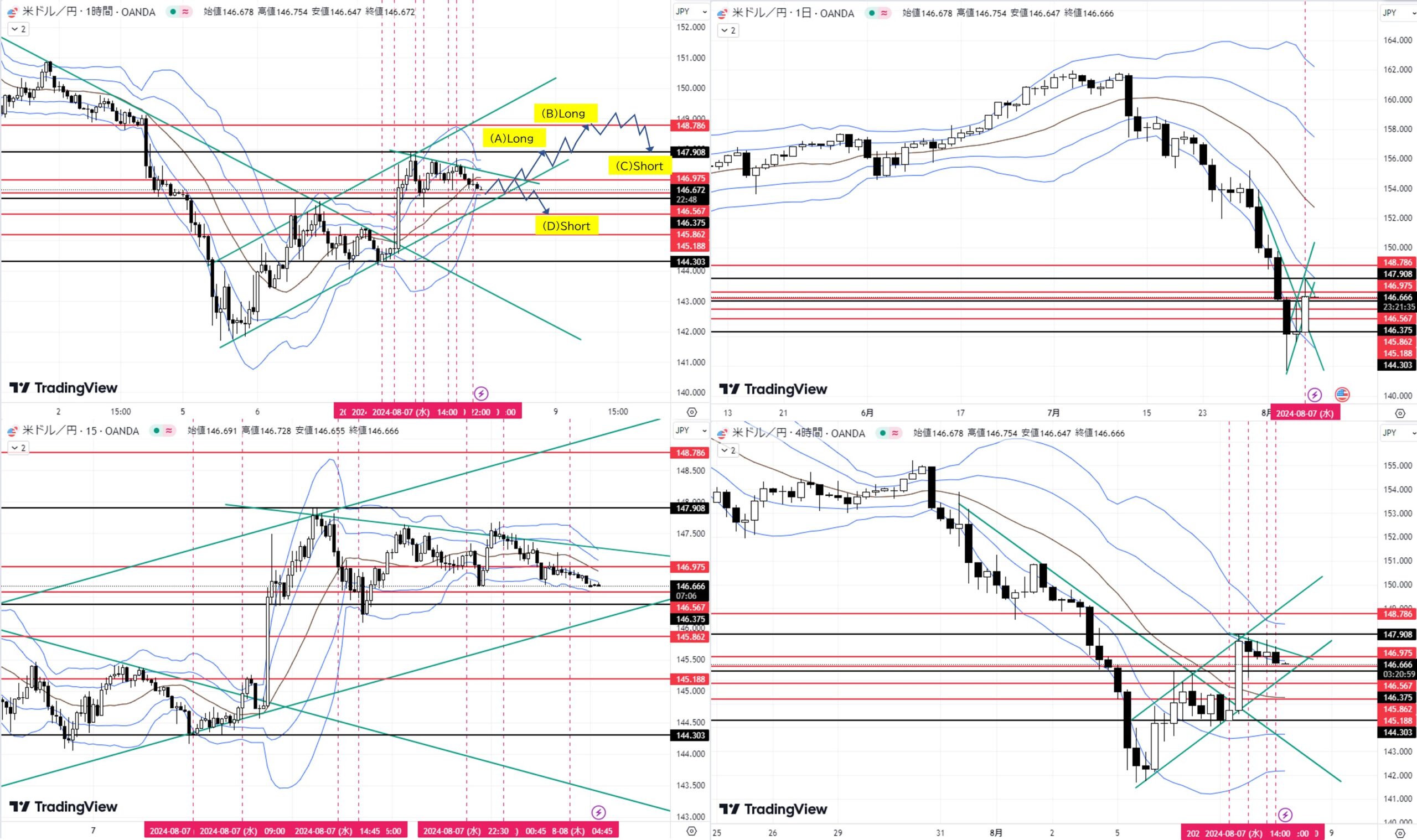

テクニカル分析

Trade

- 月足:8月陰線形成中。上昇トレンドからレンジ移行中。

- 週足:8/5週、陽線形成中。レンジ。

- 日足:8/7陽線。下降トレンド。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足レンジ安値146.975かつ1H足20MAをダウ上昇→目標日足高値147.908

(B)日足高値147.908をダウ上昇→目標1H足レンジ安値148.786

②Short

(C)1H足レンジ安値148.786付近へ上昇→転換下落→目標日足高値147.908

(D)1H足レンジ安値146.567をダウ下落→目標1H足レンジ高値145.862

8月通算:7勝1敗、勝率87.5%、+259.1pips

コメント