ファンダメンタルズ分析

本日のシナリオ

(1)経済指標

・日本20年国債入札

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国消費者物価指数(CPI)

・米国30年債入札

(2)要人発言

・政府、日銀円安牽制発言

・FRB要人発言

(3)その他

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

(4)参考情報

来週の円相場は上昇か、米インフレの鈍化意識しドル安リスク(Bloomberg)

【債券週間展望】長期金利上昇か、債券市場参加者会合で減額拡大懸念(Bloomberg)

【日本株週間展望】高止まり、米利下げや業績期待-需給面は懸念材料(Bloomberg)

(5)本日の注目材料

①日銀早期金融政策正常化観測、政府・日銀為替介入観測

7月に入り162円台目前を推移しており、政府・日銀為替介入警戒感、強い円安牽制発言が続くことが想定されます。

一方で、恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に今月は夏ボーナスの買い]、日本デジタル赤字増加等、骨太方針の家計支援で財政支出増)に加え、新規円売り(自動車認証不正問題の日本経済悪化波及、インバウンド関連の旅行収支悪化懸念)も生じていることから、ドル円下落は一時的で押し目が入りやすい相場環境は続くと考えます。

②米国消費者物価指数(CPI)、(2024年、米国消費者物価指数発表日のドル円動きまとめ)

7/9, 7/10パウエルFRB議長の議会証言は、ハト・タカ派発言が交錯するも「更なるデータが必要」とのスタンスは変わらず、総じて利下げ慎重タカ派発言でした。

しかし、7/10はインフレに関して楽観が広がりリスクオン株上昇に連れてドル円上昇が生じました。

従って、「この更なるデータ」への1つである米国CPIへの注目度が上がっておりドル円も大きな反応を示すと考えます。

最近のインフレ指標鈍化傾向を受けて市場は弱い数値予想で基本は(c)(d)を想定します。但し、強い数値となればサプライズであり(a)(b)にも警戒したい。

(a)強い数値→FRB利下げ期待織り込み剥落→巻き戻しのドル円急騰

(b)強い数値→リスクオフ株下落(円キャリー巻き戻し)ならドル円上げ止まりから下落

(c)弱い数値→最近のインフレ指標鈍化傾向通り→ドル円急落

(d)弱い数値→リスクオン株上昇(円キャリー促進)→ドル円下げ止まりから上昇

米CPI統計、9月利下げ説を後押しへ-6月もコア指数は小幅上昇か(Bloomberg)

③FRB要人発言

注目の米国消費者物価指数を受けての発言に注目が集まります。

(a)タカ派発言→米国債利回り上昇→ドル円上昇

(b)ハト派発言→米国債利回り低下→ドル円下落

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

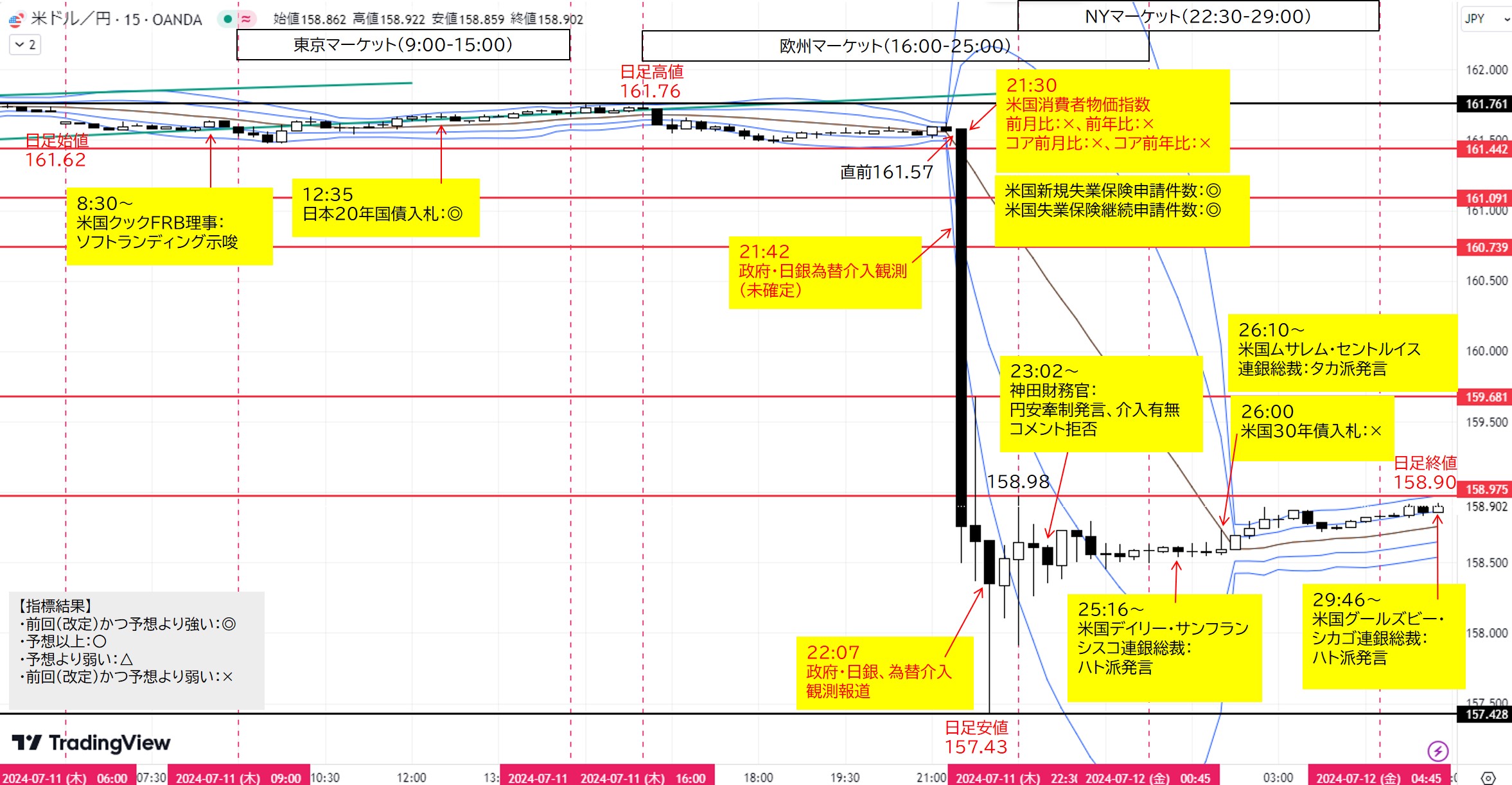

東京マーケット前

8:30~要人発言

米国クックFRB理事(Fed News & Events, Calendar)

(過去の発言:4/2, 5/8, 6/25, 7/11)

:政策スタンスは中立。前回6/25タカ派発言

クックFRB理事、米データはこれまでのところ経済軟着陸と合致(Bloomberg)

【考察】事前原稿。ソフトランディング示唆。利下げ時期への言及なしですが、失業率上昇への警戒。7/9,10パウエルFRB議長発言でも雇用悪化への警戒が伺えたことから、本日の米国新規失業保険申請件数、米国失業保険継続申請件数も注目度が上がったと言えます。

東京マーケット(9:00~15:00)

12:35 経済指標

日本20年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:1兆円程度

最高落札利回り:前回1.849%、結果1.917%(×)

応札倍率:前回3.27倍、結果3.80倍(◎)

テール:前回7銭、結果5銭(◎)

【考察】総じて入札好調

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回23.8万件(改定23.9)、予想23.8万件、結果22.2万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回185.8万件(改定185.6)、予想186.0万件、結果185.2万件(◎)

【考察】強い数値

21:30 経済指標

米国消費者物価指数(CPI)(発表日; 7/12, 8/10, 9/13, 10/12, 11/14, 12/12, 1/11, 2/13, 3/12, 4/10, 5/15, 6/12, 7/11)

FRBが金融政策を決定する上でインフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。基本は「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.0%(改定)、予想0.1%、結果-0.1%(×)

前年比:前回3.3%(改定)、予想3.1%、結果3.0%(×)

コア前月比:前回0.2%(改定)、予想0.2%、結果0.1%(×)

コア前年比:前回3.4%、予想3.4%、結果3.3%(×)

米CPIは広範囲に鈍化、総合指数が低下-利下げの論拠強まる(Bloomberg)

【考察】

発表前:手控えから揉み合い。直前161.57。

発表後:6月発表に続い下落サプライズ弱い数値(対予想、対前回で全て弱い)

初動からドル円急落。

9月FRB利下げがほぼ確定したことで、歴史的水準まで積み上がった投機筋円売りポジションの巻き戻し、又は好機と見た政府・日銀為替介入(推測*)追撃のためか、160.77(21:42)からドル円急落加速して日足安値154.43付け。

米国消費者物価指数後からの暴落幅=161.57-157.43=4.14

為替介入観測後からの暴落幅=160.77-157.43=3.34

*7/12(金)日銀当座預金の見通し発表から、7/11介入実施はほぼ確定。

*7/31(水)外国為替平衡操作の実施状況にて、7/11為替介入確定し規模3.5兆円見込み。正確な日次ベースの介入実績は7-9月分が公表される11月上旬に判明予定。

11/8(金)外国為替平衡操作の実施状況(日次ベース)(令和6年7月~令和6年9月)(財務省)

ドル売り/円買い介入、 7月11日に3.1兆円・12日に2.3兆円=財務省(Reuters)

22:07 報道

円急騰、一時157円台半ば 神田財務官「コメントせず」(日本経済新聞)

22:38 報道

政府関係者によると政府・日銀が為替介入実施 1ドル=161円台から157円台に(テレ朝news)

23:02~要人発言

神田財務官

(過去の発言:6/20, 6/21, 6/24, 6/26, 7/2, 7/11)

:前回7/2円安牽制発言。

為替介入の有無「コメントする立場でない」と神田財務官-一時157円台(Bloomberg)

【考察】円安牽制発言。為替介入有無コメント拒否

24:26 報道

政府・日銀が為替介入 円相場、一時157円台半ばに(毎日新聞)

25:05~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:5/10, 5/16, 5/20, 5/21, 5/22, 5/23, 5/30, 6/27, 7/11)

:政策スタンスはハト派。前回6/27タカ派発言。

【考察】金利見通しへのコメントなし。

25:16~要人発言

米国デイリー・サンフランシスコ連銀総裁(2024年FOMC投票権あり)

(過去の発言:5/9, 5/20, 6/24, 6/28, 7/11)

:政策スタンスは中立。前回6/28タカ派発言。

SF連銀総裁、金利調整が正当化される可能性高い-最新データ踏まえ(Bloomberg)

【考察】利下げ前向きのハト派発言。但し、利下げ時期示さず。ドル円反応薄。

26:00 経済指標

米国30年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):220億ドル

最高落札利回り(High Yield):前回4.403%、結果4.405%(×)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.49倍、結果2.30倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回68.5%、結果60.76%(×)

テール(Bid利回りと落札利回りの差):前回-1.5bps、結果+2.2bps(×)。4.405-4.383=0.022

WI:4.383%

【考察】入札不調。

26:10~要人発言

米国ムサレム・セントルイス連銀総裁(2024年FOMC投票権なし)

(過去の発言:6/18, 7/11)

:政策スタンス不明。前回6/18タカ派発言

米セントルイス連銀総裁、データは物価目標へのさらなる進展示唆(Bloomberg)

【考察】米国消費者物価指数(弱)を受けても利下げ慎重のタカ派発言。ドル円上昇。

29:46~要人発言

米国グールズビー・シカゴ連銀総裁(メスター・クリーブランド連銀総裁退任により2024年7月FOMC投票代行)

(発言:6/14, 6/18, 6/20, 6/24, 7/2, 7/4, 7/11)

:政策スタンスは中立。前回7/4タカ派発言

シカゴ連銀総裁、CPI統計は「上々だ」-「これこそ2%への軌道」(Bloomberg)

【考察】利下げ前向きのハト派発言。但し、利下げ時期示さず。ドル円反応薄。

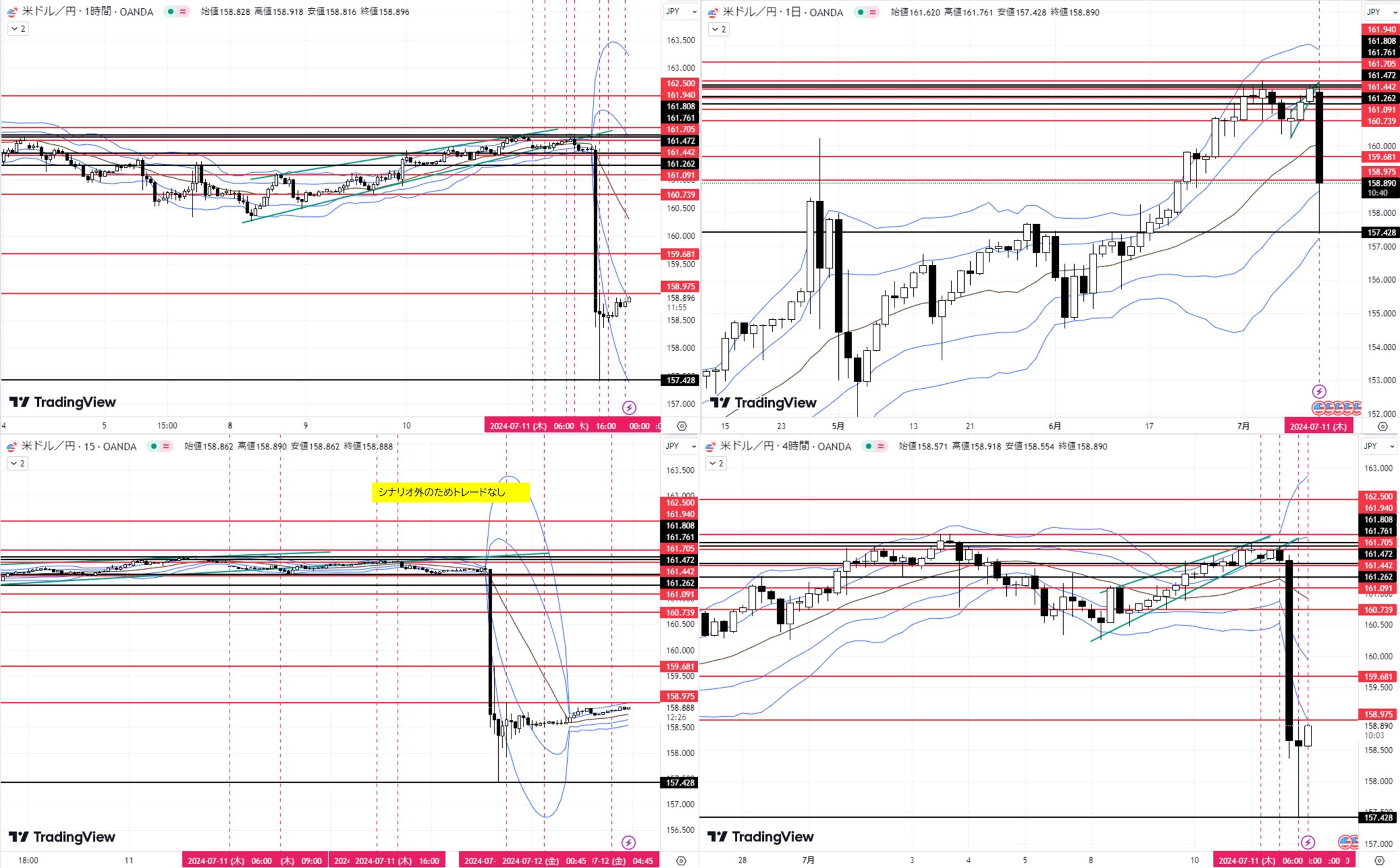

<まとめ>

東京マーケット:

日足始値161.62

「7/9,7/10パウエルFRB議長ハト派発言の影響やスワップ4倍デー決済→ドル売り」ためか、東京始値161.59から東京安値161.47へ下落。

しかし、前日NYマーケット同様に「パウエルFRBハト派発言→リスクオン日本株上昇→円キャリー促進」が下値を支え上昇。

但し、「7/9,10日銀債券市場参加者会合を受けた日銀国債買い入れ減額規模拡大警戒感→円買い」が上値を抑えも交錯。

総じて、円キャリー促進が優勢となり、揉み合いながらも東京高値161.72へと上昇しました。

東京終値161.69

【日本市況】日経平均初の4万2000円、半導体買い-円38年ぶり安値圏(Bloomberg)

欧米マーケット:

欧州オープン後もリスクオン欧州株上昇に連れて日足高値161.76を付けましたが、本日最大の注目である米国消費者物価指数(弱)警戒や期待織り込みのため、日通し安値161.47へ下落。

米国消費者物価指数はサプライズの弱い数値。初動からドル円急落。

9月FRB利下げがほぼ確定したことで、歴史的水準まで積み上がった投機筋円売りポジションの巻き戻し、又は好機と見た政府・日銀為替介入(推測)のためか、160.77(21:42)からドル円急落加速して日足安値154.43付けました。

米国消費者物価指数後からの暴落幅=161.57-157.43=4.14

為替介入観測後からの暴落幅=160.77-157.43=3.34

NYオープンすると158.98へ(約37%)戻しましたが、9月FRB利下げほぼ確定からリスクオン株上昇(円キャリー促進)の想定に反して、Sell the factの株下落(円キャリー巻き戻し)が発生。

その後、米国30年債入札(弱)と米国ムサレム・セントルイス連銀総裁のタカ派発言を受けて揉み合いで引けとなりました。

日足終値158.90

【米国市況】円急伸し一時157円台-国債利回り急低下、S&P500下落(Bloomberg)

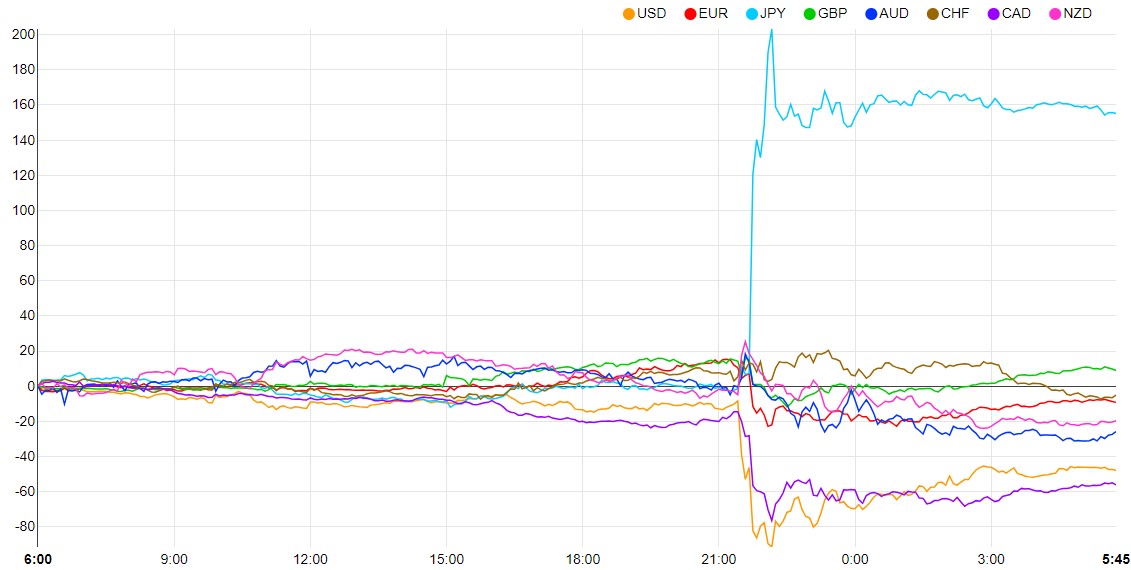

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い材料:

・7/9, 7/10米国パウエルFRB議長タカ派発言の影響

・米国新規失業保険申請件数、米国失業保険継続申請件数(強)

・米国30年債入札(弱)

・米国ムサレム・セントルイス連銀総裁のタカ派発言

売り材料:

・7/9,7/10パウエルFRB議長ハト派発言の影響→米国利下げ期待

・米国消費者物価指数(弱)

・米国デイリー・サンフランシスコ連銀総裁、米国グールズビー・シカゴ連銀総裁のハト派発言

<円買い優勢>

買い材料:

・7/9,10日銀債券市場参加者会合を受けた日銀国債買い入れ減額規模拡大警戒感

・政府、日銀為替介入観測(未確定)

・神田財務官の円安牽制発言

売り材料:

・7/9,7/10パウエルFRB議長ハト派発言の影響→米国利下げ期待高進→リスクオン日本株上昇(円キャリー促進)

・日本20年国債入札(強)

・恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、インバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き91.2%

初回利下げ観測9月18日公表:25bp引き下げ84.6%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

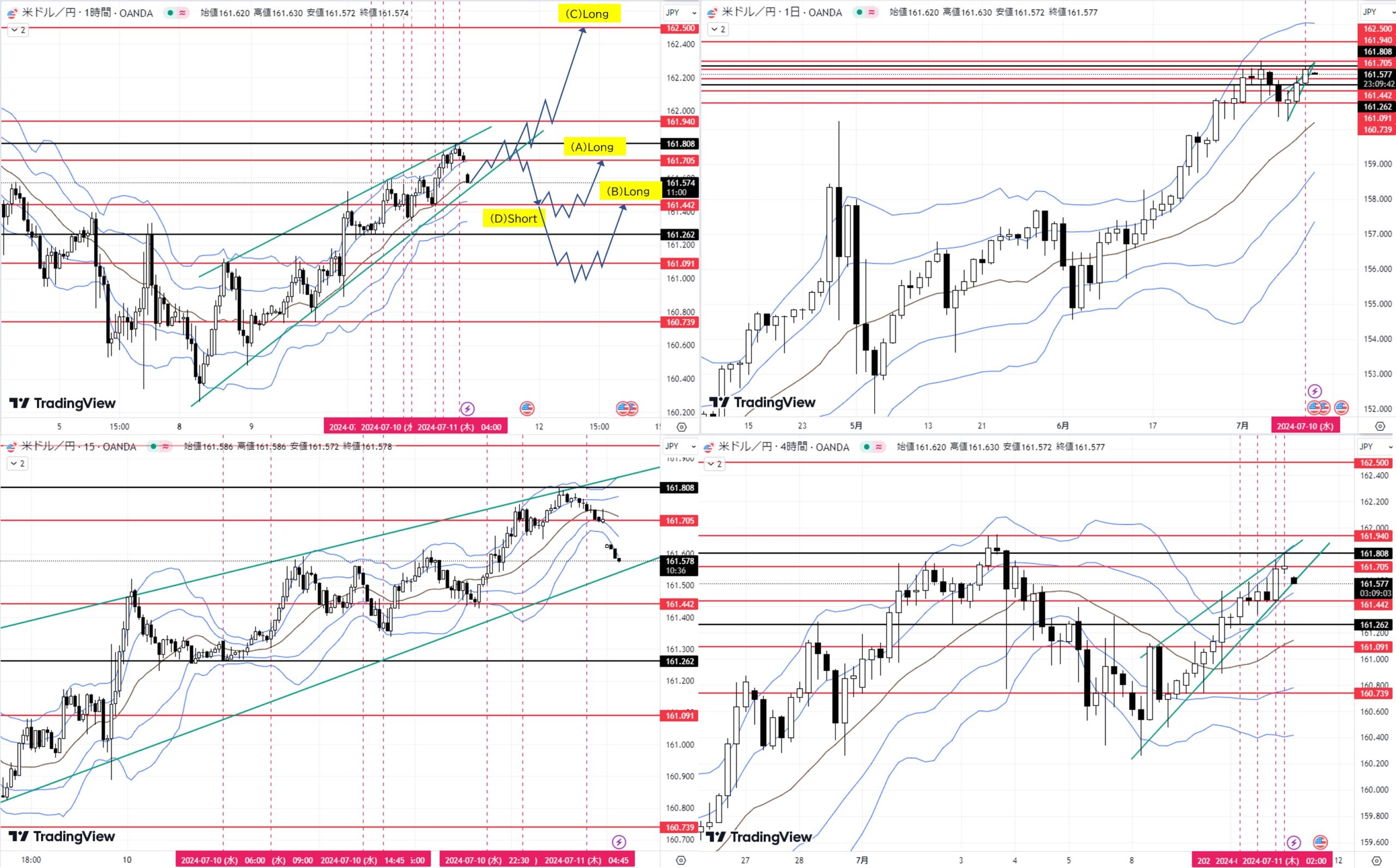

テクニカル分析

Trade

- 月足:7月陽線形成中。上昇トレンド。

- 週足:7/8週、陽線形成中。上昇トレンド。

- 日足:7/10陽線。上昇トレンド。

- 4H足:上昇トレンド。

- 1H足:上昇ウェッジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値161.442付近へ下落→転換上昇→目標4H足ダウ高値161.705

(B)4H足ダウ高値161.09付近へ下落→転換上昇→目標4H足押し安値161.442

(C)1H足レンジ高値161.940をダウ上昇→目標切番162.500

②Short

(D)4H足ダウ高値161.705付近へ上昇→1H足20MAをダウ下落→目標4H足押し安値161.442

7月通算:6勝4敗、勝率60.0%、+76.6pips

コメント