ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日銀、国債買入オペ通知

・米国雇用統計

・米国耐久財受注確報値

・米国製造業新規受注

・IMM通貨先物円ポジション

2.要人発言

・政府、日銀円安牽制発言

・FRB要人発言

3.その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・米国主要企業決算

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

4.参考情報

5.本日の注目材料

(1)前日マーケット影響

①7/31植田日銀総裁のタカ派発言(追加利上げ示唆)影響→日本国債利回り上昇、日本株下落(円キャリー巻き戻し)→円買い

②7/31米国パウエルFRB議長のハト派発言影響→米国債利回り低下→ドル売り

③-1 米国ISM製造業景気指数(総じて弱)→米国債利回り低下→ドル売り

③-2 米国ISM製造業景気指数(総じて弱)→景気悪化懸念→リスクオフドル買い

③-3 米国ISM製造業景気指数(総じて弱)→景気悪化懸念→米国株下落→円買い

④ ①や③の欧州波及→欧州通貨(ポンド・ユーロ)売り、欧州株下落→ドル買い・円買い

総じて、円買い主導のドル円下落となりました。

(2)米国経済指標

本日最大の注目は、米国雇用統計。(2024年、米国雇用統計発表日のドル円動きまとめ)

7/31FOMC公表声明では従来インフレリスクのみへの焦点から、「インフレ・雇用両面のリスクに留意」へと修正されました。また、パウエルFRB議長会見では、従来のデータ次第としつつも9月利下げ示唆のハト派発言でした。従って、インフレ指標だけでなく雇用指標への注目度が更に高まったと言えます。

一方、8/1の米国新規失業保険申請件数、米国失業保険継続申請件数、米国ISM製造業景気指数のサプライズの弱い数値から、一気に米国景気後退懸念が高まり、米国株下落がドル円下落に繋がりました。よって、下記(e)の可能性も高いと考えます。

(a)強い数値→9月利下げ期待織り込み剥落→巻き戻しのドル円上昇

(b)強い数値→前日のリスクオフ後退→株上昇(円キャリー促進)→ドル円上昇

(c)弱い数値→9月0.5%利下げ観測高進→ドル円下落

(d)弱い数値→リスクオン株上昇(円キャリー促進)→ドル円下げ止まりから上昇

(e)弱い数値→景気後退懸念→リスクオフ株上昇(円キャリー巻き戻し)→ドル円下落

(3)中東地政学リスクオフ

7/30以降、急激に中東情勢が悪化し、全面戦争が勃発するリスクが一気に高まりました。

下記のドル・円材料が想定されますが、市場織り込みが完了までは、ドル買い・円買いが交錯してドル円も乱高下しやすいと考えます。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)

(発表日:7/3, 7/10, 7/17, 7/23, 7/29, 8/2, 8/7, 8/15, 8/21, 8/28)

1年以下:前回1500億円、予想1500億円、結果1500億円(○)

1~3年債:前回3500億円、予想3500億円、結果3500億円(○)

3~5年債:前回4250億円、予想3750億円、結果3750億円(○)

5~10年債:前回4250億円、予想4000億円、結果4000億円(○)

【考察】

発表前:7/31日銀会合で国債買い入れ減額計画公表後の初オペ。ドル円急落の支え期待からか東京オープン後から上昇。直前149.41

発表後:全て予想通りの減額。日通し高値149.78へ上昇。1H足戻り高値149.78で止められると、8/1米国ISM製造業景気指数(総じて弱)影響、日本株下落(円キャリー巻き戻し)から戻り売りの押されて急落。

10:26~要人発言

林官房長官

緊張感持って市場の動向注視=日経平均急落で林官房長官(Reuters)

【考察】投機筋牽制発言

10:54~要人発言

鈴木財務相

株価急落「緊張感持ち注視」、円安是正なら物価下落も=鈴木財務相(Reuters)

【考察】円安、株安牽制発言

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国雇用統計

(過去の発表日;1/5, 2/2, 3/8, 4/5, 5/3, 6/7, 7/5, 8/2)

FRBの金融政策に大きな影響を与える重要経済指標。

非農業部門雇用者数(NFP):前回20.6万人(改定17.9)、予想17.5万人、結果11.4万人(×)

失業率:前回4.1%(改定)、予想4.1%、結果4.3%(×)

平均時給

前月比:前回0.3%(改定)、予想0.3%、結果0.2%(×)

前年比:前回3.9%(改定3.8)、予想3.7%、結果3.6%(×)

米失業率またも上昇、雇用者数は予想以上に減速-9月利下げ固まる(Bloomberg)

【考察】

発表前:弱い数値への警戒から下落、揉み合い。直前148.97。

発表後:全て対前回かつ対予想より弱いサプライズの数値。失業率4.3%到達でサームルール発動ーリセッション示唆となり、景気後退懸念から初動日通し安値147.02へ急落(148.97-147.02=1.85)。

週足押し安値147.02かつ切番147.00直前へ急落したことで押し目買い入り148.17へ急反発したものの、次は切番148.00から戻り売りによってドル円急落継続となりました。

23:00 経済指標

米国耐久財受注確報値:設備投資の先行指標

前月比:前回-6.6%(改定)、予想-6.6%、結果-6.7%(×)

コア前月比:前回0.5%(改定-)、予想0.5%、結果0.4%(×)

23:00 経済指標

米国製造業新規受注

前月比:前回-0.5%(改定)、予想-3.3%、結果-3.2%(○)

25:03~要人発言

米国グールズビー・シカゴ連銀総裁(メスター・クリーブランド連銀総裁退任により2024年7月FOMC投票代行)

(発言:7/2, 7/4, 7/11, 7/12, 7/18, 8/2)

:政策スタンスは中立。前回7/18ハト派発言

シカゴ連銀総裁、FRBは「単月のデータに過剰反応したくない」(Bloomberg)

【考察】米国雇用統計(弱)を受けても追加データ必要とするタカ派発言。

27:22~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:6/18, 6/21, 6/28, 7/17, 8/2)

:政策スタンスはタカ派。前回7/17タカ、ハト派発言。

【考察】大幅利下げ示唆のハト派発言

28:30 経済指標

IMM通貨先物7/30時点(ポジション推移)

円ショート大幅減

<まとめ>

東京マーケット:

【材料】

⓪-1 安値ドル調達需要(日本実需勢、新NISA等の米国投資目的)

⓪-2 安値株需要(円キャリー促進)

① 7/31植田日銀総裁のタカ派発言(追加利上げ示唆)影響→日本国債利回り上昇、日本株下落(円キャリー巻き戻し)→円買い

②7/31米国パウエルFRB議長のハト派発言影響→米国債利回り低下→ドル売り

③-1 8/1米国ISM製造業景気指数(総じて弱)影響→安全資産米国債買い→米国債利回り低下→ドル売り

③-2 8/1米国ISM製造業景気指数(総じて弱)影響→景気悪化懸念→リスクオフドル買い

③-3 8/1米国ISM製造業景気指数(総じて弱)影響→景気悪化懸念→日本株下落→円買い

④日銀、国債買入オペ通知

⑤日本株急落→安全資産日本国債買い→日本国債利回り低下→円売り

【動向】

日足始値149.35

取引開始直後から、①,②,③の影響で日通し安値148.87へ下落。

東京オープンすると、⓪や④7/31国債買い入れ減額計画公表後の初オペでドル円急落の支え期待からかから上昇し、予想通りのオペ通知を受けて日足高値149.78を付けました。

しかし、1H足戻り高値149.78で止められると、③8/1米国ISM製造業景気指数(総じて弱)影響、日本株下落(円キャリー巻き戻し)から戻り売りの押されて、引けに掛けて急落となりました。

東京終値148.94

【日本市況】日経平均ブラックマンデー以来の下げ幅、米景気懸念直撃(Bloomberg)

欧米マーケット:

【材料】

①-1 米国雇用統計(サプライズ弱)→米国債利回り低下→ドル売り

①-2 米国雇用統計(サプライズ弱)→景気悪化懸念→欧米株下落(円キャリー巻き戻し)→リスクオフ円買い

②-1 米国耐久財受注確報値(弱)、米国製造業新規受注(対前回弱)→ドル売り

②-2 米国耐久財受注確報値(弱)、米国製造業新規受注(対前回弱)→リスクオフ円買い

③7/31米国パウエルFRB議長のハト派発言影響(景気後退が生じれば0.5%利下げ示唆)→ドル売り

④米国グールズビー・シカゴ連銀総裁のタカ派発言→ドル買い

⑤米国バーキン・リッチモンド連銀総裁のハト派発言→ドル売り

【動向】

欧州直後、日通し安値148.63へまでじり下げると米国雇用統計控えて揉み合い。

①米国雇用統計(サプライズ弱)を受けて約2円急落、次いで②米国耐久財受注確報値(弱)、③により日足安値146.42へ下落しました。

その後は、④,⑤タカ・ハト発言交錯し、週末で市場参加減少に伴い値動き乏しくなり揉み合いで引けました。

日足終値146.55(日足高値-日足安値=149.78-146.42=3.36)

総じて、米国雇用統計のサプライズ悪化を受けたハードランディング懸念(株安、ドル安、金利安、リスクオフ円高)でドル円急落となりました。

【米国市況】円が146円台に上昇、弱い雇用統計で株急落-金利低下(Bloomberg)

ファンダメンタルズ材料とドル円の関係

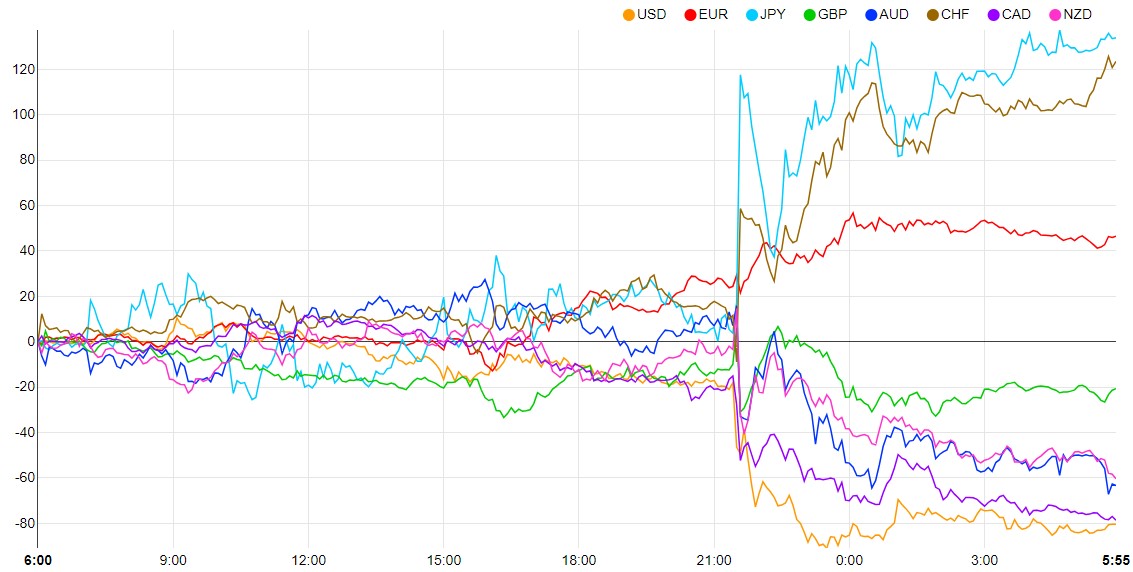

通貨強弱

<ドル売り優勢>

買い材料:

・安値ドル調達需要(日本実需勢、新NISA等の米国投資目的)

・米国グールズビー・シカゴ連銀総裁のタカ派発言

売り材料:

・8/1米国ISM製造業景気指数(総じて弱)影響

・7/31米国パウエルFRB議長のハト派発言影響(景気後退が生じれば0.5%利下げ示唆)

・ 米国雇用統計(サプライズ弱)、米国耐久財受注確報値(弱)、米国製造業新規受注(対前回弱)

・米国雇用統計(サプライズ弱)→景気後退懸念→米国原油先物価格急落

<円買い優勢>

買い材料:

・7/31植田日銀総裁のタカ派発言(追加利上げ示唆)影響

・8/1米国ISM製造業景気指数(総じて弱)影響→景気悪化懸念→日本株下落(円キャリー巻き戻し)

・米国雇用統計(サプライズ弱)→米国株下落(円キャリー巻き戻し)

売り材料:

・日銀、国債買入オペ通知

・安値株需要(円キャリー促進)

・恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ73.5→31.0%、50bps引き下げ26.5→69.0%

年内利下げ観測:25bps×5回=125bps → 政策金利400~425bps相当

テクニカル分析

Trade

- 月足:8月陰線形成中。上昇トレンド。ダウ高値151.86付近から反発上昇

- 週足:7/29週、陰線形成中。上昇トレンド。押し安値ヒゲ先151.86到達から反発上昇

- 日足:8/1陰線。下降トレンド。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足レンジ149.162付近へ下落→転換上昇→目標1H足戻り高値149.779

(B)1H足戻り高値149.779かつ1H足20MAをダウ上昇→目標1H足三尊右肩150.340

②Short

(C)1H足戻り高値149.779付近へ上昇→転換下落→目標1H足レンジ安値149.162

(D)1H足レンジ安値149.162をダウ下落→目標日足安値148.513

8月通算:1勝1敗、勝率50.0%、+10.6pips

コメント