ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)4/24の欧米マーケット影響

欧州オープンすると揉み合いから一気に日通し高値155.17へ上昇。1990年6月以来、約34年ぶり155円台乗せ。

しかし、直後にイスラエルのヒズボラ拠点空爆報道を受けた中東地政学リスクオフと政府・日銀為替介入警戒から154円台へ下落するも、目立ったリスクオフ続報ないことや米国5年債入札不調から日足高値155.38へ急騰。

日足終値155.35

(2)経済指標

・米国新規失業保険申請件数、失業保険継続申請件数

・米国実質GDP速報値

・米国中古住宅販売成約指数

・米国7年債入札

(3)要人発言

・政府日銀円安牽制

・日銀金融政策決定会合ブラックアウト期間(開催2営業日前から)(日本銀行)

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):FOMCブラックアウト期間(4/20~4/30)のため発言や記事に要注意。

(4)その他

・五十日仲値

・米国主要企業決算

・中東地政学リスクオフ

本日の注目材料は2点。

①政府・日銀口先介入、実介入

155円台に乗ったことで今までより為替介入への警戒感が高まりましたが、翌日4/26の日銀会合公表・植田日銀総裁会見を控えて実介入の可能性は低そう。仮に為替介入が実施されてドル円急落が生じても、現状のドル円上昇はファンダメンタルズに基づくことから押し目買いに機会になりやすいと推測します。

②米国経済指標

特に米国実質GDP速報値の注目度が高い。「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定しますが、政府・日銀為替介入による一時的な急落には要警戒。一方、弱い数値が出ても単発データでFRB政策利下げ前倒しの可能性は低く、ドル円下落は一時的となり押し目買いの機会になりやすいと推測します。

③中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特にイスラエルを巡る中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフ円買い材料交錯しますが、基本的には原油先物価格上昇によりドル円上昇しやすい。

戦闘激化となれば一時的に強いリスクオフに伴うドル円急落に警戒必要ですが、この場合でも押し目買いの機会になりやすいと推測します。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

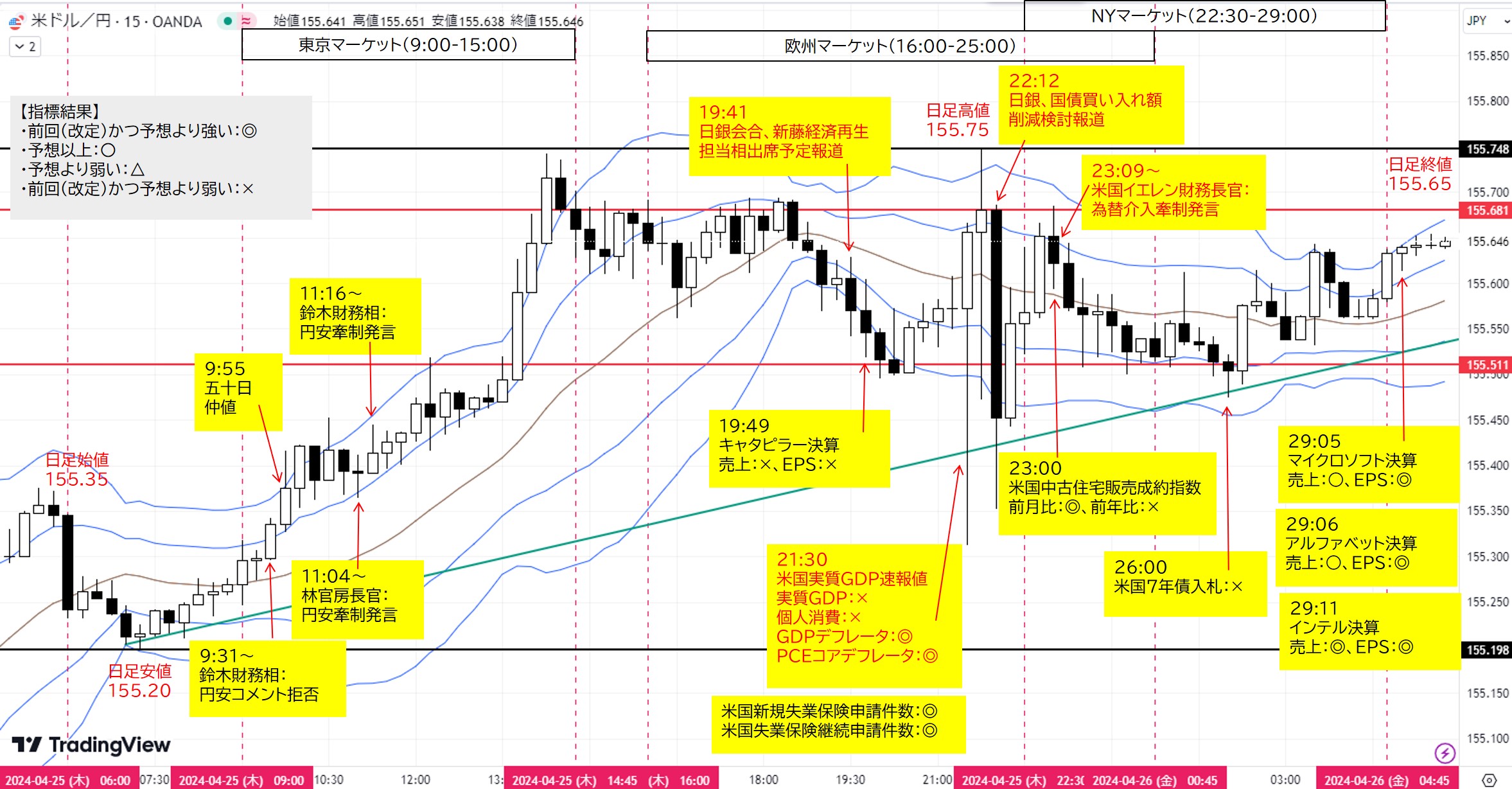

東京マーケット前

東京マーケット(9:00~15:00)

9:31~要人発言

鈴木財務相

【考察】強い円安牽制発言が想定されたなかで急速な円安へのコメント拒否。ドル円上昇。

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

11:04~要人発言

林官房長官

過度の変動望ましくない、動向注視し万全の対応行う=円安で官房長官(Reuters)

【考察】円安牽制発言。ドル円下落なく上昇継続。

11:16~要人発言

鈴木財務相

(過去の発言:3/5, 3/7, 3/8, 3/12, 3/15, 3/19, 3/21, 3/22, 3/26, 3/27, 3/29, 4/1, 4/2, 4/4, 4/5, 4/9, 4/11, 4/12, 4/15, 4/16, 4/17, 4/18, 4/19, 4/23, 4/25)

しっかり注目、適切な対応する思い変わりない=為替円安で鈴木財務相(Reuters)

【考察】円安牽制発言。ドル円下落なく上昇継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:41 要人発言

内閣府

明日の日銀金融政策決定会合、新藤義孝経済再生担当相が出席予定

【考察】日銀政策修正の思惑。ドル円下落。

19:49 米国主要企業決算

キャタピラー

売上高:前回170.7億ドル、予想160.4億ドル、結果158億ドル(×)

EPS:前回5.23ドル、予想5.14ドル、結果5.60ドル(◎)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回21.2万件(改定)、予想21.4万件、結果20.7万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回181.2万件(改定179.6)、予想180.9万件、結果178.1万件(◎)

21:30 経済指標

米国実質GDP速報値(過去の発表日:3/30, 4/27, 5/25, 6/29, 7/27, 8/30, 9/28, 10/26, 11/29, 12/21,1/25, 2/28, 3/28, 4/25)

速報値は改定値や確報値に比べて注目度高いが、改定値や確報値でもドル円が大きく動くことあり。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

実質GDP(=名目GDP-物価変動):前回3.4%、予想2.5%、結果1.6%(×)

個人消費:前回3.3%、予想2.9%、結果2.5%(×)

GDPデフレータ(=名目GDP/実質GDP):前回1.6%、予想3.1%、結果3.7%(◎)

PCEコアデフレータ(FRB目標2.0%):前回2.0%、予想3.5%、結果3.7%(◎)

【考察】総じて強弱混在で乱高下。初動は実質GDP・個人消費の弱い数値で155.31へ下押しするも、GDPデフレータ・PCEコアデフレータと米国新規失業保険申請件数・米国失業保険継続申請件数の強い数値を受けて日足高値155.75へ上昇。

22:13 報道

日銀、国債買い入れ額削減検討(時事通信)

【考察】日本国債利回り急騰。155.35へ急落するも時期や規模が不透明で直ぐ全戻し。

23:00 経済指標

米国中古住宅販売成約指数

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目される。

前月比:前回1.6%(改定)、予想-0.4%、結果3.4%(◎)

前年比:前回-2.2%(改定-)、予想-3.0%、結果-4.5%(×)

23:09~要人発言

米国イエレン財務長官

イエレン米財務長官が円相場で発言、為替介入は「まれ」であるべきだ(Bloomberg)

【考察】日本への為替介入牽制発言

26:00 経済指標

米国7年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.185%、結果4.716%(×)

応札倍率:前回2.61倍、結果2.48倍(×)

外国中銀など間接入札者の落札比率:前回69.7%、結果65.1%(×)

テール(Bid利回りと落札利回りの差):前回-0.8 bps、結果0bps(×)

【考察】入札不調。ドル円上昇。

29:05 米国主要企業決算

マイクロソフト

売上高:前回620.0億ドル、予想608.7億ドル、結果618.6億ドル(○)

EPS:前回2.93ドル、予想2.82ドル、結果2.94ドル(◎)

マイクロソフト、売上高と利益が予想上回る-AI需要追い風(Bloomberg)

29:06 米国主要企業決算

アルファベット

売上高:前回863.1億ドル、予想790.4億ドル、結果805.4億ドル(○)

EPS:前回1.64ドル、予想1.53ドル、結果1.89ドル(◎)

アルファベット、クラウド好調で売上高は市場予想上回る-配当発表(Bloomberg)

29:11 米国主要企業決算

インテル

売上高:予想127.1億ドル、結果127.2億ドル(◎)

EPS:予想0.13ドル、結果0.18ドル(◎)

インテル、4-6月見通しが市場予想を下回る-時間外で株価下落(Bloomberg)

<まとめ>

東京マーケット:

日足始値155.35

取引開始後、日足安値155.20を付けてからは、鈴木財務相の急速な円安へのコメント拒否、五十日仲値に向けてドル買い需要、急激な円安を受けて将来の金融引き締め懸念に由来するトリプル安(株安・円安・債券安)が日本の信用力低下に繋がり東京高値155.74へ上昇継続。

きょうの国内市況(4月25日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

米国経済指標は強弱混在で乱高下。初動は実質GDP・個人消費の弱い数値で155.31へ下押しするも、GDPデフレータ・PCEコアデフレータと米国新規失業保険申請件数・米国失業保険継続申請件数の強い数値を受けて日足高値155.75へ上昇。直後、日銀の国債買い入れ額削減検討報道で155.35へ急落するも時期や規模が不透明で直ぐ全戻し。米国7年債入札不調で引けに掛けて揉み合いながら上昇。

日足終値155.65

【米国市況】国債利回り年初来最高、GDPが影響-円は連日の安値(Bloomberg)

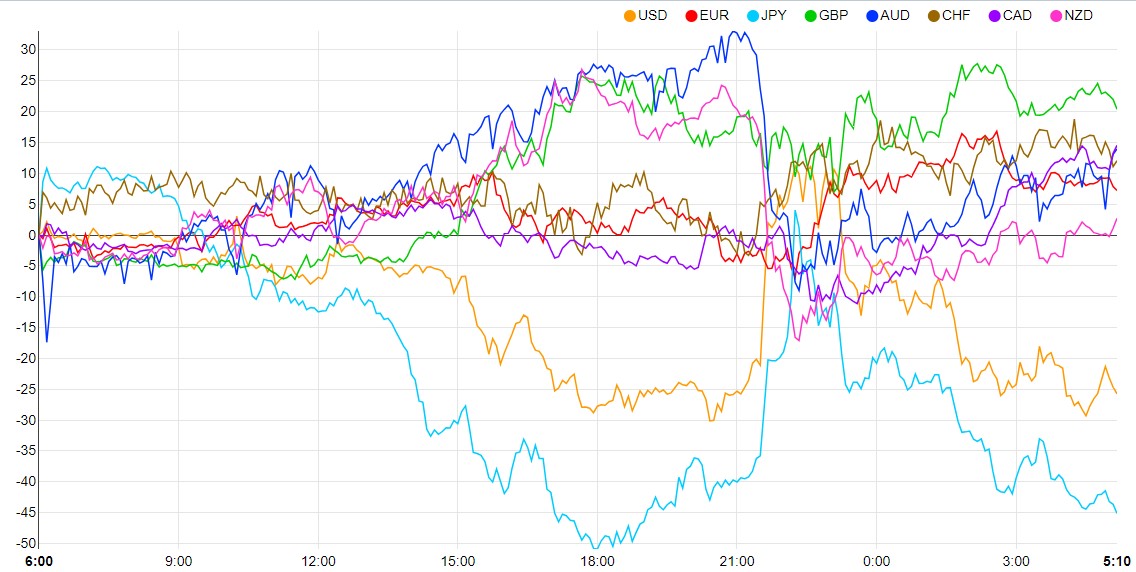

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売り優勢

買い:GDPデフレータ・PCEコアデフレータと米国新規失業保険申請件数・米国失業保険継続申請件数の強い数値。米国7年債入札不調。

売り:米国実質GDP・個人消費の弱い数値

・円売り優勢

買い:林官房長官、鈴木財務相の円安牽制発言。日銀金融政策決定会合への新藤経済再生担当相が出席予定報道。日銀国債買い入れ額削減検討報道。

売り:鈴木財務相の急速な円安へのコメント拒否。トリプル安(株安・円安・債券安)。米国イエレン財務長官の為替介入牽制発言。

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:据え置き93.6%

9月18日公表(初回利下げ観測):25bp引き下げ44.9%

年内利下げ観測:25bps×1回=25bps → 政策金利500~525bps相当

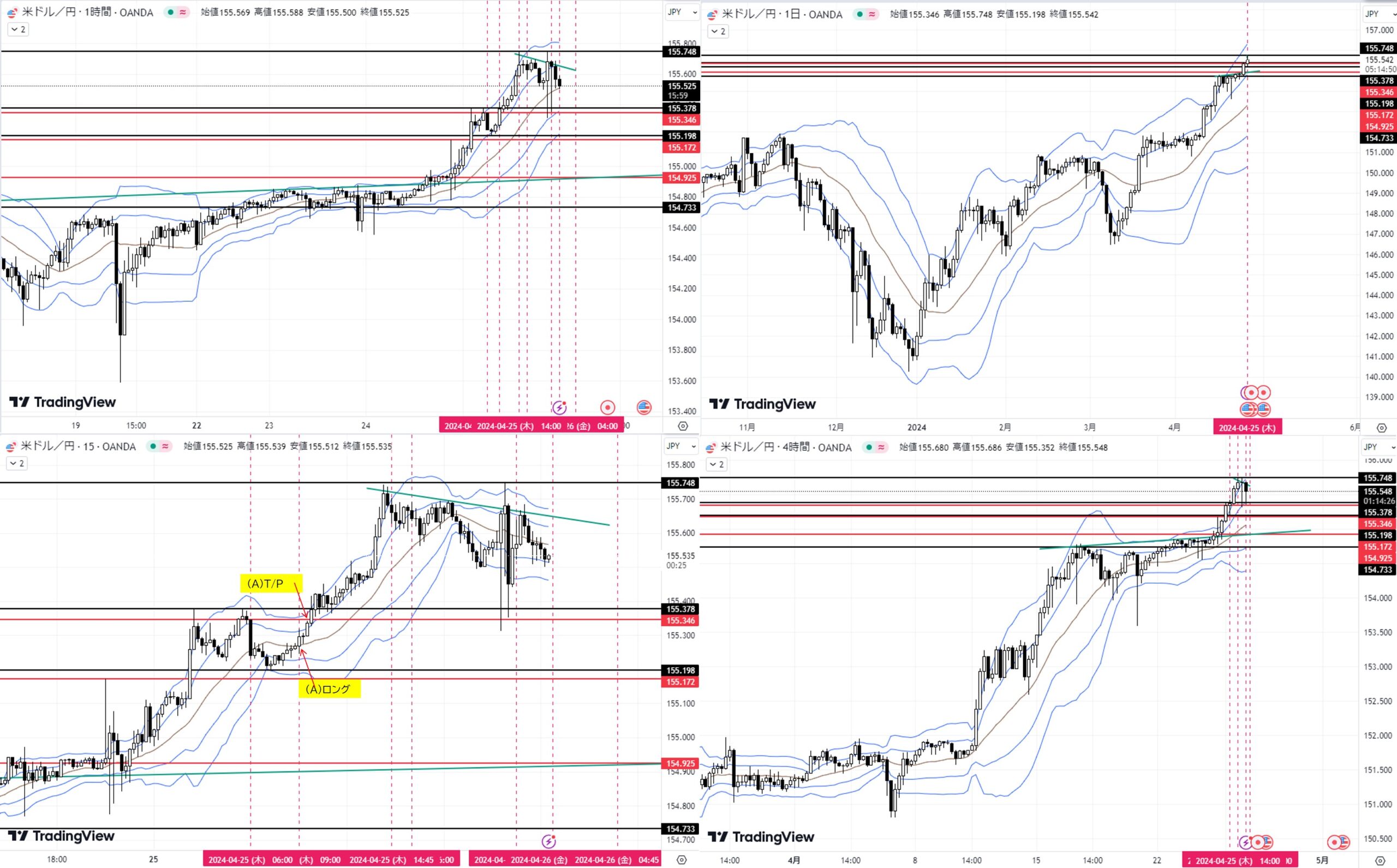

テクニカル分析

トレード

- 月足:4月陽線形成中。上昇トレンド。

- 週足:4/22週、陽線形成中。上昇トレンド。

- 日足:4/24陽線。上昇トレンド。政府・日銀の強い口先介入か実為替介入なければ4/25も上昇優勢と推測。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:上昇トレンド。

【シナリオ】

①ロング

(A)4H足ダウ高値155.172付近へ下落→転換上昇→目標1H足高値155.346

(B)1H足押し安値154.925付近へ下落→転換上昇→目標4H足ダウ高値155.172

②ショート

(C) (A)後、4H足ダウ高値155.172かつ1H足20MAを転換下落→目標1H足押し安値154.925

4月通算:10勝5敗、勝率66.7%、+66.5pips

コメント