一覧

詳細

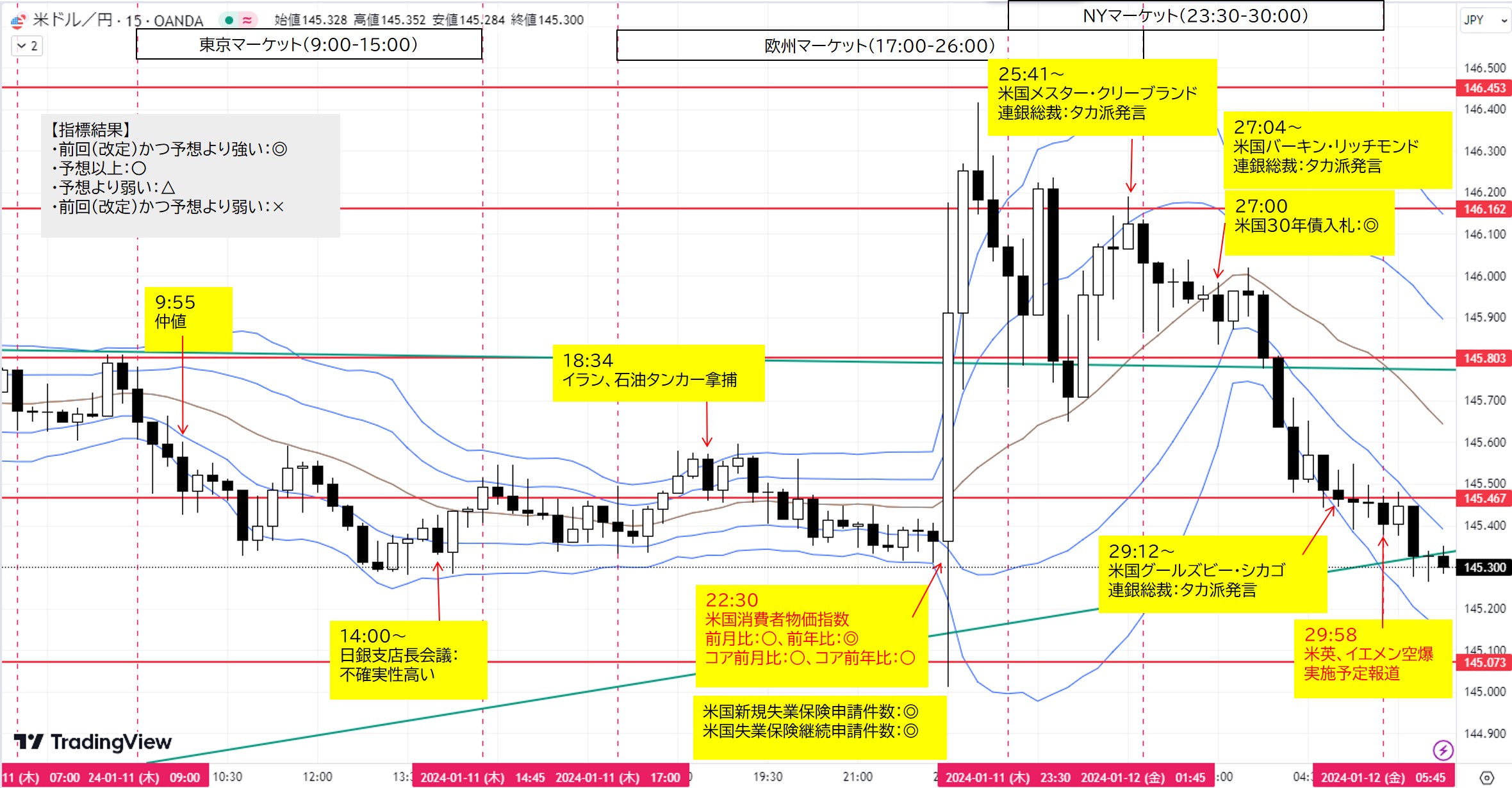

1/11(木)

22:30 経済指標

米国消費者物価指数(CPI)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。

「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.1%(改定)、予想0.3%、結果0.3%(○)

前年比:前回3.1%(改定)、予想3.2%、結果3.4%(◎)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回4.0%、予想3.8%、結果3.9%(○)

米CPIは伸び加速、予想上回る上昇-早期利下げ期待が後退(Bloomberg)

【考察】

発表前:弱い数値を期待した織り込みでじり下げ。直前145.36。

発表後:強い数値(対予想は全て同等以上。対前回はコア前月比のみ弱い数値)

初動アルゴリズム取引交錯のためか下振れて日足安値145.01を付けるも、一気に切番145.00到達で押し目買い発生。

同刻発表の米国新規失業保険申請件数・失業保険継続申請件数も強い数値だったことで急騰し、日足高値146.42付け。

しかし、ここでも一気に切番146.00や日足戻り高値146.16へ到達したことで戻り売りが入り乱高下。NY引けに掛けて全戻し。

総じて強い数値でもサプライズでなければ、一気に切番や日足抵抗到達は乱高下に巻き込まれやすい。

2/13(火)

22:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.3%(改定0.2)、予想0.1%、結果0.3%(◎)

前年比:前回3.4%(改定)、予想2.9%、結果3.1%(○)

コア前月比:前回0.3%(改定)、予想0.2%、結果0.4%(◎)

コア前年比:前回3.9%、予想3.7%、結果3.9%(○)

米CPI、コア指数が8カ月ぶり大幅上昇-利下げ期待に冷や水(Bloomberg)

【考察】

発表前:日通し高値149.70を付けてからは米国CPIを控えてロング勢決済や弱い数値期待織り込みにより下落。直前149.33。

発表後:強い数値(対予想より全て強い。対前回は前年比のみ弱い。)

一瞬日足安値149.26を付けてからは、利下げ期待大幅後退・利上げ再開観測も浮上したことで急騰し日足高値150.89付け。

弱い数値期待織り込みもあったことで強い数値はサプライズとなったためか、一気に切番150.00突破でも戻り売り鈍く、引けに掛けて揉み合い。

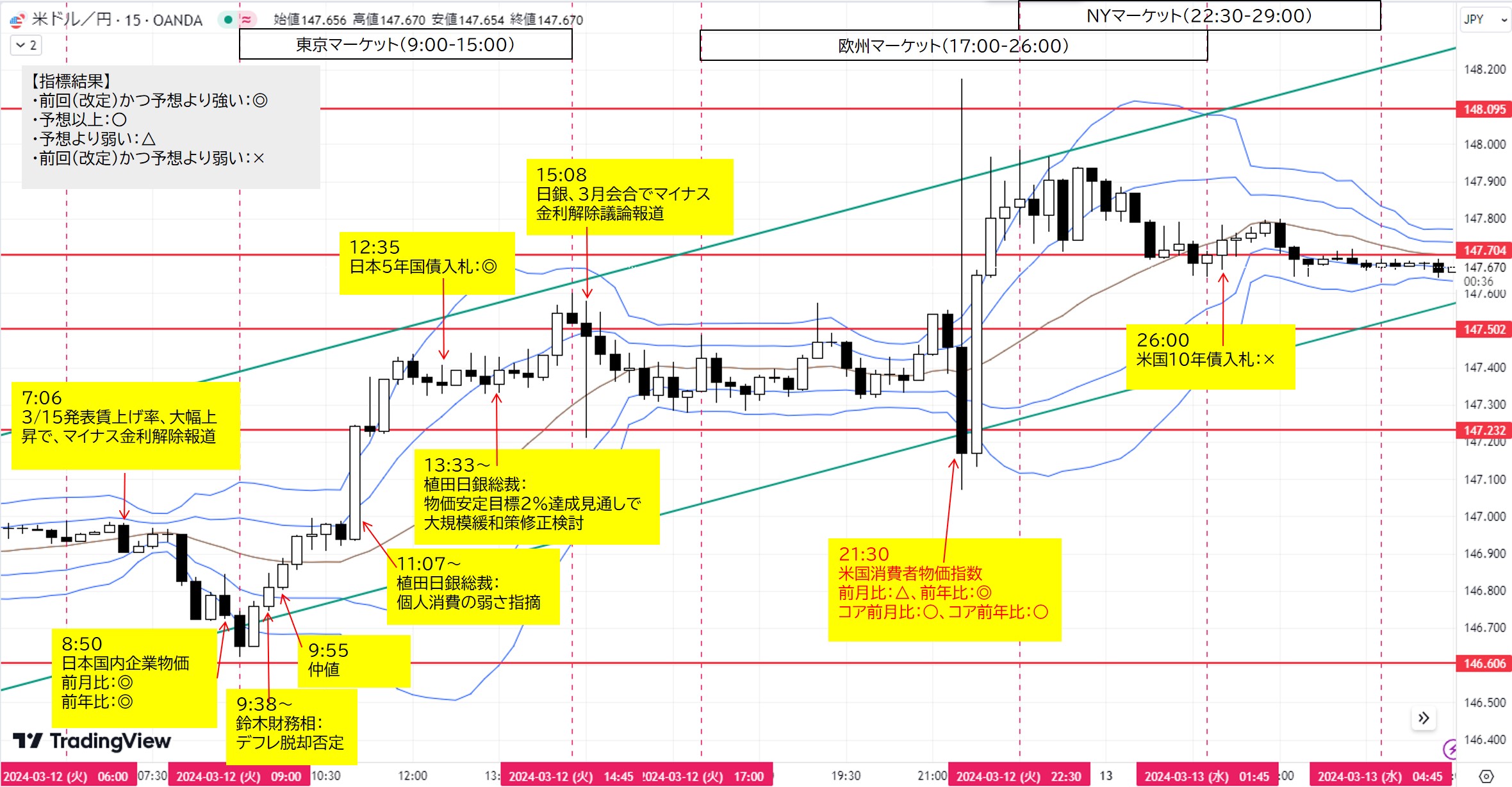

3/12(火)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.3%(改定)、予想0.5%、結果0.4%(△)

前年比:前回3.1%(改定)、予想3.1%、結果3.2%(◎)

コア前月比:前回0.4%(改定)、予想0.3%、結果0.4%(○)

コア前年比:前回3.9%、予想3.7%、結果3.8%(○)

米コアCPI、2カ月連続で伸びが予想以上-利下げ慎重論を補強(Bloomberg)

【考察】

発表前:方向感なく揉み合い。直前147.46

発表後:総じて強い数値(対予想は前月比のみ弱い。対前回はコア前年比のみ弱い)

初動急騰で日足高値148.18付け。しかし、1月・2月発表と異なり弱い数値があったことや、一気に日足抵抗147.911や切番148.00到達で戻り売り入ったことで147.07へ急落。

総じて強い数値には変わりなかったものの、株式市場では許容範囲の強さと判断されリスクオン株上昇(円キャリー促進)に連れて再上昇の乱高下。

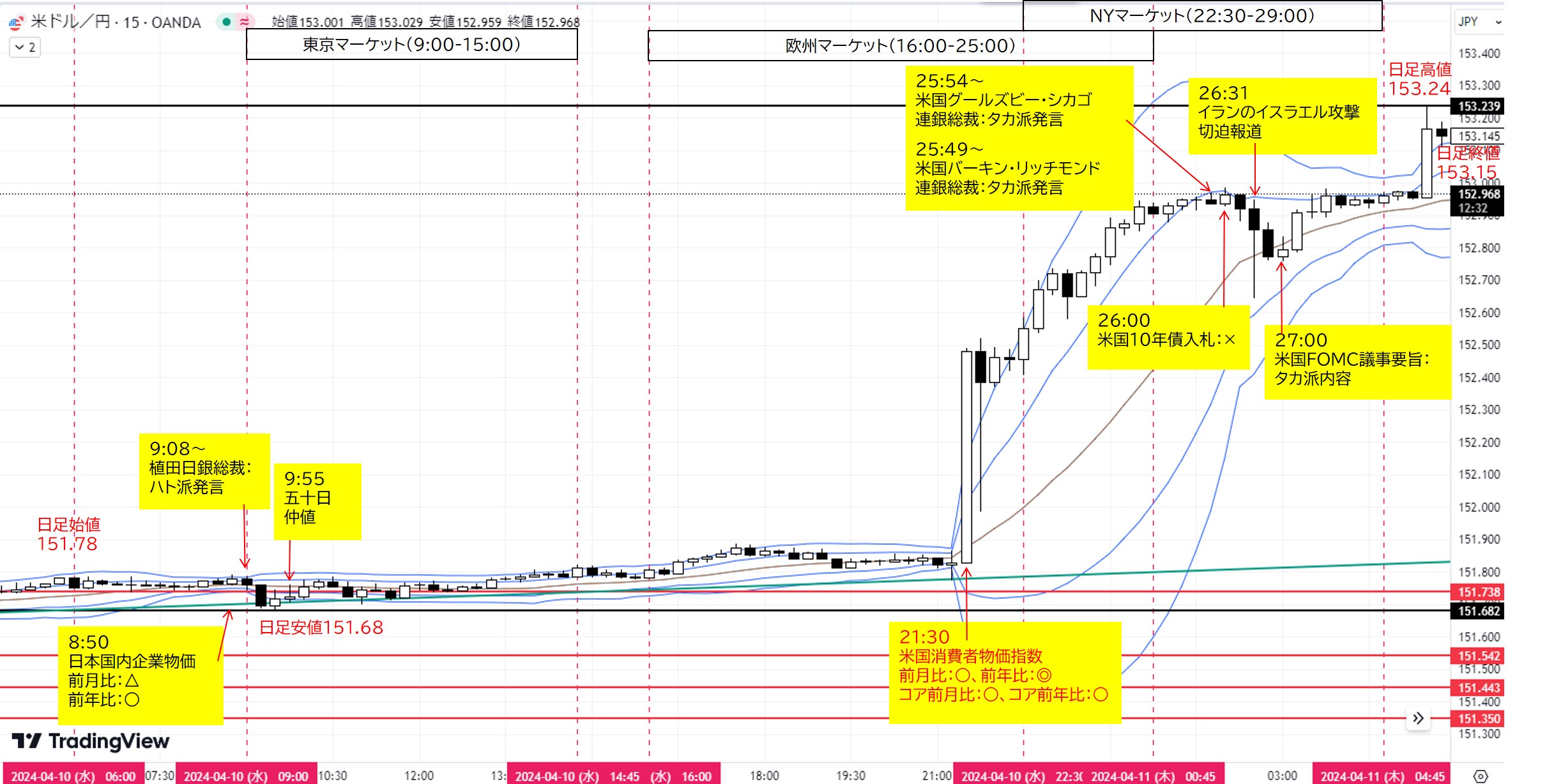

4/10(水)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.4%(改定)、予想0.3%、結果0.4%(○)

前年比:前回3.2%(改定)、予想3.4%、結果3.5%(◎)

コア前月比:前回0.4%(改定)、予想0.3%、結果0.4%(○)

コア前年比:前回3.8%、予想3.7%、結果3.8%(○)

米コアCPI、3カ月連続で上振れ-米利下げ後ずれの可能性(Bloomberg)

【考察】

発表前:強い数値織り込みでじり上げ。直前151.83

発表後:強い数値(対予想より全て強い。対前回は全て同等以上)。

初動152.52へ急騰から151.99へ急落するも上昇継続。一気に切番153.00直前へ到達したことで戻り売りもありましたが、FRB要人タカ派発言などもあり、引け後に日足高値153.24付け。

1990年につけた151.97を上抜け約34年ぶりの円安水準。

5/15(水)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.4%(改定)、予想0.4%、結果0.3%(×)

前年比:前回3.5%(改定)、予想3.4%、結果3.4%(○)

コア前月比:前回0.4%(改定)、予想0.4%、結果0.3%(×)

コア前年比:前回3.8%、予想3.6%、結果3.6%(○)

米CPIと小売売上高、「秋利下げ説を補強」-市場関係者の見方(Bloomberg)

【考察】

発表前:弱い予想値織り込みやサプライズのECB要人利下げ発言からの投機筋円ショートポジション巻き戻しでドル円急落中。直前155.53

発表後:強弱混在(対予想は前月比とコア前月比より弱く、前年比とコア前年比は同等。対前回は全て弱い)

同刻発表の米国小売売上高も強弱混在。初動は弱い数値と米国NY連銀製造業景気指数(弱)で日通し安値154.75へ急落。

しかし、強い数値も材料視され、一気に切番155.00下抜けたことで押し目買いも入り、155.81へ全戻し。

但し、1月~4月発表にはなかった弱い数値のインパクトは強く、再下落して日足安値154.69付け。

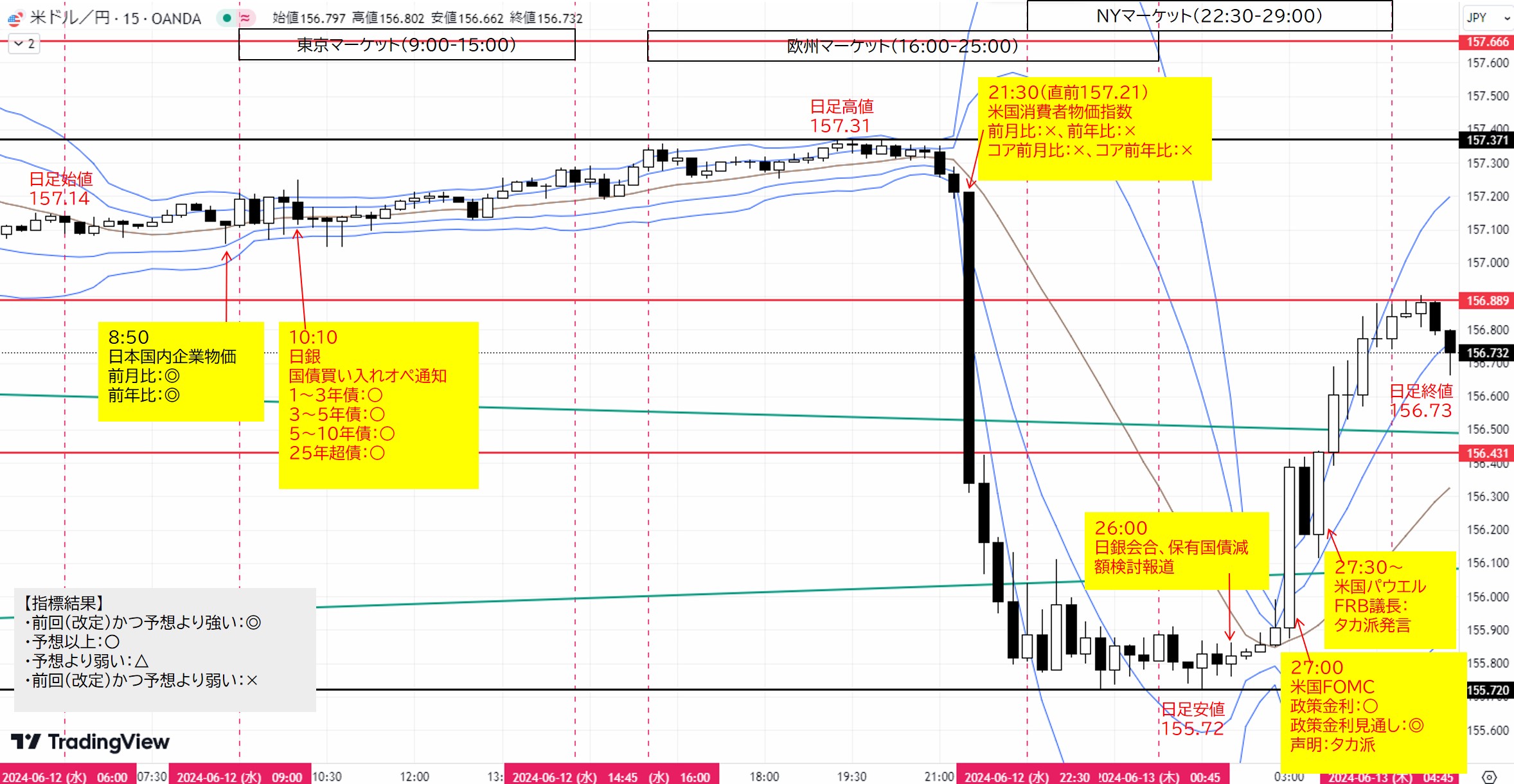

6/12(水)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.3%(改定)、予想0.1%、結果0.0%(×)

前年比:前回3.4%(改定)、予想3.4%、結果3.3%(×)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.2%(×)

コア前年比:前回3.6%、予想3.5%、結果3.4%(×)

米CPIコア、2カ月連続でインフレ抑制示す-FOMCに朗報か(Bloomberg)

【考察】

発表前:日銀買い入れオペ通知据え置き、欧州政情不安リスクオフ後退からじり上げするも、ロング勢決済入り下落。直前157.21

発表後:対予想、対前回が全て弱い数値のサプライズ。

この後に控えるFOMCのハト派姿勢期待が高まり、日足安値155.72へ急落。但し、一気に切番156.00抜けで押し目買いも入りFOMC直前に掛けて揉み合い。

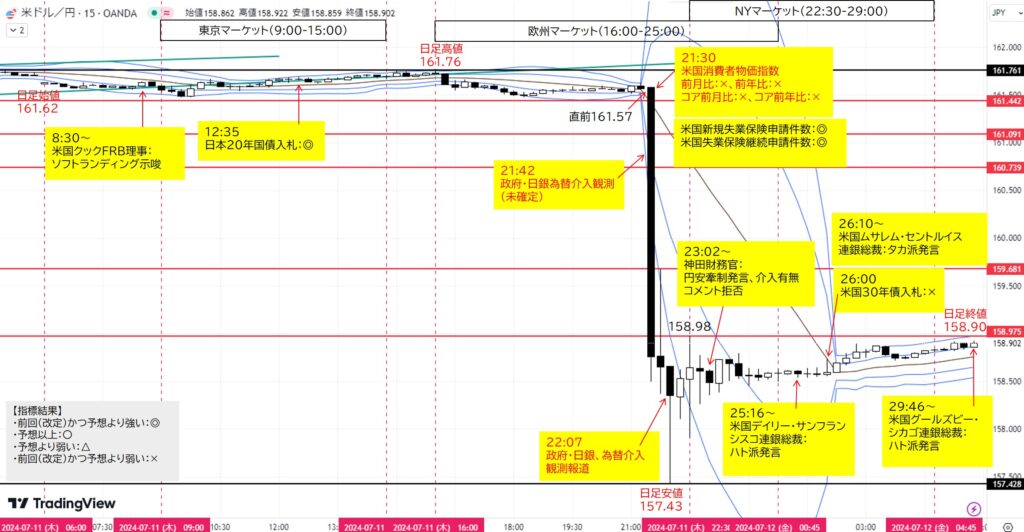

7/11(木)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.0%(改定)、予想0.1%、結果-0.1%(×)

前年比:前回3.3%(改定)、予想3.1%、結果3.0%(×)

コア前月比:前回0.2%(改定)、予想0.2%、結果0.1%(×)

コア前年比:前回3.4%、予想3.4%、結果3.3%(×)

米CPIは広範囲に鈍化、総合指数が低下-利下げの論拠強まる(Bloomberg)

【考察】

発表前:手控えから揉み合い。直前161.57。

発表後:6月発表に続い下落サプライズ弱い数値(対予想、対前回で全て弱い)

初動からドル円急落。

9月FRB利下げがほぼ確定したことで、歴史的水準まで積み上がった投機筋円売りポジションの巻き戻し、又は好機と見た政府・日銀為替介入(推測*)追撃のためか、160.77(21:42)からドル円急落加速して日足安値154.43付け。

発表直前からの暴落幅=161.57-157.43=4.14

為替介入観測後からの暴落幅=160.77-157.43=3.34

*7/12日銀当座預金の見通し発表からほぼ確定

8/14(水)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回-0.1%(改定)、予想0.2%、結果0.2%(○)

前年比:前回3.0%(改定)、予想3.0%、結果2.9%(×)

コア前月比:前回0.1%(改定)、予想0.2%、結果0.2%(○)

コア前年比:前回3.3%、予想3.2%、結果3.2%(○)

米CPI、コア指数が4カ月連続で減速-9月利下げの論拠を補強(Bloomberg)

【考察】

発表前:8/13米国生産者物価指数(サプライズ弱)の様な弱い数値への期待や警戒からか、ロング勢決済や戻り売りに連れてドル円下落。直前146.94。

発表後:対前回は総合前月・コア前月比が強く、総合前年・コア前年比が弱い数値。対予想は総合前年比が弱く、他は同等。

・初動:総合前年・コア前年比が弱い数値で146.53へ下振れ

・急騰:総じて予想通りの数値はインフレ鈍化の安心感となり、米国債売り(利回り上昇)、株上昇(円キャリー促進)で日足高値147.59へ上昇。8/13米国生産者物価指数(サプライズ弱)を受けた織り込みからBuy the factの様な動き。

・乱高下:NYオープンすると、インフレ鈍化の米国債利回り低下、但しFRB9月0.5%利下げ観測後退から利回り上昇、株上昇(円キャリー促進)が交錯しドル円も乱高下の展開となりました。

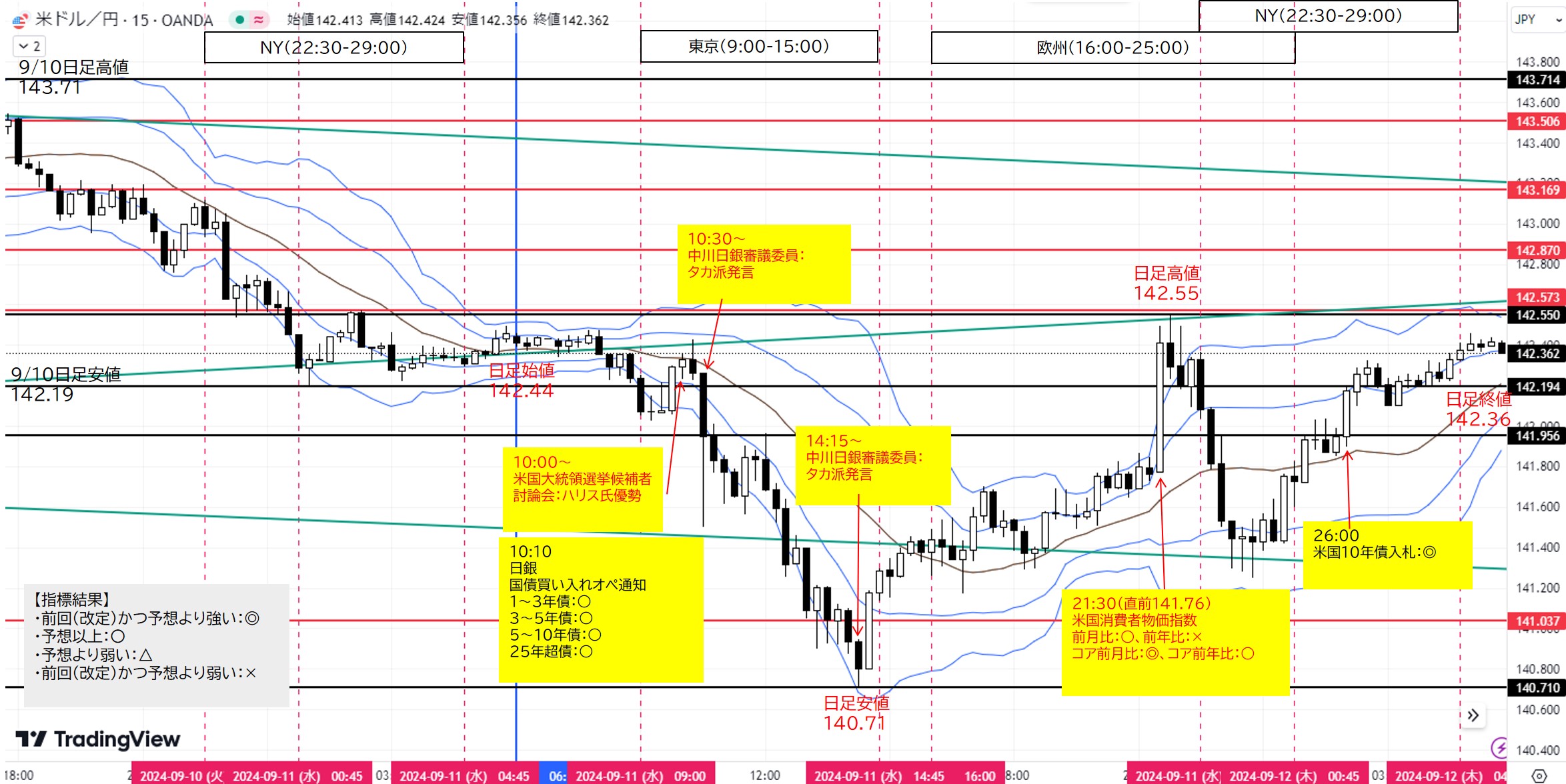

9/11(水)

21:30 経済指標

米国消費者物価指数(CPI)

FRBが金融政策を決定する上でインフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。基本は「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.2%(改定)、予想0.2%、結果0.2%(○)

前年比:前回2.9%(改定)、予想2.6%、結果2.5%(×)

コア前月比:前回0.2%(改定)、予想0.2%、結果0.3%(◎)

コア前年比:前回3.2%、予想3.2%、結果3.2%(○)

米CPI、コア指数が予想外に伸び加速-大幅利下げの可能性低下(Bloomberg)

【考察】

発表前:欧州オープン後のリスクオン、原油先物価格上昇、米国消費者物価指数を控えたショート勢決済で上昇。直前141.76。

発表後:総じて強い数値。特に注目度の高いコア指数が強い。

・初動急騰:FRB9月0.50%大幅利下げ織り込み剥落。米高金利長期化からの景気減速懸念は見られずリスクオン(株買い、債券売り、ドル買い・円売り)で、日足高値142.55へ上昇。

・急落、再上昇:NYオープンすると、景気減速懸念リスクオフ(株売り、債券買い、円買い)が強まり141.25へ急落するも、再びFRB9月0.50%利下げ織り込み剥落とリスクオン(株買い、債券売り、ドル買い・円売り)が両立しドル円乱高下。米国大統領選挙候補者討論会でハリス氏優勢が明確になり、米国政情不安後退リスクオンも寄与したと推測します。

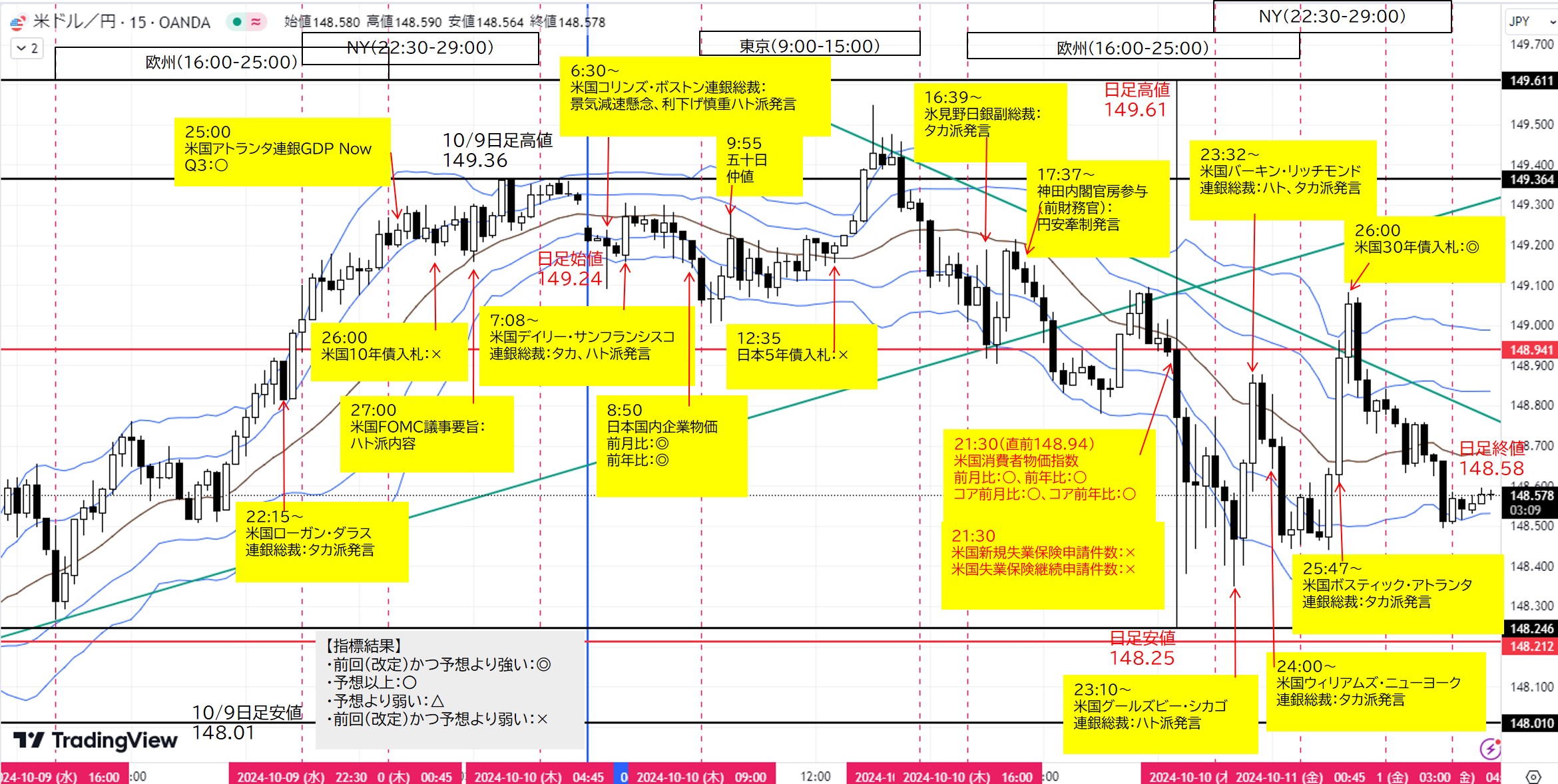

10/10(木)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.2%(改定)、予想0.1%、結果0.2%(○)

前年比:前回2.5%(改定)、予想2.3%、結果2.%(○)

コア前月比:前回0.3%(改定)、予想0.2%、結果0.3%(○)

コア前年比:前回3.2%、予想3.2%、結果3.3%(○)

米CPI、9月は予想を上回る伸び-インフレ鈍化の流れ休止(Bloomberg)

【考察】

発表前:氷見野日銀副総裁のタカ派発言、神田内閣官房参与(前財務官)の急変動牽制発言を受けてドル円下落。直前148.94。

発表後:米国消費者物価指数(強)、米国新規失業保険申請件数・失業保険継続申請件数(弱)が交錯し初動で一気に日足安値148.25と日足高値149.61)を付けて乱高下。

更にFRB要人ハト派・タカ派発言も交錯し、引けに掛けて乱高下継続しました。

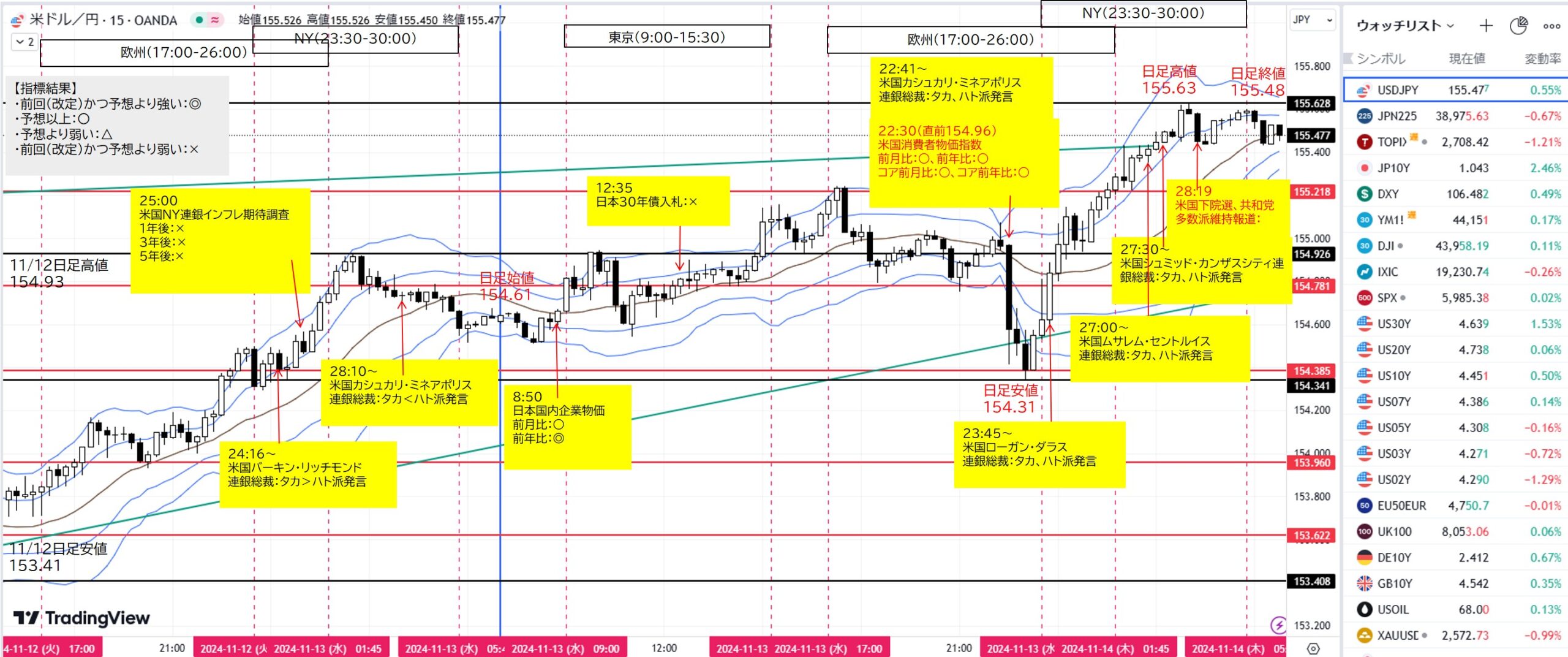

11/13(水)

21:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.2%(改定)、予想0.2%、結果0.2%(○)

前年比:前回2.4%(改定)、予想2.6%、結果2.6%(○)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回3.3%、予想3.3%、結果3.3%(○)

12月の米利下げ観測強まる、予想通りのCPIで-利回り大幅低下(Bloomberg)

米CPIコア指数、3カ月連続で同率の伸び-インフレ抑制足踏み(Bloomberg)

【考察】

発表前:日通し高値155.24を付けた後、発表控えてロング勢決済入り下落から揉み合い。直前154.96。

発表後:全て予想通り。12月FOMC利下げ観測が強まり、初動日足安値154.34へ急落。

しかし強い数値には変わりなく、NYオープンするとトランプトレードの影響も強く全戻しから上昇継続し、日足高値155.63を付けて引けました。

12/11(水)

22:30 経済指標

米国消費者物価指数(CPI)

前月比:前回0.2%(改定)、予想0.3%、結果0.3%(○)

前年比:前回2.6%(改定)、予想2.7%、結果2.7%(○)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回3.3%、予想3.3%、結果3.3%(○)

米CPI、伸びが市場予想と一致-12月の利下げ観測強まる(Bloomberg)

【考察】

発表前:12月日銀会合利上げ見送り報道で日通し高値152.80へ急騰し揉み合い。直前152.60。

発表後:全て予想通りの強い数値。初動日足高値152.87へ上振れるも、12/6(金)米国雇用統計(強)と同じく12月FOMC0.25%利下げ観測を否定する材料はならず、利下げ確実と判断されドル円急落。しかし、0.25%利下げ観測を好感した米国株上昇(円キャリー促進)に加え、原油先物価格上昇に連れて全戻し上昇。

コメント