ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/10の欧米マーケット影響

注目度の高い米国消費者物価指数発表前日でドル円動きにくい展開を想定していましたが、日銀早期マイナス金利解除観測後退、株上昇リスクオン(海外資金流入多)、欧米債券大量発行(利回り上昇)、FRB要人タカ派発言でドル円急上昇。

(2)経済指標

・米国消費者物価指数

・米国新規失業保険申請件数、失業保険継続申請件数

・米国30年債入札

(3)要人発言

・日銀支店長

・FRB要人

(4)その他

・中東地政学リスクオフ

・来週はドル高一服か、米CPI注視-日銀修正観測後退で円高は限定的(Bloomberg)

・【債券週間展望】長期金利は上昇か、日銀オペ減額や国債入札を警戒(Bloomberg)

・【日本株週間展望】続伸へ、米利下げ観測後退し円安推移が下支え(Bloomberg)

本日の注目は、①前日ドル円急騰の影響。②米国消費者物価指数。

①ドル円急騰影響:最大の注目材料は米国消費者物価指数であることからドル円動きにくいですが、リスクオン円売りが続くようならドル円上昇継続を想定します。一方で発表を控えてロング勢決済によるドル円急落には要警戒。

②米国消費者物価指数:強い数値が出れば利上げ期待後退ドル買いとリスクオン円売り重なり強いドル円上昇を想定。147円台乗せもあり得ると考えます。但し、発表までにドル円上昇が続く様であれば強い数値が出た際、Sell the factに警戒したい。

弱い数値が出れば利下げ織り込みが進みドル円急落。但し、日銀政策修正観測後退の円売りが支えとなることから強い下降トレンドが続く可能性は低く押し目買い機会になりやすいと推測します。

マーケットの動き

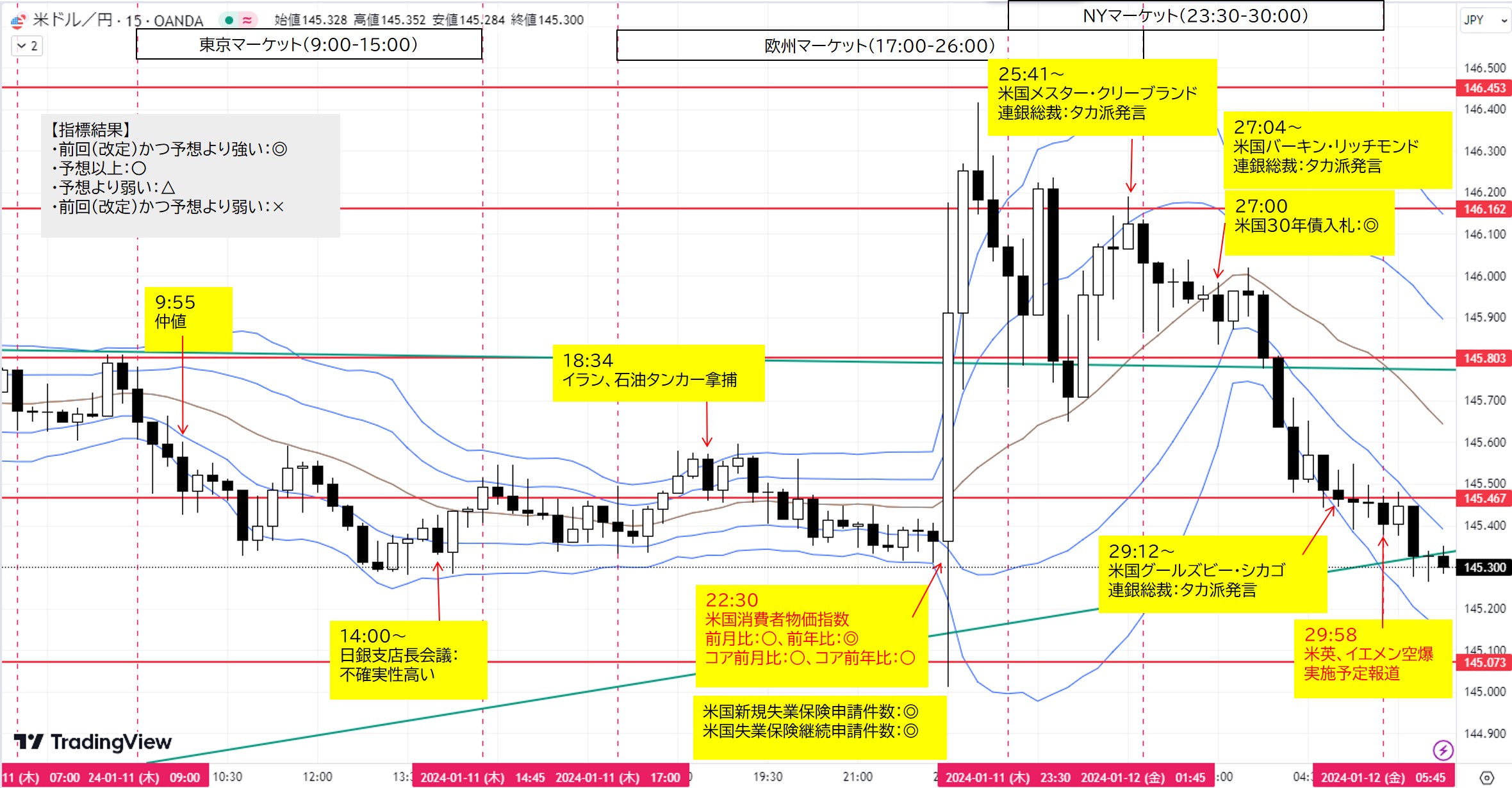

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

14:00~要人発言

各地域からみた景気の現状(2024年1月支店長会議における報告)

中小にも賃上げ機運、企業間でバラつき大きく実現は不確実-日銀(Bloomberg)

【考察】不確実性高い報告相次ぐ。日銀早期政策修正観測後退でドル円下げ止まり。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

18:34 要人発言

イランがオマーン沖で石油タンカーを拿捕、中東の混乱深まる(Bloomberg)

【考察】中東地政学オフ悪化

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回20.2万件(改定20.3)、予想20.9万件、結果20.2万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回185.5万件(改定186.8)、予想186.9万件、結果183.4万件(◎)

22:30 経済指標

米国消費者物価指数(CPI)(過去の発表日; 1/12, 2/14, 3/14, 4/12, 5/10, 6/13, 7/12, 8/10, 9/13, 10/12, 11/14, 12/12, 1/11)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。

「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.1%(改定)、予想0.3%、結果0.3%(○)

前年比:前回3.1%(改定)、予想3.2%、結果3.4%(◎)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回4.0%、予想3.8%、結果3.9%(○)

実質金利=政策金利-総合CPI前年比=5.5-3.4=2.1%

米CPIは伸び加速、予想上回る上昇-早期利下げ期待が後退(Bloomberg)

【考察】

発表前:弱い数値を期待した織り込みでじり下げ。直前145.36。

発表後:強い数値。初動アルゴリズム取引交錯のためか下振れて日足安値145.01を付けるも、一気に切番145.00到達で押し目買い発生。

同刻発表の米国新規失業保険申請件数・失業保険継続申請件数も強い数値だったことで急騰し、日足高値146.42付け。

しかし、ここでも一気に切番146.00や日足戻り高値146.16へ到達したことで戻り売りが入り乱高下。

総じて強い数値でもサプライズでなければ、一気に切番や日足抵抗到達は乱高下に巻き込まれやすい。

25:41~要人発言

米国メスター・クリーブランド連銀総裁(2024年FOMC投票権あり)

(過去の発言:11/16, 11/29, 12/18, 1/11)

:政策スタンスはタカ派。前回12/18もタカ派発言でドル円上昇。

メスター総裁、「3月は利下げ時期として恐らく早過ぎる」(Bloomberg)

【考察】米国CPI発表を受けてのタカ派発言。しかし、米国債利回り急落、リスクオフ円買いからドル円下落。

27:00 経済指標

米国30年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.344%、結果4.229%(◎)

応札倍率:前回2.43倍、結果2.37倍(×)

外国中銀など間接入札者の落札比率:6か月平均65.8%、結果67.77%(◎)

テール(Bid利回りと落札利回りの差):-0.1bps(◎)

国債発行日前取引(WI): 4.230%

【考察】総じて入札好調でドル円下落

27:04~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

:政策スタンスはタカ派。しかし前回1/5には米国雇用統計と米国ISM非製造業景気指数を受けてハト派発言あり。

(過去の発言:11/3, 11/9, 11/14, 11/15, 11/20, 11/29, 12/19, 1/3, 1/5, 1/11)

米12月CPI、インフレの道筋を明確にせず=リッチモンド連銀総裁(Reuters)

【考察】タカ派発言。しかしドル円下落継続。

29:12~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

:政策スタンスは中立。しかし前回12/20はタカ派発言でドル円上昇。

(過去の発言:11/7, 11/9, 11/14, 11/17, 11/28, 11/29, 12/1, 12/15, 12/17, 12/18, 12/20, 1/11)

米インフレ率に進展、年内数回の利下げに道=シカゴ連銀総裁(Reuters)

【考察】タカ派発言。しかしドル円下落継続。

29:58 報道

米英、フーシ派軍事拠点きょう空爆へ-英紙タイムズ記者がXに投稿(Bloomberg)

【考察】中東地政学リスクオフ悪化懸念でドル円下落

<まとめ>

東京マーケット:

日足始値145.77。

東京始値145.73

東京高値145.78

東京安値145.28

東京終値145.49

きょうの国内市況(1月11日):株式、債券、為替市場(Bloomberg)

前日同様、株上昇リスクオンでしたが、日通し高値145.81を付けた後は本日注目の米国CPIの弱い数値を期待した織り込みやポジション調整観測で東京安値145.28へじり下げ。その後、日銀支店長会議における相次ぐ不確実性高いとの報告から日銀早期政策修正観測後退からドル円下げ止まり。

欧米マーケット:

欧州始値145.41

日足安値145.01(米国CPI発表直後、アルゴ取引決済の影響と推測)

NY始値146.07

NY終値145.40

日足高値146.42

日足終値145.30。

欧州オープン前からも米国CPI控えて揉み合い。米国CPIは総じて強い数値。

初動アルゴリズム取引交錯のためか下振れて日足安値145.01を付けるも145円台キープ。総じて強い数値。かつ同刻発表の米国新規失業保険申請件数・失業保険継続申請件数も強い数値だったことで日足高値146.42へ急騰しましたが、切番146.00や日足戻り高値146.16付近を一気に到達したことで戻り売りが入り乱高下。

米国30年債入札は好調でドル下落、相次ぐFRB要人タカ派発言あるも、中東地政学リスクオフ悪化懸念のためか米国債利回り急落強く、上昇分を全戻し。

総じて、米国CPIの強い数値でドル円急騰。FRB要人からタカ派相次ぐも、利上げ終了(追加利上げなし)観測維持や、中東地政学リスクオフ悪化懸念(米英のイエメン空爆実施予定の事前織り込みが入ったか)により全戻し下落。

【米国市況】株と国債は荒い動き、CPI後に-ドルは145円台前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

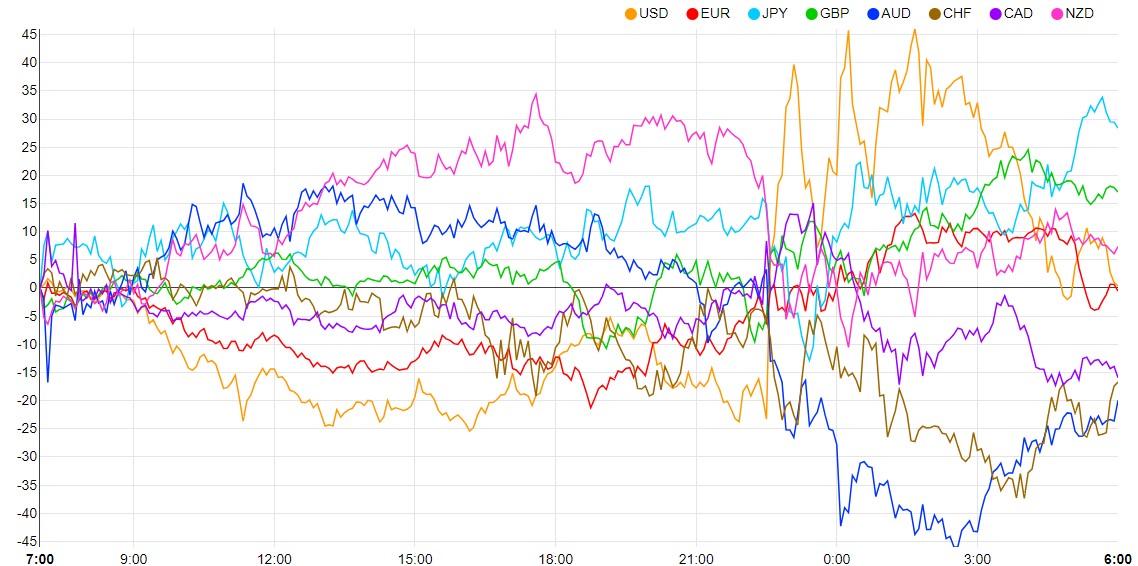

通貨強弱

・1/11ドル売り優勢:

ドル買い:米国CPIの強い数値で利下げ観測後退、FRB要人タカ派発言、欧州債券大量発行、米国債社債発行

ドル売り:中東地政学リスクオフ(米国債買い)、米国CPIの強い数値でもFRB利上げ終了観測維持

300兆円超える日米英欧の新規国債、相場脅かす-長期債に手を出すな(Bloomberg)

・1/11円買い優勢

円買い:中東地政学リスクオフ

円売り:日銀早期政策修正観測後退(日銀支店長会議)、株上昇リスクオン

日本株ETFに殺到-中国人投資家、本土株の損失にうんざり(Bloomberg)

日銀正常化へ準備完了、マイナス金利解除は4月有力-桜井元審議委員(Bloomberg)

米国債イールドカーブ

1/11(木)は1/10(水)に対しブル(短期金利低下、長期金利低下)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表24年1月31日:25bps引き下げ4.7%、据え置き95.3%

初回利下げ観測24年3月20日公表:25bp引き下げ70.0%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

2023年12月13日FOMC政策金利見通し(Projection Materials)と1/11織り込み

24年:4.6%(米国1年債利回り4.76%)

25年:3.6%(米国2年債利回り4.27%)

26年:2.9%(米国3年債利回り4.02%)

Longer run: 2.5%(米国10年債利回り3.99%)

24年利下げ見通し:25bps×3回=75bps →政策金利450~475bps相当

実質金利=政策金利-総合消費者物価指数12月度前年比=5.5%-3.4%=2.1%

(現状の相関関係は、25bpsでドル円約3円変動)

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/8週、陰線から陽線形成中へ移行。

- 日足:1/10大陽線。ダウ転換上昇。BBスクイーズ。

- 4H足:上昇トレンド。スラストアップ。BBエクスパンション。

- 1H足:上昇トレンド。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)4H足サポート145.467付近へ下落→ダウ転換上昇→目標1H足レジスタンス145.803

(B)1H足レジスタンス145.803をダウ上昇→目標日足レジスタンス146.162

②ショート

(C)4H足サポート145.467かつ1H足20MAをダウ下落→目標1H足サポート145.073

1月通算:4勝3敗、勝率57.1%、獲得Pips +61.4

コメント