ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)12/12の欧米マーケット影響

米国消費者物価指数は全て予想通り。総合前月比とコア前月比は前回より強く、総合前年比は前回より弱い数値のためか初動乱高下して日足安値144.73を付けたが、総じて強い数値であることから利下げ期待後退により145.85へ上昇。その後、NY引けに掛けて原油先物価格急落継続や明日のFOMC公表を控えて揉み合い。

日足終値145.48。

(2)経済指標

・日銀短観

・米国生産者物価指数

・米国FRB政策金利

(3)要人発言

・FOMC声明

・パウエルFRB議長会見

(4)その他

【債券週間展望】長期金利は上昇か、日銀政策修正観測や国債入札警戒(Bloomberg)

【日本株週間展望】反発、FOMCで景気後退の過度な織り込みを修正(Bloomberg)

本日最大の注目はFOMC公表とパウエルFRB議長会見。

政策金利据え置きが市場コンセンサスであることから、注目はドットチャートによる金利見通し。前日の米国消費者物価指数は早期利下げ織り込みを後退させ、米国景気・労働市場は底堅さを維持していることからタカ派寄りのドル円上昇になりやすいと推測。ハト派寄りとなれば市場の期待に沿っていることからドル円急落を想定。

パウエル議長会見では従来通り「データ次第」となりそうだが、市場の過剰な利下げ期待を警戒しタカ派姿勢のドル円上昇が優勢と推測。ハト派姿勢が強ければ市場の利下げ期待が高まりドル円急落を想定。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日銀短観(日本銀行)

大企業製造業・業況判断:前回9、予想10、結果12(◎)

日銀短観(大企業製造業・先行き):前回10、予想9、結果8(×)

大企業非製造業・業況判断:前回27、予想27、結果30(◎)

大企業非製造業・先行き:前回21、予想24、結果24(○)

大企業全産業・設備投資:前回13.6%、予想12.7%、結果13.5%(○)

「強い数値→日銀金融緩和修正期待→円買い材料」「弱い数値→日銀金融緩和継続期待→円売り材料」

大企業製造業の景況感は3期連続改善、市場予想上回る-日銀短観(Bloomberg)

【考察】総じて強い数値→円買い→ドル円下落だが一時的。

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

18:30~要人発言

岸田首相

日銀には政府の取り組みも念頭に置き、適切な判断を期待-岸田首相(Bloomberg)

【考察】日銀政策修正牽制だが市場の注目は米国経済指標やFOMCにつき反応薄。

22:30 経済指標

米国生産者物価指数(PPI)(過去の発表日; 12/9, 1/18, 2/16, 3/15, 4/13, 5/11, 6/14, 7/13, 8/11, 9/14, 10/11, 11/15, 12/13)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回-0.5%(改定-0.4)、予想0.2%、結果0.0%(△)

前年比:前回1.3%(改定1.2)、予想1.1%、結果0.9%(×)

コア前月比:前回0.0%(改定)、予想0.3%、結果0.0%(△)

コア前年比:前回2.4%(改定)、予想2.2%、結果2.0%(×)

米PPI、11月は予想と同じ前月比横ばい-エネルギー価格が下落(Bloomberg)

【考察】

発表前:弱い数値期待織り込みでドル円じり下げ。

発表後:総じて弱い数値。今後の米国消費者物価指数低下の期待もありドル円下落。11月発表と異なり素直な動き。

24:34~要人発言

米国イエレン財務長官

(過去の発言:12/12, 12/13)

米金融当局が利下げ実施するのは「当然のこと」-イエレン財務長官(Bloomberg)

【考察】前日の米国消費者物価指数後と同様に、米国生産者物価指数の弱い数を受けてインフレ低下への自信を示し、加えて利下げ検討を正当化したことでドル円下落。

28:00 経済指標

米国FOMC公表

(過去の発表日; 12/14, 2/1, 3/22, 5/3, 6/14, 7/26, 9/20, 11/1, 12/13)

(Federal Open Market Committee)

FRB政策金利:前回5.25-5.50%、予想5.25-5.50%、結果5.25-5.50%(○)

政策金利見通し:

2024年利下げ幅は9月会合50bpに対し、今回75bp(利下げ3回)。政策金利見通し4.6%。更に75bpよりも大きな利下げ幅見通しも5人。

FOMC、政策金利を3会合連続で据え置き-24年の複数回利下げ予想(Bloomberg)

FOMC声明:インフレは緩和したが依然高水準、経済活動の伸び鈍化(Bloomberg)

【考察】市場コンセンサス通り政策金利据え置き。政策金利見通しサプライズのハト派で米国1年債利回り4.71へ急落し、政策金利見通し4.6%を織り込みに向かいドル円急落。

28:31~ 要人発言

米国パウエルFRB議長

(過去の発言:10/2, 10/19, 11/1, 11/9, 12/1, 12/13)

【考察】会見序盤はタカ派発言あったものの、それ以降は強いハト派発言で利下げ議論にも言及し、ドル円急落継続。前回までは市場が傾き過ぎたらバランスを取った発言も出ていたが、今回はほぼハト派発言に終始したこともサプライズ。

<まとめ>

東京マーケット:

日足始値145.48。

前日米国消費者物価指数の強い数値の影響なく、マーケットオープン直前に東京安値145.19を付けた。FOMCを控えて鈍い動きか。切り番145.00付近は下値堅く仲値に向けて145.61へ切り返した。しかし146.00に届く材料なく上値重く、仲値通過後は揉み合いながらも東京高値145.71を付けた。

きょうの国内市況(12月13日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン直前には146.00へ急伸。FOMCに向けてタカ派期待の織り込みに見えたが、オープン後は146.00超え材料不足で失望の決済入り急落。

米国生産者物価指数が総じて弱く、その後のイエレン財務長官の利下げ検討が適切との発言で145.03へ急落。

FOMC政策金利見通しがサプライズのハト派でドル円急落。パウエル議長会見ではバランスを取ることなくほぼハト派発言でドル円急落継続し、日足安値142.64を付けた。

日足終値142.90。

【米国市況】株・債券が大幅高、FOMCハト派との受け止め-円急伸(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

12/13(水)は12/12(火)に対しブル(短期金利低下、長期金利低下)、逆イールド縮小。ドル売り材料(U.S. DEPARTMENT OF THE TREASURY)

FOMC見通し(CME FedWatch Tool):FRB政策金利525~550bps

2024年1月31日公表:25bps引き下げ16.5%、据え置き83.5%、25bps引き上げ0.0%

利下げ観測:2024年3月、25bp引き下げ66.1%。

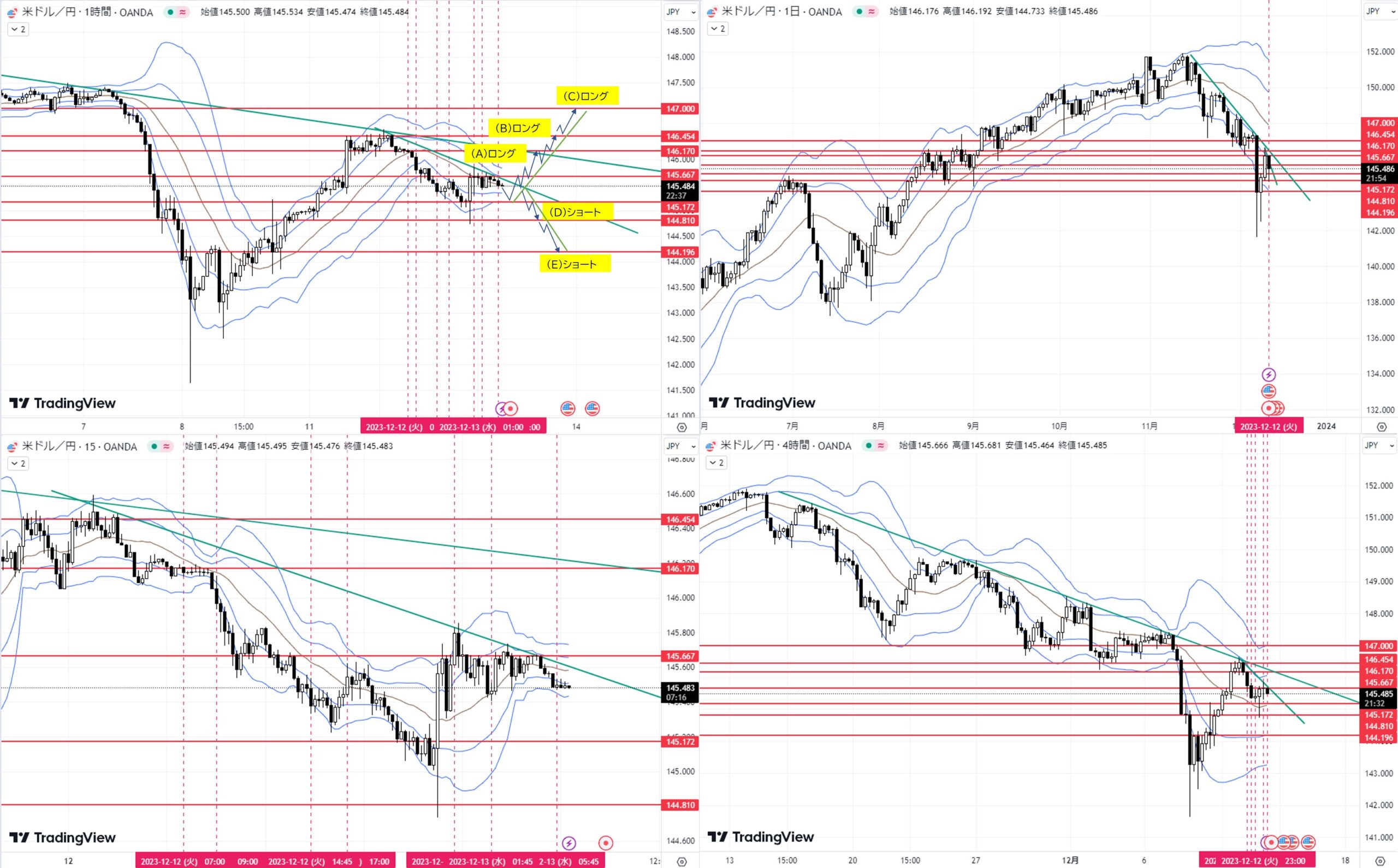

テクニカル分析

トレード

- 月足:12月陰線形成中。ダウ高値から上昇継続。

- 週足:12/11週、陽線形成中。ダウ高値から上昇継続。

- 日足:12/12陰線。下降トレンド。BBスクイーズ。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)1H足レジスタンス145.667をダウ上昇→目標日足レジスタンス146.170

(B)日足レジスタンス146.170をダウ上昇→目標1H足レジスタンス146.454

(C)1H足レジスタンス146.454をダウ上昇→目標切り番147.000

②ショート

(D)1H足サポート145.172をダウ下落→目標1H足サポート144.810

(E)1H足サポート144.810をダウ下落→目標1H足サポート144.196

12月通算:5勝2敗、勝率71.4%、獲得Pips +111.3

コメント