ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国生産者物価指数(PPI)

・米国30年債入札

・ECB理事会

2.要人発言

・政府日銀円安牽制

・米国トランプ次期大統領

・FEDウォッチャー、WSJ紙のニック氏(Twitter):FRBブラックアウト期間(FOMC開催前週の土曜日から公表翌日までの13日間:12/7~12/19)につき

・ラガルドECB総裁

3.その他

・日銀会合関連リーク報道

・日本メジャーSQ算出前日

・政情不安リスクオフ(韓国、フランス)

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①米国労働市場、②インフレ、③米国経済成長、④地政学リスク、⑤米国大統領選挙、⑥円キャリー取引(促進or巻き戻し)に分類できます。

5.本日の注目材料

(1)米国経済指標

注目は米国生産者物価指数と米国新規失業保険申請件数、米国失業保険継続申請件数です。

(2024年、米国生産者物価指数発表日のドル円動きまとめ)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

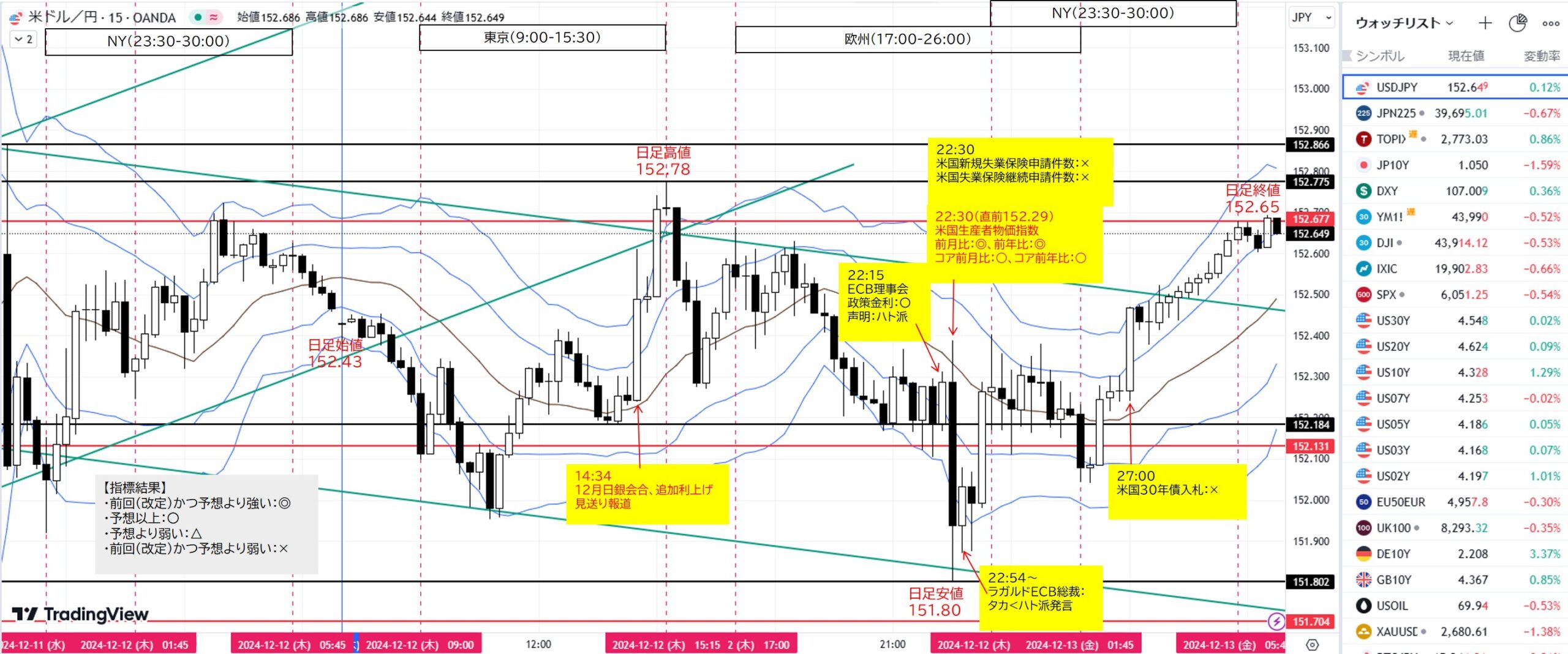

東京マーケット前

東京マーケット(9:00~15:30)

14:34 報道

日銀、利上げ見送り論強まる 直前まで情勢見極め=12月会合で関係筋(Reuters)

【考察】12月日銀会合利上げ見送り観測。ドル円上昇。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:15 経済指標

ECB理事会

(過去の速報発表日:1/25, 3/7, 4/11, 6/6, 7/18, 9/12, 10/17, 12/12)

政策金利:前回3.40%、予想3.15%、結果3.15%(○)

ECB声明:ハト派

【考察】予想通り0.25%引き下げ。

22:54~要人発言

ラガルドECB総裁

ECBが3会合連続利下げ、0.25ポイント下げ3%に-経済下支え(Bloomberg)

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。失業保険継続申請件数より注目度は高い。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回22.4万件(改定22.5)、予想22.0万件、結果24.2万件(×)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回187.1万件(改定)、予想187.7万件、結果188.6万件(×)

22:30 経済指標

米国生産者物価指数(PPI)

(発表日; 1/12, 2/16, 3/14, 4/11, 5/14, 6/13, 7/12, 8/13, 9/12, 10/11, 11/14, 12/12)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.2%(改定0.3)、予想0.3%、結果0.4%(◎)

前年比:前回2.4%(改定)、予想2.6%、結果3.0%(◎)

コア前月比:前回0.3%(改定)、予想0.2%、結果0.2%(○)

コア前年比:前回3.1%(改定3.4)、予想3.3%、結果3.4%(○)

米PPIは予想に反して加速、卵急騰-PCE価格項目は伸び抑制(Bloomberg)

【考察】

発表前:日足高値152.78を付けてからは注目のECB理事会公表・ラガルド総裁会見を控えた決済が交錯したためか、ドル円乱高下。直前152.29。

発表後:強い数値。初動は同刻発表の米国新規失業保険申請件数(弱)・米国失業保険継続申請件数(弱)が材料視されて日通し安値151.80へ急落。

一方、12月FOMC0.25%利下げは市場織り込み済であることから、市場の関心は2025年1月FOMC利下げ観測に移っています。前日12/11米国消費者物価指数(強)に続く、米国生産者物価指数(強)であったことから、1月FOMC利下げ観測後退し全戻し上昇。

27:00 経済指標

米国30年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

(過去の発表日:9/12, 10/10, 11/6, 12/12)

発行額(Offering Amount):220億ドル

最高落札利回り(High Yield):前回4.608%、結果4.535%(◎)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.64倍、結果2.39倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回62.7%、結果66.5%(◎)

テール(Bid利回りと落札利回りの差):前回-2.2bps、結果+1.2bps(×)。4.535-4.523=+0.012

WI:4.523%

【考察】総じて入札不調。ドル円上昇。

<まとめ>

東京マーケット:

日足始値152.43

取引開始後、スワップ3倍デー狙いロング勢決済と推測される下落で日通し安値151.95を付けると、米12/11国消費者物価指数(強)を受けた12月FOMC0.25%利下げ観測維持と12月日銀会合利上げ見送り報道からのリスクオン日本株上昇(円キャリー促進)に連れて、日足高値152.78へ上昇して引けました。

【日本市況】株価一時4万円台、米利下げ観測でリスク選好-円は下落(Bloomberg)

欧米マーケット:

欧州オープン前からは、注目のECB理事会公表・ラガルド総裁会見を控えた決済が交錯したためか、ドル円乱高下。

米国生産者物価指数(強)でしたが、初動は同刻発表の米国新規失業保険申請件数(弱)・米国失業保険継続申請件数(弱)が材料視されて日足安値151.80へ急落。

一方、12月FOMC0.25%利下げは市場織り込み済であることから、市場の関心は2025年1月FOMC利下げ観測に移っています。前日12/11米国消費者物価指数(強)に続く、米国生産者物価指数(強)であったことから、1月FOMC利下げ観測後退し全戻し上昇。

更に米国30年債入札(弱)を受けるとドル円上昇が加速して引けました。

日足終値152.65

【米国市況】株・国債下落、来年の緩やかな利下げ意識-152円60銭台(Bloomberg)

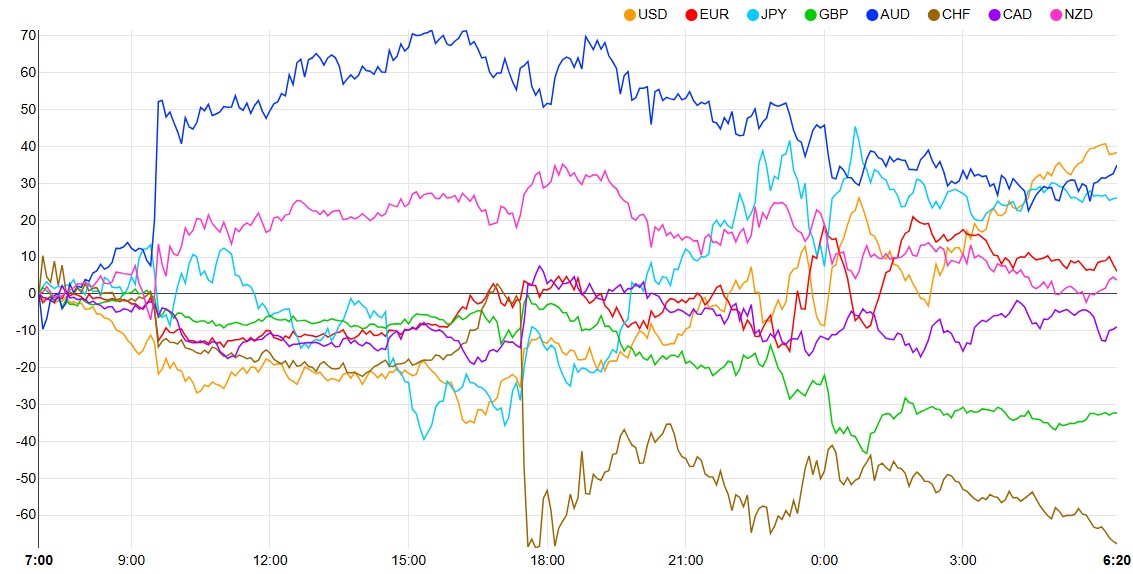

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル買い優勢>

買い材料:

・米国生産者物価指数(強)→2025年1月FOMC利下げ観測後退

・米国30年債入札(弱)

売り材料:

・12/11米国消費者物価指数(強)影響→12月FOMC0.25%利下げ観測維持

・米国新規失業保険申請件数(弱)、米国失業保険継続申請件数(弱)

・原油先物価格下落→インフレ懸念後退

<円買い優勢>

買い材料:

・原油先物価格下落→日本貿易収支改善

売り材料:

・12月日銀会合利上げ見送り報道

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

・FRB:現行政策金利4.50-4.75%

2024年FOMC市場織り込み(CME FedWatch Tool)

次回12月18日(水)公表:据え置き(2.5→5.3%)、0.25%引き下げ(97.5→94.7%)

年内利下げ観測:-0.25%×1回=0.25% → 政策金利4.25~4.50%相当

・日銀:現行政策金利0.25%

次回12月19日(木)公表:0.25%引き上げ(10→10%)

年内利上げ観測:据え置き観測

テクニカル分析

トレードシナリオと結果

- 月足:12月陽線形成中。レンジ。三尊右肩付近。

- 週足:12/9週、陽線形成中。レンジ。ダウ転換シグナル付近

- 日足:12/11陽線。上昇トレンド。20MA付近

- 4H足:上昇トレンド。

- 1H足:上昇チャネル。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値151.704付近へ下落→転換上昇→目標1H足レンジ安値152.131

(B)日足安値151.004付近へ下落→転換上昇→目標4H足押し安値151.704

②Short

(C)1H足レンジ安値152.131かつ1H足20MAをダウ下落→目標4H足押し安値151.704

(D)4H足押し安値151.704かつ4H足20MAをダウ下落→目標日足安値151.004

本日:0勝1敗、-20.2pips

12月通算:4勝5敗、勝率44.4%、RR2.02 、-0.4pips

コメント