ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国生産者物価指数(PPI)

2.要人発言

・政府日銀円安牽制

・FRB(特にパウエルFRB議長)

3.その他

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①米国労働市場、②インフレ、③米国経済成長、④地政学リスク、⑤米国大統領選挙、⑥円キャリー取引(促進or巻き戻し)に分類できます。

5.本日の注目材料

(1)米国経済指標

注目は米国生産者物価指数と米国新規失業保険申請件数、米国失業保険継続申請件数です。

(2024年、米国生産者物価指数発表日のドル円動きまとめ)

(2024年11~12月、米国新規失業保険申請件数・失業保険継続申請件数発表日のドル円動きまとめ)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:30)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

21:00~要人発言

米国クーグラーFRB理事(Fed News & Events, Calendar)

(過去の発言:6/18, 7/16, 9/25, 10/8, 11/14)

:政策スタンスは中立。10/8ハト派発言

FRB、インフレと雇用の両方に引き続き焦点を-クーグラー理事(Bloomberg)

【考察】タカ、ハト派発言。

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。失業保険継続申請件数より注目度は高い。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回22.1万件(改定)、予想22.3件、結果21.7万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回189.2万件(改定188.4)、予想188.9万件、結果187.3万件(◎)

22:30 経済指標

米国生産者物価指数(PPI)

(発表日; 1/12, 2/16, 3/14, 4/11, 5/14, 6/13, 7/12, 8/13, 9/12, 10/11, 11/14)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.0%(改定)、予想0.2%、結果0.2%(○)

前年比:前回1.8%(改定)、予想2.3%、結果2.4%(◎)

コア前月比:前回0.2%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回2.8%(改定)、予想3.0%、結果3.1%(◎)

米PPIは伸び加速、PCE価格指数に反映される項目が押し上げ(Bloomberg)

【考察】

発表前:日通し高値156.24を付けた後、発表控えてロング勢決済入り下落。直前155.81(1H足押し安値155.83かつ1H足20MA付近)

発表後:強い数値。同刻発表の米国新規失業保険申請件数・失業保険継続申請件数も強く156.20へ上昇。しかし、156円台定着材料になれず全戻しから155.52へ急落。

23:15~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:10/10, 10/23, 11/12, 11/14)

:政策スタンスはタカ派。前回11/12タカ、ハト派発言。

リッチモンド連銀総裁、大きな進展を遂げたが勝利宣言はできない(Bloomberg)

【考察】タカ派発言。ドル円上昇

29:00~ 要人発言

米国パウエルFRB議長(Fed News & Events, Calendar)

(発言:9/26, 9/30, 11/7, 11/14)

:政策スタンスは中立。前回11/7ハト派発言

パウエルFRB議長、利下げ急ぐ必要ない-経済は目覚ましく良好(Bloomberg)

【考察】利下げ急がないタカ派発言。ドル円上昇。

<まとめ>

東京マーケット:

日足始値155.48

取引開始直後に日足安値155.35を付けてからは、11/13米国下院選・共和党多数派維持報道でトリプルレッド実現を受けたトランプトレード(但し日本株下落)加速により、日通し高値156.14へ急上昇。

その後、連日のドル円急騰で156円台に乗せたことで政府・日銀からの強い円安牽制発言への警戒感が高まり揉み合いで引けました。但し、政府・日銀からは強い円安牽制発言なし。

【日本市況】156円台に円下落、米トリプルレッドでドル高-債券下落(Bloomberg)

欧米マーケット:

欧州オープン直前に155.70まで下押しするも、欧州オープンすると前日同様に政府・日銀からの強い円安牽制発言への警戒感が薄れ、トランプトレード(欧州株は上昇)、原油先物価格上昇に連れて日通し高値156.24へ上昇し、再び156円台乗せ。

その後、米国経済指標発表控えてロング勢決済入り下落。直前155.81(1H足押し安値155.83かつ1H足20MA付近)

米国生産者物価指数(強)、米国新規失業保険申請件数・失業保険継続申請件数(強)となり156.20へ上昇。しかし、156円台定着材料になれず全戻しから155.52へ急落。

米国バーキン・リッチモンド連銀総裁のタカ派発言でドル円下げ止まりから揉み合っていましたが、米国パウエルFRB議長のタカ派発言を受けると日足高値156.42へ上昇して引けました。

日足終値156.28

【米国市況】パウエル議長発言で株が一段安、ドル156円台前半に上昇(Bloomberg)

ファンダメンタルズ材料とドル円の関係

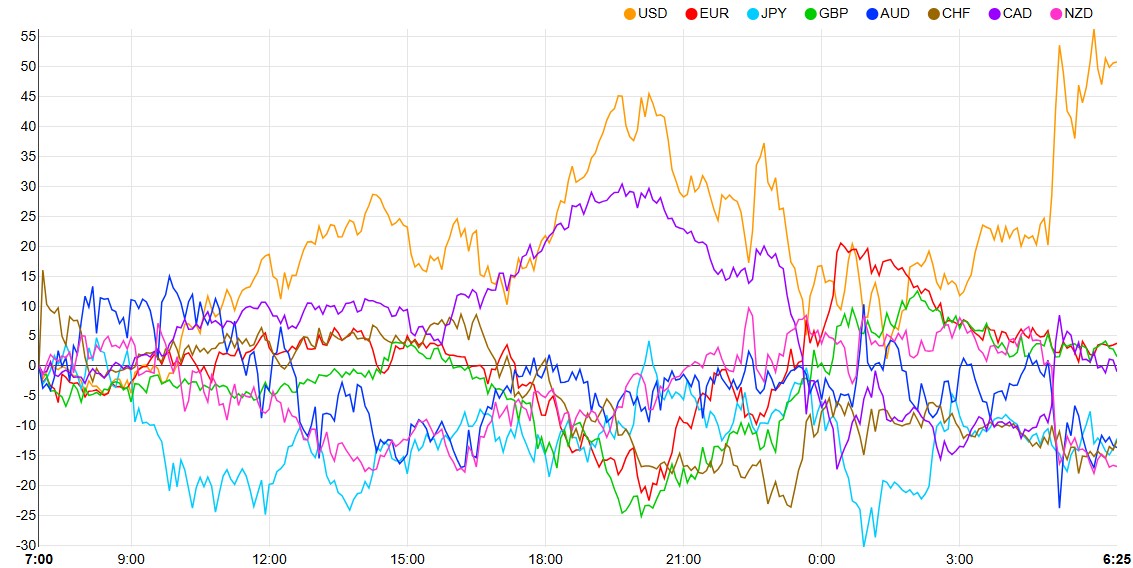

通貨強弱

<ドル買い優勢>

買い材料:

・11/13米国下院選、共和党多数派維持報道(トリプルレッド)→トランプトレード(株買い、債券売り、ドル買い)後押し:但し株下落

・米国新規失業保険申請件数、米国失業保険継続申請件数、米国生産者物価指数(強)

・米国バーキン・リッチモンド連銀総裁、米国パウエルFRB議長:タカ派発言

売り材料:

<円売り優勢>

買い材料:

・

売り材料:

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利450-475bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回12月18日(水)公表:据え置き17.5→41.1%、25bps引き下げ82.5→58.9%、50bps引き下げ2.4→0.0%

年内利下げ観測:25bps×1回=25bps → 政策金利425~450bps相当

テクニカル分析

トレードシナリオと結果

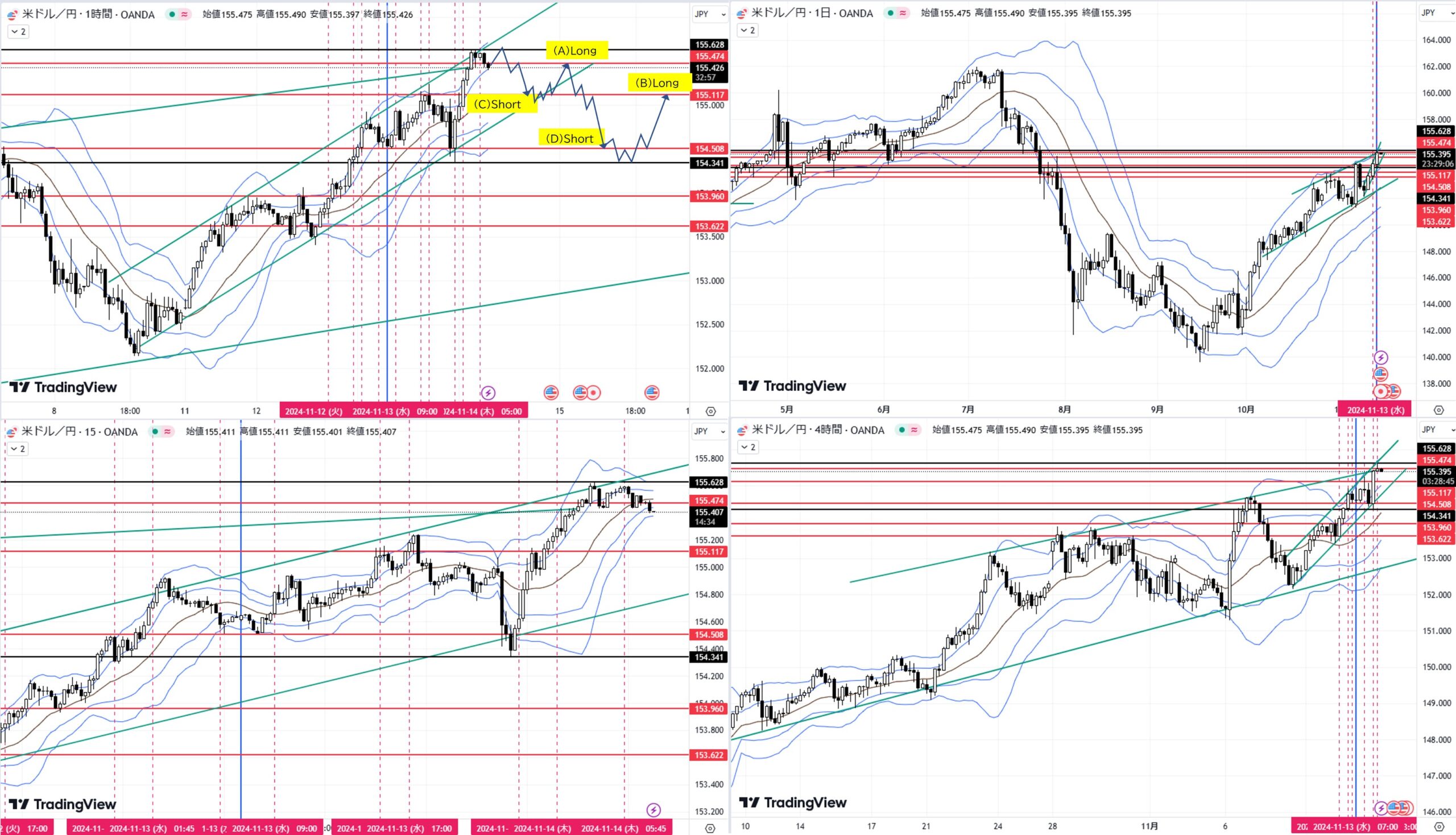

- 月足:11月陽線形成中。レンジ。BB+1σ付近。

- 週足:11/11週、陽線形成中。上昇トレンド。BB+1σ付近。

- 日足:11/13陽線。上昇チャネル。チャネル上限かつBB+2σ付近

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:上昇トレンド。

【シナリオ】

①Long

(A)1H足レンジ高値155.117付近へ下落→転換上昇→目標4H足レンジ高値155.474

(B)4H足押し安値154.508付近へ下落→転換上昇→目標1H足レンジ高値155.117

②Short

(C)日足高値155.628付近へ上昇→転換下落→目標1H足レンジ高値155.117

(D) (A)後、1H足レンジ高値155.117かつ1H足20MAをダウ下落→目標4H足押し安値154.508

本日:シナリオ外のためトレードなし

11月通算:6勝6敗、勝率50.0%、RR2.01 、+75.1pips

コメント