ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/28の欧米マーケット影響

注目の米国実質GDP改定値は総じて強い数値。初動乱高下から揉み合いながらも日足高値150.85へ上昇。米国コリンズ・ボストン連銀総裁、米国ボスティック・アトランタ連銀総裁、米国ウィリアムズ・ニューヨーク連銀総裁のタカ派発言続くも、翌日注目の米国PCEデフレータ発表を控えて揉み合い。日足終値150.71

(2)経済指標

・日銀、基調的なインフレ率を捕捉するための指標

・米国新規失業保険申請件数、失業保険継続申請件数

・米国個人所得、個人支出

・米国PCEデフレータ

・米国中古住宅販売成約指数

・米国シカゴ購買部協会景気指数

(3)要人発言

・政府日銀要人

・FRB要人

(4)その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・月末ロンドンフィックス

・中東地政学リスクオフ

来週のドル・円は150円台で高止まりか、米PCE物価の上振れ警戒(Bloomberg)

【債券週間展望】長期金利上昇か、日銀会合接近で売り-中期軟調重し(Bloomberg)

【日本株週間展望】小反落、最高値圏で足場固め-日米の物価指標注視(Bloomberg)

本日注目材料は3点。

①米国経済指標

注目度の高い指標が続きますが、特に米国PCEデフレータが重要。強い数値なら素直にドル円上昇、弱い数値なら下落は一時的で上昇に転じやすいと推測します。但し、151円台からは政府・日銀為替介入警戒感が一気に高まりロング勢利確も入りやすくドル円上昇から急落もあり得ます。

一方で下値150.00付近は固く押し目買いも入りやすいことから、弱い数値で150.00付近へ下落すれば押し目買いの好機と言えそう。

②FRB要人発言

米国経済指標を受けての発言に注目ですがタカ派発言が出やすい環境であることから、ドル円上昇を後押しすると推測します。

③中東地政学リスクオフ

米軍報復が開始されたことで原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

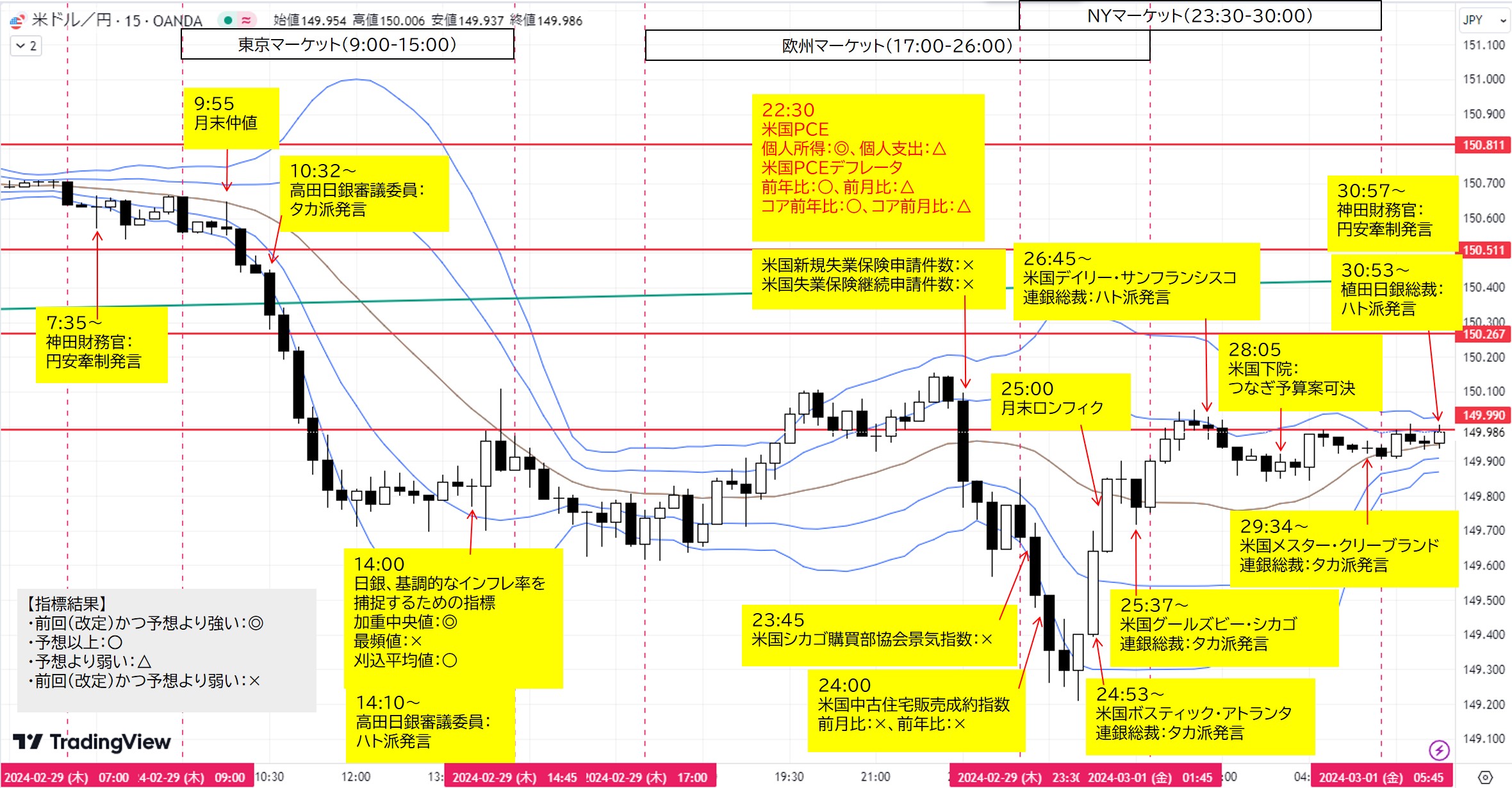

東京マーケット前

7:35~要人発言

神田財務官

(過去の発言:10/4, 10/16, 10/19, 11/1, 12/21, 2/14, 2/29)

為替相場の過度な変動好ましくない、行き過ぎれば対応-神田財務官(Bloomberg)

【考察】151円台目前にして円安牽制発言。ドル円下落。本日米国PCEデフレータの強い数値が出てもドル円急騰を抑える意味もあるか。

東京マーケット(9:00~15:00)

10:32~要人発言

高田日銀審議委員

(過去の発言:9/6, 2/29)

:前回9/6ハト派発言

物価目標実現が「見通せる状況」、出口の検討必要-高田日銀委員(Bloomberg)

【考察】タカ派発言。政策スタンスが変わったことでドル円急落

14:00 経済指標

日銀、基調的なインフレ率を捕捉するための指標(日本銀行)

加重中央値:前回1.6%、結果1.9%(◎)

最頻値:前回2.4%、結果2.3%(×)

刈込平均値:前回2.6%、結果2.6%(○)

日銀のインフレ基調指標、1月は3指標まちまち 物価動向は総じて横ばい(Reuters)

【考察】強弱混在

14:10~要人発言

高田日銀審議委員

マイナス金利解除後の利上げ、経済状況見て判断=高田日銀委員(Reuters)

【考察】午前中と異なり利上げ慎重のハト派発言。ドル円上昇。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

:前回2/22強い数値でドル円上昇。

(過去の発表日; 2/8, 2/15, 2/22, 2/29)

前回20.1万件(改定20.2)、予想20.9万件、結果21.5万件(×)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回186.2万件(改定186.0)、予想187.2万件、結果190.5万件(×)

22:30 経済指標

米国PCE

個人所得:前回0.3%(改定)、予想0.4%、結果1.0%(◎)

個人支出:前回0.7%(改定)、予想0.3%、結果0.2%(△)

22:30 経済指標

米国PCEデフレータ(過去の発表日:2/24, 3/31, 4/28, 5/26, 6/30, 7/28, 8/31, 9/29, 10/27, 11/30, 12/22, 1/26, 2/29)

強い数値なら、「インフレへの警戒感が高まり→FF金利ターミナルレート上昇する可能性→ドル買い材料」

前月比:前回0.2%(改定0.1)、予想0.4%、結果0.3%(△)

前年比:前回2.6%(改定)、予想2.4%、結果2.4%(○)

コア前月比:前回0.2%(改定0.1)、予想0.5%、結果0.4%(△)

コア前年比:前回2.9%(改定)、予想2.8%、結果2.8%(○)

FRBが重視のPCEコア価格指数、前月比での伸びが1年で最大(Bloomberg)

<参考>

23年12月FOMC経済見通し

23年度:コアPCE2.8%

24年度:コアPCE2.4%

実質金利=政策金利-総合CPI前年比=5.5-3.1=2.4%

【考察】

発表前:強い数値期待じり上げ。直前150.15

発表後:米国PCE・PCEデフレータ共に強弱混在。弱い数値の影響強く、かつ同刻発表の米国新規失業保険申請件数、米国失業保険継続申請件数(弱)でドル円下落。

23:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回46.0(改定)、予想47.8、結果44.0(×)

24:00 経済指標

米国中古住宅販売成約指数

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目される。

前月比:前回8.3%(改定)、予想1.0%、結果-4.9%(×)

前年比:前回-1.0%(改定-)、予想-%、結果-6.8%(×)

24:53~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

:政策スタンスはハト派。前回2/28タカ派発言。

(過去の発言:1/8, 1/18, 1/19, 2/5, 2/9, 2/16, 2/28, 2/29)

アトランタ連銀総裁、利下げは今夏に開始するのが適切になろう(Bloomberg)

【考察】米国PCEデフレータを受けて、市場期待の5月FOMC利下げ期待に対して夏利下げ開始はタカ派発言。

25:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

25:37~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

:政策スタンスは中立。前回2/14ハト・タカ派発言

(過去の発言:12/1, 12/15, 12/17, 12/18, 12/20, 1/11, 1/12, 1/19, 2/2, 2/5, 2/14, 2/29)

米金融政策なお「制約的」、ディスインフレ一段と進行も=シカゴ連銀総裁(Reuters)

【考察】タカ派発言

26:45~要人発言

米国デイリー・サンフランシスコ連銀総裁(2024年FOMC投票権あり)

:政策スタンスは中立。前回2/16タカ派発言

(過去の発言:11/10, 11/15, 11/17, 11/30, 12/18, 1/19, 2/16, 2/29)

サンフランシスコ連銀総裁、データに基づき利下げする「用意がある」(Bloomberg)

【考察】ハト・タカ派発言。ドル円下落。

28:05 要人発言

米国下院

米下院、新たなつなぎ予算案を可決-上院は29日夜にも採決(Bloomberg)

【考察】米国政府閉鎖回避の可能性大。ドル円上昇

29:34~要人発言

米国メスター・クリーブランド連銀総裁(2024年FOMC投票権あり)

:政策スタンスはタカ派。前回2/6タカ派発言。

(過去の発言:11/16, 11/29, 12/18, 1/11, 2/6, 2/29)

今年3回の利下げが「妥当」=クリーブランド連銀総裁(Reuters)

【考察】市場の年内利下げ織り込み4回に対して3回利下げはタカ派発言

30:53~要人発言

神田財務官

(過去の発言:11/1, 12/21, 2/14, 2/29)

「為替は従来のコミットメントを再確認」

【考察】円安牽制発言

30:57~要人発言

植田日銀総裁

(過去の発言:12/7, 12/19, 12/27, 1/4, 1/23, 2/6, 2/9, 2/16, 2/22, 2/29)

物価目標の実現、見通せる状況には至ってない-植田日銀総裁(Bloomberg)

【考察】ハト派発言

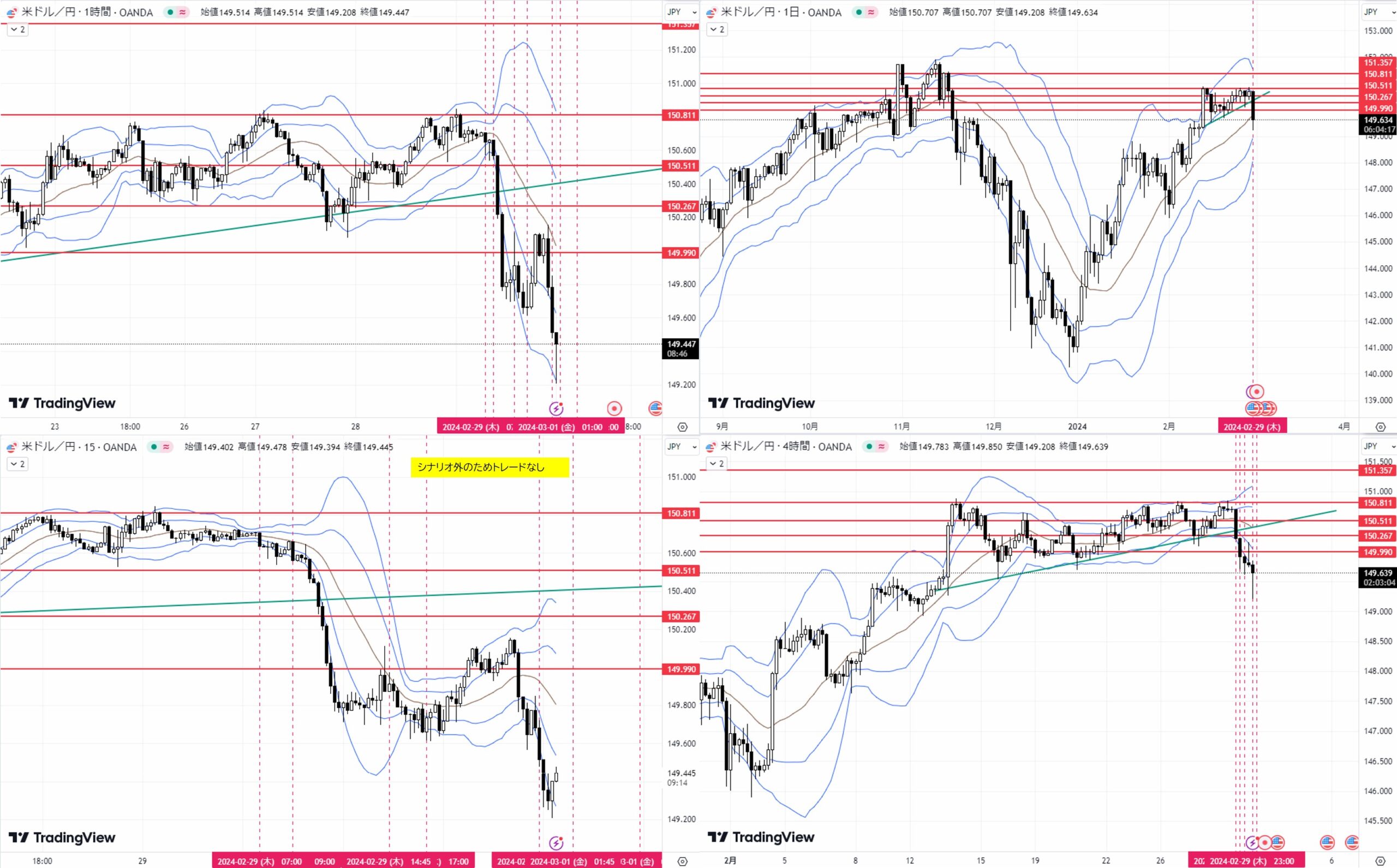

<まとめ>

東京マーケット:

日足始値150.71

神田財務官の円安牽制発言、高田日銀審議委員のタカ派発言により東京安値149.70へ急落。

きょうの国内市況(2月29日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン直後、日通し安値149.61を付けてからは、注目の米国PCEデフレータが強い数値となる期待織り込みや値ごろ感のためか150.15へ急反発。

米国PCEデフレータは強弱混在。弱い数値の影響強く、かつ同刻発表の米国新規失業保険申請件数、米国失業保険継続申請件数の弱い数値でドル円下落。

更に米国中古住宅販売成約指数、米国シカゴ購買部協会景気指数の弱い数値で日足安値149.21へ急落(下落幅=150.15-149.21=0.94)。

しかし、月末ロンフィクの掛けてのドル買い需要、米国ボスティック・アトランタ連銀総裁、米国グールズビー・シカゴ連銀総裁のタカ派発言よって150.05へ急反発。米国PCEデフレータからの下落は全戻し上昇。

その後、米国デイリー・サンフランシスコ連銀総裁のハト・タカ派発言と米国メスター・クリーブランド連銀総裁のタカ派発言でドル円揉み合い。

日足終値149.99

【米国市況】株と国債が上昇、PCE価格指数は予想通り-150円近辺(Bloomberg)

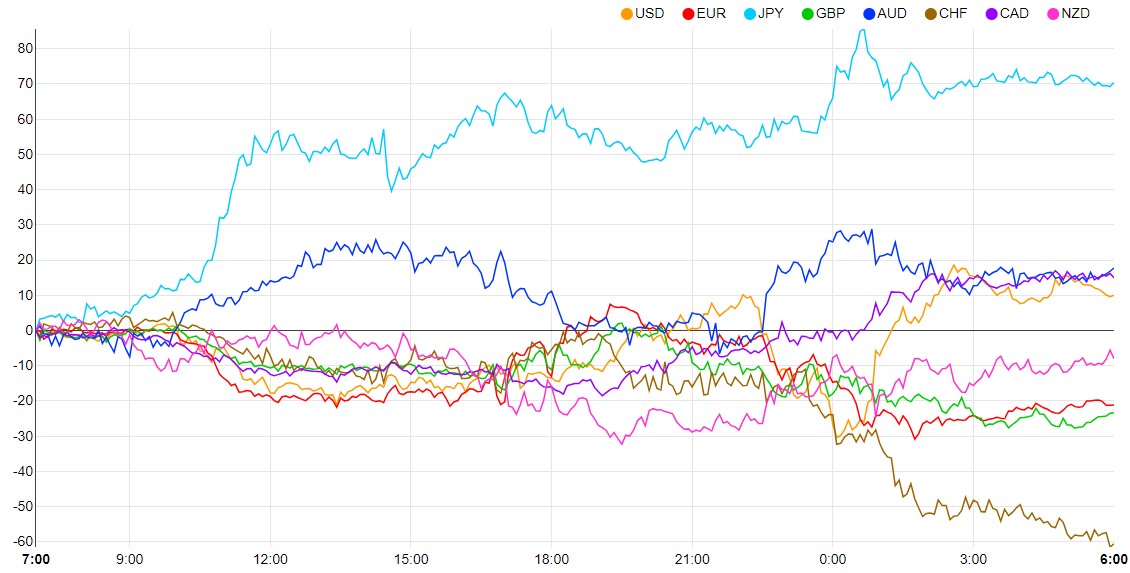

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売買交錯

買い:米国ボスティック・アトランタ連銀総裁、米国グールズビー・シカゴ連銀総裁、米国メスター・クリーブランド連銀総裁、米国デイリー・サンフランシスコ連銀総裁のタカ派発言、月末ロンフィクのドル買い需要、米国下院でのつなぎ予算案可決

売り:米国新規失業保険申請件数、米国失業保険継続申請件数、米国中古住宅販売成約指数、米国シカゴ購買部協会景気指数の弱い数値、米国デイリー・サンフランシスコ連銀総裁のハト派発言

・円買い優勢

買い:神田財務官の円安牽制発言、高田日銀審議委員のタカ派発言

売り:高田日銀審議委員のハト派発言

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

3月20日公表:25bp引き下げ2.5%、据え置き97.5%

5月1日公表:25bp引き下げ18.9%、据え置き80.7%

合計利下げ:25bps×4回=100bps → 政策金利425~450bps相当

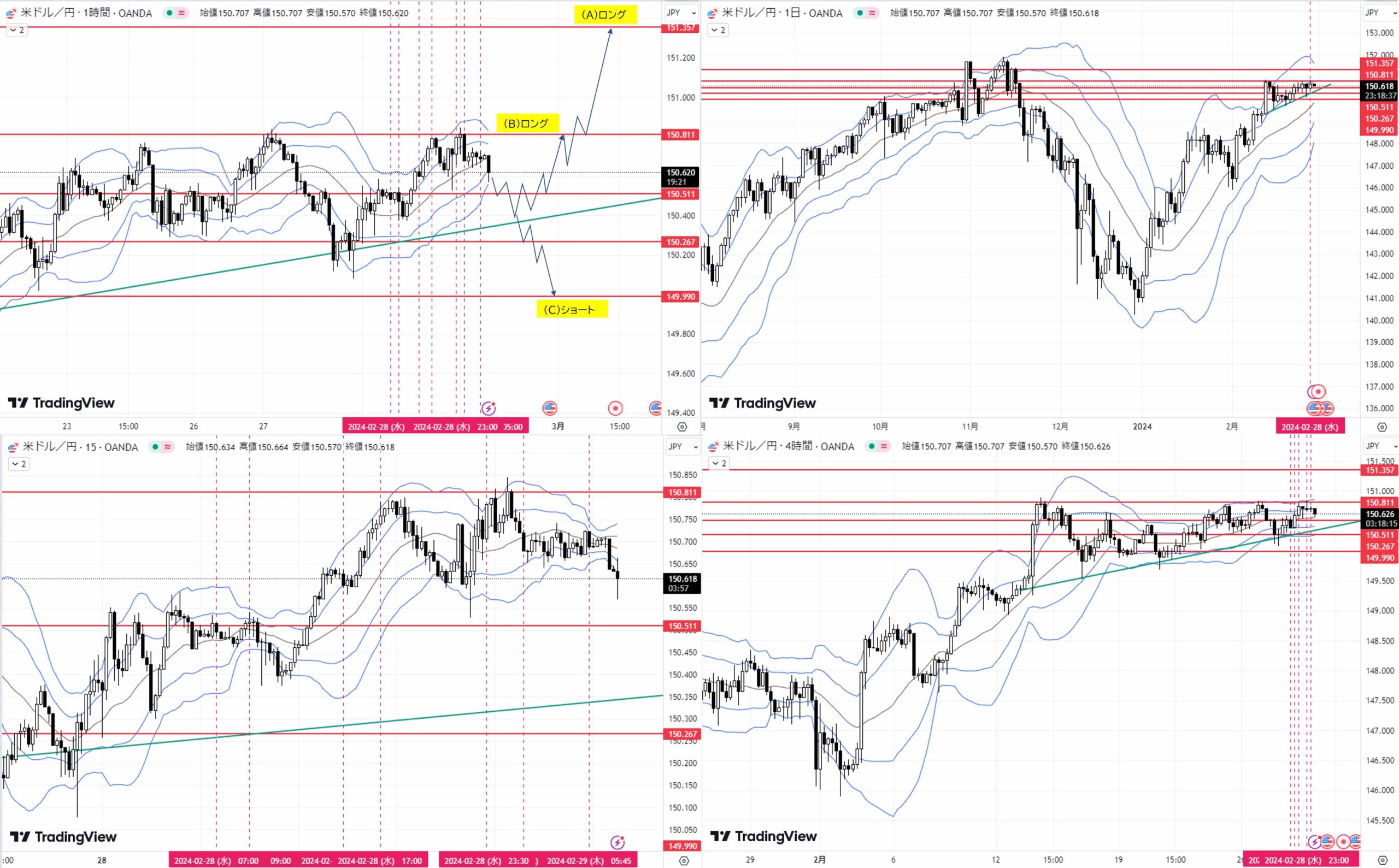

テクニカル分析

トレード

- 月足:2月陽線形成中。三尊右肩付近

- 週足:2/26週、陽線形成中。上昇トレンド。BB+1σ付近から戻り売り強く滞留。

- 日足:2/28陽線。レンジ上限から売買交錯

- 4H足:レンジ。BB+1σ付近。

- 1H足:上昇チャネル。BB+1σ付近。

- 15M足:レンジ。BB+1σ付近。

【シナリオ】

①ロング

(A)1H足レジスタンス150.811をダウ上昇→目標日足レジスタンス151.357

(B)4H足サポート150.511付近へ下落→ダウ転換上昇→目標1H足レジスタンス150.811

②ショート

(C)4H足サポート150.267をダウ下落→目標日足サポート149.990

2月通算:9勝11敗、勝率45.0%、獲得Pips +0.9

コメント