ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・日本実質GDP1次速報値第2四半期

・日銀、国債買入オペ通知

・米国NY連銀製造業景気指数

・米国フィラデルフィア連銀景況指数

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国輸入、輸出物価指数

・米国小売売上高

・米国鉱工業生産指数、米国設備稼働率

・米国アトランタ連銀GDP Now

2.要人発言

・政府、日銀

・FRB

3.その他

・五十日仲値

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

・来週の円相場は下落か、米景気指標で過度な利下げ期待が後退の可能性(Bloomberg)

・【債券週間展望】長期金利は上昇か、市場大混乱によるリスク回避反動(Bloomberg)

・【日本株週間展望】反発、米経済への過度の悲観和らぐ-様子見も強い(Bloomberg)

5.本日の注目材料

(1)8/14(水)マーケット影響

①IMM通貨先物8/6時点で円売りポジションほぼ解消下、8/11桜井元日銀審議委員の日銀年内利上げ無理発言→日銀追加利上げ観測後退→円売り

②米国消費者物価指数(総じて予想通り)→9月FRB0.5%利下げ織り込み剥落→米国債利回り上昇→ドル買い

③米国消費者物価指数(総じて予想通り)→インフレ鈍化好感→米国株上昇(円キャリー促進)→円売り

本日は、今週8/12,13,14と同じく①日銀追加利上げ観測後退の円売り主導は続きやすく、②,③からドル円上昇を想定します。

(2)米国経済指標

本日の最大の注目は米国小売売上高、米国新規失業保険申請件数・失業保険継続申請件数ですが、その他の指標も注目度が高いです。

7/31FOMC公表声明において、従来インフレリスクのみへの焦点から、「インフレ・雇用両面のリスクに留意」へと修正されました。従って、インフレ指標だけでなく雇用指標への注目度が更に高まっています。

そこで、FOMC以降の注目指標とドル円の動きを見ると、景気・雇用・インフレ弱に素直な反応を示し、インフレ強は材料視されませんでした。

8/1(木)

・米国新規失業保険申請件数、失業保険継続申請件数(雇用弱)→初動ドル円下落から全戻し→再下落

・米国ISM製造業景気指数(景気弱、雇用弱、インフレ強)→ドル円下落

8/2(金)

・米国雇用統計(雇用弱、インフレ弱)→ドル円急落

8/5(月)

・米国ISM非製造業景気指数(景気強、雇用強、インフレ強)→ドル円上昇

8/8(木)

・米国新規失業保険申請件数(雇用強)→ドル円上昇

8/13(火)

・米国生産者物価指数(インフレ弱)→ドル円下落

8/14(水)

・米国消費者物価指数(インフレ強弱、ほぼ予想通り)→ドル円乱高下から上昇

最近のドル円は株価(円キャリー取引)と高相関であることから、株先物・株指数の動向とセットでドル円の方向性を判断する必要があります。

(a)強い数値→FRB9月利下げ期待織り込み剥落→ドル円急上昇

(b)強い数値→FRB高金利維持長期化嫌気→株下落(円キャリー巻き戻し)→ドル円下落

(c)弱い数値→FRB9月大幅利下げ観測、株上昇→ドル円下落

(d)弱い数値→米国景気減速懸念後退→株上昇(円キャリー促進)→ドル円上昇

(3)地政学リスクオフ(中東、ウクライナ・ロシア)

7/30以降は中東情勢が悪化し、8/7以降はウクライナ情勢も一気に緊張が高まりました。

・ガザ停戦協議は15日に再開-イスラエルは参加、ハマスは欠席へ(Bloomberg)

・モスクワの東にもウクライナのドローン、全域で117機撃墜とロシア軍(Bloomberg)

下記材料が想定されますが、最近の傾向は(a)ドル売り主導のドル円下落が生じており、中東戦争勃発となればドル円急落の可能性が高いと推測します。

(a)安全資産米国債買い→米国債利回り低下→ドル売り

(b)他国から安全資産米国債買い需要→ドル買い

(c)安全資産米国債買い→米国債利回り低下→株上昇(円キャリー促進)→円売り

(d)世界的景気悪化懸念→株下落(円キャリー巻き戻し)→円買い

(e)原油先物価格上昇→インフレ懸念→ドル買い

(f)原油先物価格上昇→日本貿易収支悪化→円売り

マーケット動向

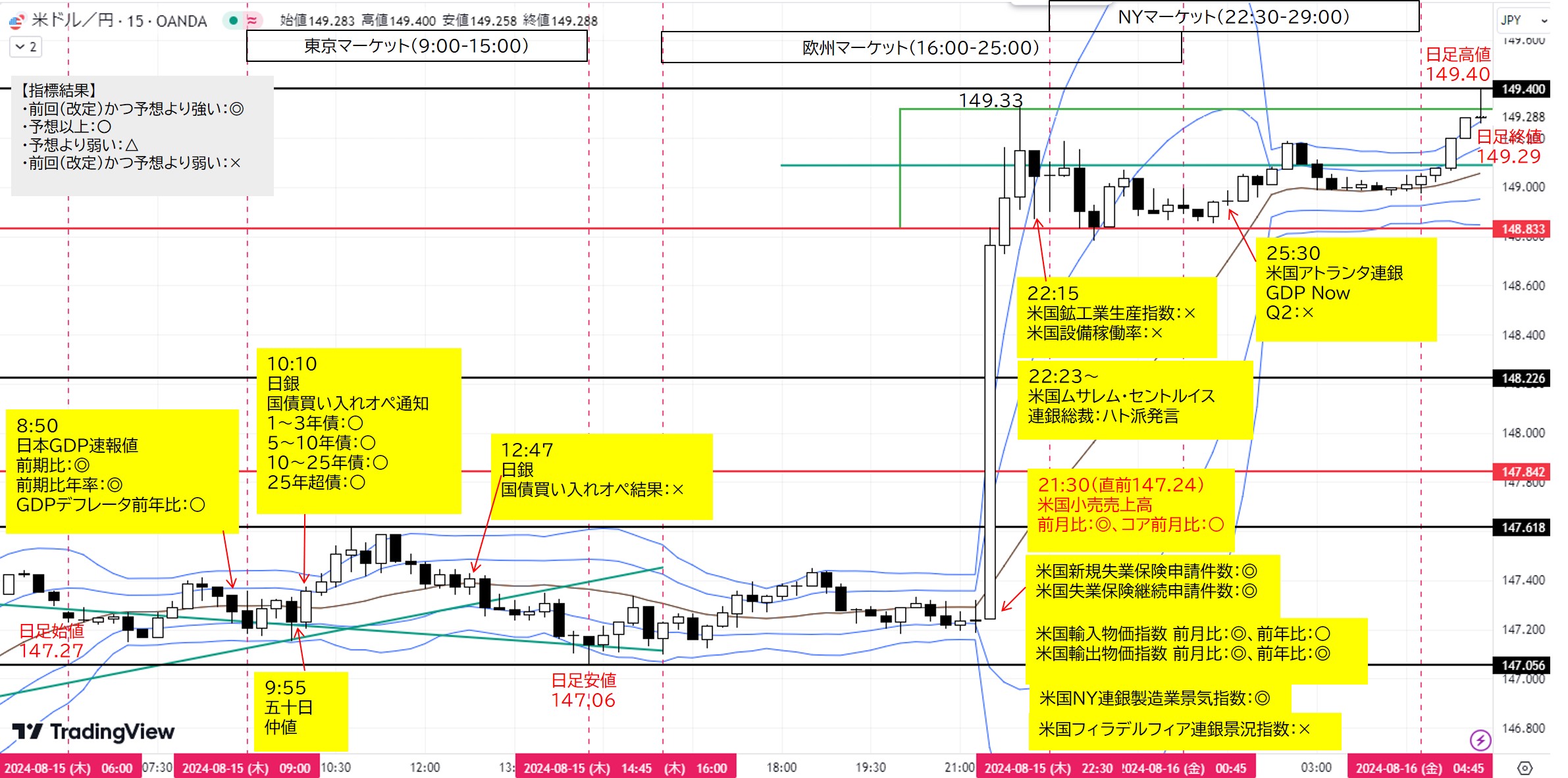

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本実質GDP1次速報値第2四半期(内閣府)

前期比:前回-0.5%(改定-0.6)、予想0.7%、結果0.8%(◎)

前期比年率:前回-1.8%(改定-2.3)、予想2.3%、結果3.1%(◎)

GDPデフレータ[=名目GDP/実質GDP]前年比:前回3.4%(改定)、予想2.6%、結果3.0%(○)

4〜6月実質GDP3.1%成長 報酬3年ぶり増、消費に推進力(日本経済新聞)

【考察】強い数値。日本国内景気改善。日銀早期追加利上げ観測

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)

(発表日:7/3, 7/10, 7/17, 7/23, 7/29, 8/2, 8/7, 8/15, 8/21, 8/28)

1~3年債:前回3500億円、予想3500億円、結果3500億円(○)

5~10年債:前回4250億円、予想4000億円、結果4000億円(○)

10~25年債:前回1500億円、予想1500億円、結果1500億円(○)

25年超債:前回750億円、予想750億円、結果750億円(○)

【考察】

発表前:揉み合い。直前147.31

発表後:予想通り。日本国債利回り低下、ドル円上昇。

12:47 経済指標

日銀、国債買入オペ結果

〔マーケットアイ〕金利:国債先物は反落、弱いオペ結果が圧迫 長期金利0.83%に上昇(Reuters)

【考察】総じてオペ不調。日本国債利回り上昇。ドル円下落。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国NY連銀製造業景気指数

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-6.6、予想-6.0、結果-4.7(◎)

21:30 経済指標

米国フィラデルフィア連銀景況指数

米国ISM製造業購買担当者景気指数の先行指標。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

基準0、前回13.9(改定-)、予想5.2、結果-7.0(×)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回23.3万件(改定23.4)、予想23.5万件、結果22.7万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回187.5万件(改定187.1)、予想187.8万件、結果186.4万件(◎)

21:30 経済指標

米国輸入物価指数

前月比:前回0.0%(改定-)、予想-0.1%、結果0.1%(◎)

前年比:前回1.6%(改定)、予想%1.5、結果1.6%(○)

米国輸出物価指数

前月比:前回-0.5%(改定-0.3)、予想0.0%、結果0.7%(◎)

前年比:前回0.7%(改定)、予想0.7%、結果1.4%(◎)

21:30 経済指標

米国小売売上高

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。特にコア指数が重要視されます。

(過去の発表日; 1/17, 2/15, 3/14, 4/15, 5/15, 6/18, 7/16, 8/15)

前月比:前回0.0%(改定)、予想0.4%、結果1.0%(◎)

コア前月比:前回0.4%(改定)、予想0.1%、結果0.4%(○)

【考察】

発表前:直前147.24

発表後:注目の米国小売売上高、米国新規失業保険申請件数・失業保険継続申請件数だけでなく、その他も総じて強い数値。米国景気強く、”Good news is good news.”。リスクオン株先物上昇(円キャリー促進)、FRB9月0.5%利下げ織り込み剥落(米国債利回り上昇)。ドル買い・円売りにより日通し高値149.33へ急騰。

22:15 経済指標

米国鉱工業生産指数

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.6%(改定)、予想-0.3%、結果-0.6%(×)

米国設備稼働率

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回78.8%(改定)、予想78.7%、結果77.8%(×)

【考察】弱い数値。ドル円下落。

22:23~要人発言

米国ムサレム・セントルイス連銀総裁(2024年FOMC投票権なし)

(過去の発言:6/18, 7/11, 8/15)

:政策スタンス不明。前回7/11タカ派発言

米セントルイス連銀ムサレム総裁、利下げ近いと示唆-リスク均衡で(Bloomberg)

【考察】直前の米国小売売上高、米国新規失業保険申請件数・失業保険継続申請件数を受けても利下げ示唆のハト派発言。ドル円下落。

25:30 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)(Investing.com)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

(発表日; 8/15, 8/16, 8/26, 8/30)

Q2:前回2.9%、予想2.9%、結果2.4%(×)

<まとめ>

東京マーケット:

日足始値147.27

取引開始直後は、スワップ3倍デー狙いのロング勢決済のためか、147.15へ下落して15M足レンジ形成。

その後、8/14米国消費者物価指数(総じて予想通り)、日本実質GDP1次速報値第2四半期(強)の日本国内景気改善・日銀早期追加利上げ観測が交錯して、15M足三角持ち合いを形成。

東京オープンすると、五十日仲値に向けたドル需要が優勢、日銀国債買入オペ通知(予想通り)、リスクオン日本株上昇(円キャリー促進)に連れて、15M足三角持ち合い上限ブレイクから日通し高値147.62へ到達しました。

しかしながら、日銀国債買入オペ結果(弱)を受けた日本国債利回り急上昇をきっかけに、前日米国消費者物価指数発表で付けた8/14日足高値147.59からの戻り売りに押されると、日通し安値147.06へと急落しました。1H足レンジ形成。

東京終値147.14

【日本市況】株価4日連続高、米利下げ期待とGDP-長期金利は上昇(Bloomberg)

欧米マーケット:

欧州オープン後は、8/14米国消費者物価指数(総じて予想通り)を好感した欧州株上昇に連れてドル円上昇するも米国経済指標を控えて伸びきらず、1H足三角持ち合い形成。

注目の米国小売売上高、米国新規失業保険申請件数・失業保険継続申請件数だけでなく、その他も総じて強い数値。

米国景気強からソフトランディング期待が高まり、リスクオン株先物上昇(円キャリー促進)、FRB9月0.5%利下げ織り込み剥落(米国債利回り上昇)。

ドル買い・円売りにより、1H足三角持ち合いを一気に上抜けて日通し高値149.33へ急騰しました。

しかし、約2.0円急騰で切番149.00かつ4H足レンジ安値149.33へ一気したことで、米国鉱工業生産指数・米国設備稼働率(弱)や米国ムサレム・セントルイス連銀総裁のハト派発言がロング勢利確の材料となり148.78へ下押しして15M足レンジを形成しました。

その後、15M足レンジ内で揉み合いが続きましたが、引け直前にリスクオンドル買い・売りが強まり日足高値149.40を付けました。

日足終値149.29

総じて、米小売売上高、米新規失業保険・失業保険継続申請件数等の強い数値を受け、月初指標で生じたハードランディング払拭し、ソフトランディング期待高進。

リスクオン(株高、金利高、ドル高、円安)(株高、金利高、ドル高、円安)で日足高値149.40へ約2.2円急騰しました。

【米国市況】円が対ドルで149円台に下落、米統計が景気の底堅さ示す(Bloomberg)

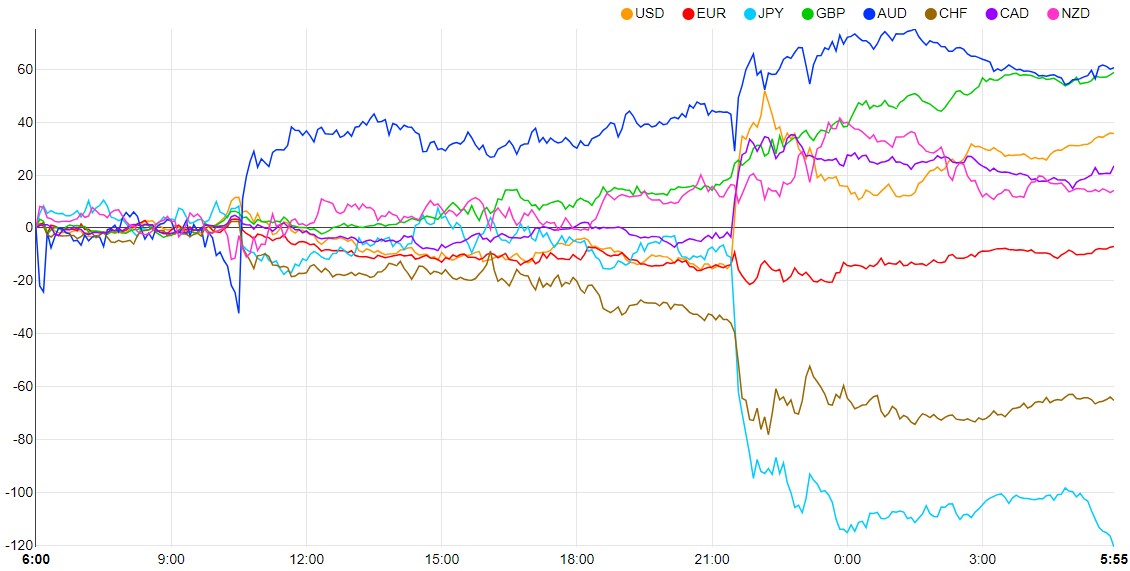

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル買い優勢>

買い材料:

・8/14米国消費者物価指数(総じて予想通り)→安全資産の米国債売り、9月FRB0.5%利下げ織り込み剥落→米国債利回り上昇

・五十日仲値に向けた需要(日本実需、新NISA等の米国投資目的)

・米国小売売上高、米国新規失業保険申請件数、失業保険継続申請件数、米国NY連銀製造業景気指数、米国輸入、輸出物価指数(強)

・原油先物価格上昇→インフレ懸念

売り材料:

・8/14米国消費者物価指数(前年比弱、総じて予想通り)→インフレ鈍化

・米国鉱工業生産指数、米国設備稼働率(弱)

・米国ムサレム・セントルイス連銀総裁のハト派発言

<円売り優勢>

買い材料:

・日本実質GDP1次速報値第2四半期(強)→日銀早期追加利上げ観測

・日銀、国債買入オペ結果(弱)→日本国債利回り上昇

売り材料:

・8/7内田日銀副総裁の早期追加利上げ否定発言、IMM通貨先物8/6時点の円売りポジションほぼ解消、8/11桜井元日銀審議委員の日銀年内利上げ無理発言→日銀早期追加利上げ観測後退→日本株上昇(円キャリー促進)

・8/14米国消費者物価指数(総じて予想通り)→インフレ鈍化好感→米国株上昇

・日本実質GDP1次速報値第2四半期(強)→日本国内景気改善→リスクオン日本株上昇

・日銀、国債買入オペ通知(予想通り)→日本国債利回り低下

・米国小売売上高、米国新規失業保険申請件数、失業保険継続申請件数、米国NY連銀製造業景気指数、米国輸入、輸出物価指数(強)

・原油先物価格上昇→日本貿易収支悪化

・恒常的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回9月18日公表:25bps引き下げ62.5→76.5%、50bps引き下げ37.5→23.5%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

テクニカル分析

Trade

- 月足:8月陰線形成中。レンジ。20MAから上昇中。

- 週足:8/12週、陽線形成中。8/5週の下ヒゲピンバーで押し安値へ回帰。

- 日足:8/14陽線コマ足。BB-1σ付近の戻り売りと20MAへ押し目買い交錯。

- 4H足:三角持ち合い。

- 1H足:三角持ち合い。

- 15M足:上昇トレンド。

【シナリオ】

①Long

(A)1H足レンジ高値147.343をダウ上昇→転換上昇→目標日足高値147.585

(B)日足高値147.585をダウ上昇→転換上昇→目標4H足レンジ高値147.842

②Short

(C)1H押し安値147.207をダウ下落→目標4H足レンジ安値146.943

(D)4H足レンジ高値147.842付近へ上昇→転換下落→目標日足高値147.585

本日:1勝2敗、計-1.7pips

8月通算:12勝7敗、勝率63.2%、RR 1.90、+314.0pips

コメント