ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)9/5の欧米マーケット影響

欧州オープン直後はドル円揉み合いとなったが、「世界中で社債発行増→債券価格下落→米国債利回り上昇→ドル買い」、「中国・欧州景気悪化懸念→リスクオフドル買い」、更にFRB要人のタカ派発言、原油先物価格急騰によりドル円上昇後押しし、日足高値147.80を付けた。

株先物・株価指数下落となったがリスクオフ円買いは見られず、リスクオフドル買い強。

日足終値147.73。

(2)経済指標

・米国貿易収支

・米国PMI確報値(サービス業、総合)

・米国ISM非製造業景気指数

・米国ベージュブック

(3)要人発言

・政府日銀要人の円安牽制

・中国人民銀行の元安牽制(ドル売り材料)

・FRB要人

ドル急上昇に警戒強まる-日本と中国の通貨防衛エスカレート(Bloomberg)

(4)その他

・来週のドル・円は底堅い推移か、日米金利差やリスクオンの円売り支え(Bloomberg)

・8月ジャクソンホール会合のパウエルFRB議長講演でも追加利上げはデータ次第と述べており、注目度が高い経済指標において「強い数値→ドル買い」、「弱い数値→ドル売り」の素直な反応が続いている。

本日の注目は、148円直前まで急騰したことから政府日銀要人の円安牽制発言、経済指標は米国ISM非製造業景気指数と米国ベージュブック。

ドル円上昇トレンドが続きやすい地合いである為、円安牽制発言や弱い米国経済指標でドル円下落しても押し目買いの機会となりやすいと推測。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

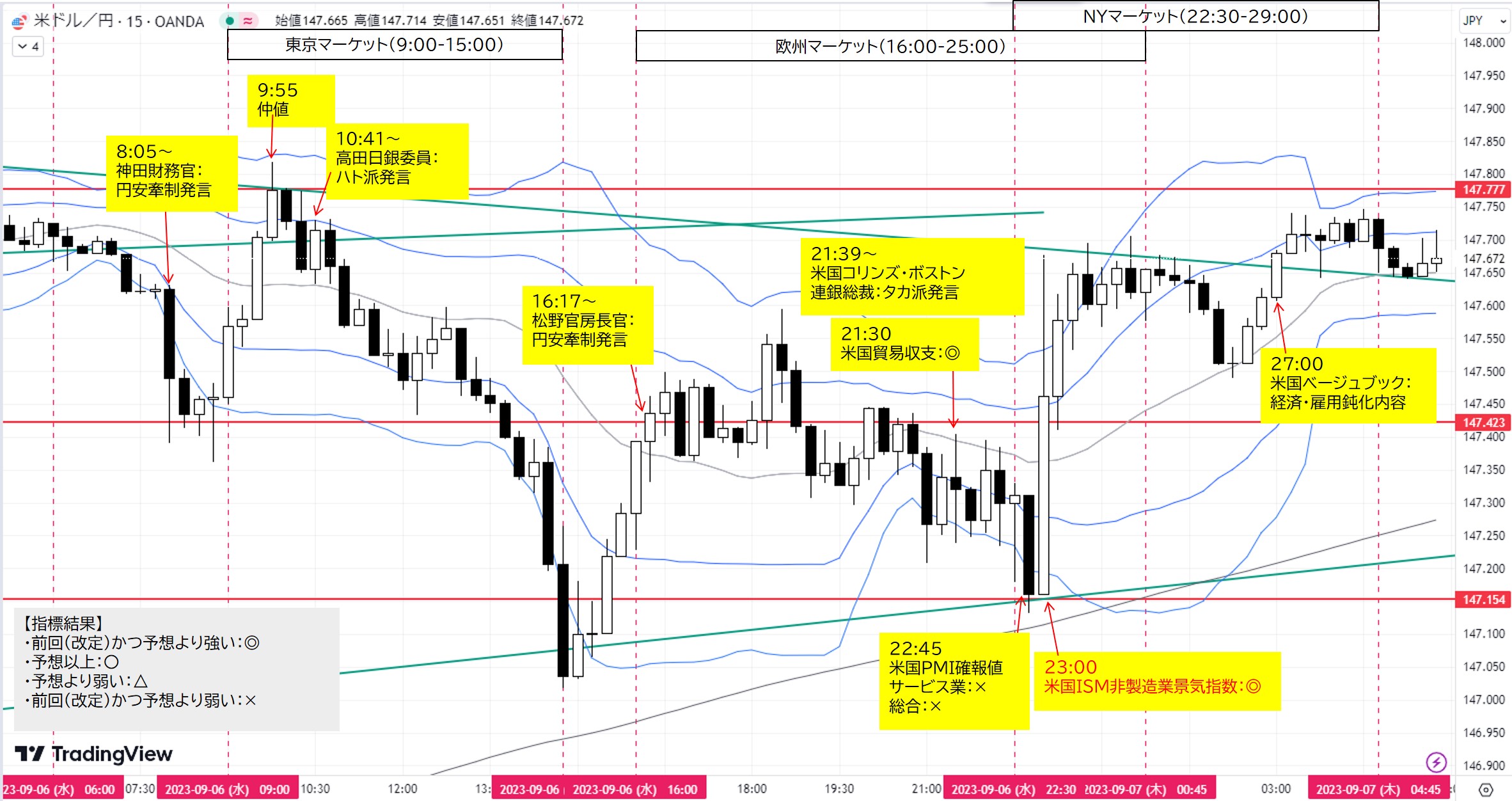

東京マーケット前

8:05 要人発言

急激な変動続けば「あらゆる選択肢を排除せず対応」-神田財務官(Bloomberg)

【考察】強い円安牽制発言→投機筋の一部円ショートポジション解消等→ドル円下落。

東京マーケット(9:00~15:00)

10:41~要人発言

高田日銀審議委員

2%物価目標達成へ緩和継続を、機動的対応も必要-高田日銀委員(Bloomberg)

【考察】ハト派発言であったが影響ドル円下落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

16:17~要人発言

松野官房長官

【考察】円安牽制発言だかドル円上昇継続

21:30 経済指標

米国貿易収支

貿易収支はGDPの構成要素。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-655億ドル(改定-)、予想-675億ドル、結果-650億ドル(◎)

21:39~要人発言

米国コリンズ・ボストン連銀総裁(2023年FOMC投票権なし)

ボストン連銀総裁、忍耐強さが必要に-追加引き締めあり得る(Bloomberg)

【考察】タカ派発言→ドル円下げ止まりから上昇。

22:45 経済指標

米国PMI確報値

(速報値発表日:10/24, 11/23, 12/16, 1/24, 2/21, 3/24, 4/21, 5/23, 6/23, 7/24, 8/23)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

サービス業:前回51.0、予想51.0、結果50.5(×)

総合:前回50.4、予想50.4、結果50.2(×)

【考察】弱い数値→ドル円下落だが一時的

23:00 経済指標

米国ISM非製造業景気指数(過去の発表日; 8/3, 9/6, 10/5, 11/3, 12/5, 1/6, 2/3, 3/3, 4/5, 5/3, 6/5, 7/6, 8/3, 9/6)

景気の先行指標として注目度大。

基準50、前回52.7(改定)、予想52.4、結果54.5(◎)

米ISM非製造業景況指数、8月は6カ月ぶり高水準ー受注が加速(Bloomberg)

【考察】強い数値→ドル円上昇

27:00 要人発言

米国ベージュブック(地区連銀経済報告)

FOMC開催の2週間前に公表。米国金利決定の材料とされるため注目度大。

米地区連銀経済報告:経済と雇用の伸びは鈍化、大半が「成長緩慢」(Bloomberg)

【考察】経済・雇用鈍化内容→ドル売り材料だが「インフレ懸念後退→リスクオン円売り」でドル円上昇

<まとめ>

東京マーケット:

日足始値147.73。

神田財務官の強い円安牽制発言で147.36まで下落したが直ぐに実介入にならないとの判断や東京マーケットの「リスクオンスタート→円売り」されて全戻上昇し東京高値147.82を付けた。

しかし、高値更新に失敗すると、高値警戒感から急落し日足安値147.02まで下落継続した。

また、「原油先物価格下落→インフレ懸念後退かつ日本貿易収支悪化懸念後退」もドル円下落に寄与。

本日の傾向:

「強い円安牽制発言、日本国債利回り上昇→円買い」

「日本株先物・株価指数乱高下しながらも上昇→リスクオン円売りならず」

「米国債利回り低下→ドル売り」

きょうの国内市況(9月6日):株式、債券、為替市場(Bloomberg)

最近の日本要人発言後の傾向

8/31(木)中村日銀委員:ハト派発言→ドル円上昇なし

9/1(金)鈴木財務相:円安牽制発言→ドル円下落なし

9/6(水)神田財務官:強い円安牽制発言→ドル円下落

9/6(水)松野官房長官:円安牽制発言→ドル円下落なし

欧米マーケット:

欧州オープン前から今週の傾向通りドル円上昇。しかし、「欧州景気後退懸念→リスクオフ円買い」かつ米国PMI確報値の弱い数値で147.13へ下落するも、直後の米国ISM非製造業景気指数の強い数値で147.71まで上昇。一旦147.51まで下押ししたが上昇継続。

日足終値147.67。

【欧州市況】株は6日続落、低調なドイツ製造業を材料視-国債下落(Bloomberg)

【米国市況】株続落、ISM統計が堅調で利上げ観測-147円台後半(Bloomberg)

今週のドル円傾向

東京:9/4(月)小幅推移、9/5(火)上昇、9/6(水)下落、

欧州:9/4(月)序盤上昇から揉み合い、9/5(火)上昇、9/6(水)序盤上昇から下落

NY:9/4(月)小幅推移、9/5(火)上昇、9/6(水)序盤上昇から揉み合い

FRB要人ハト派発言:下落一時的

FRB要人タカ派発言:上昇

米国経済指標:「強い数値→上昇」、「弱い数値→下落一時的」

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

9/6(水)は9/5(火)に対しベア(短期金利上昇、長期金利上昇)、逆イールド拡大。ドル買い・売り材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

9月公表:据え置き93.0%、25bps引き上げ7.0%、50bps引き上げ0.0%

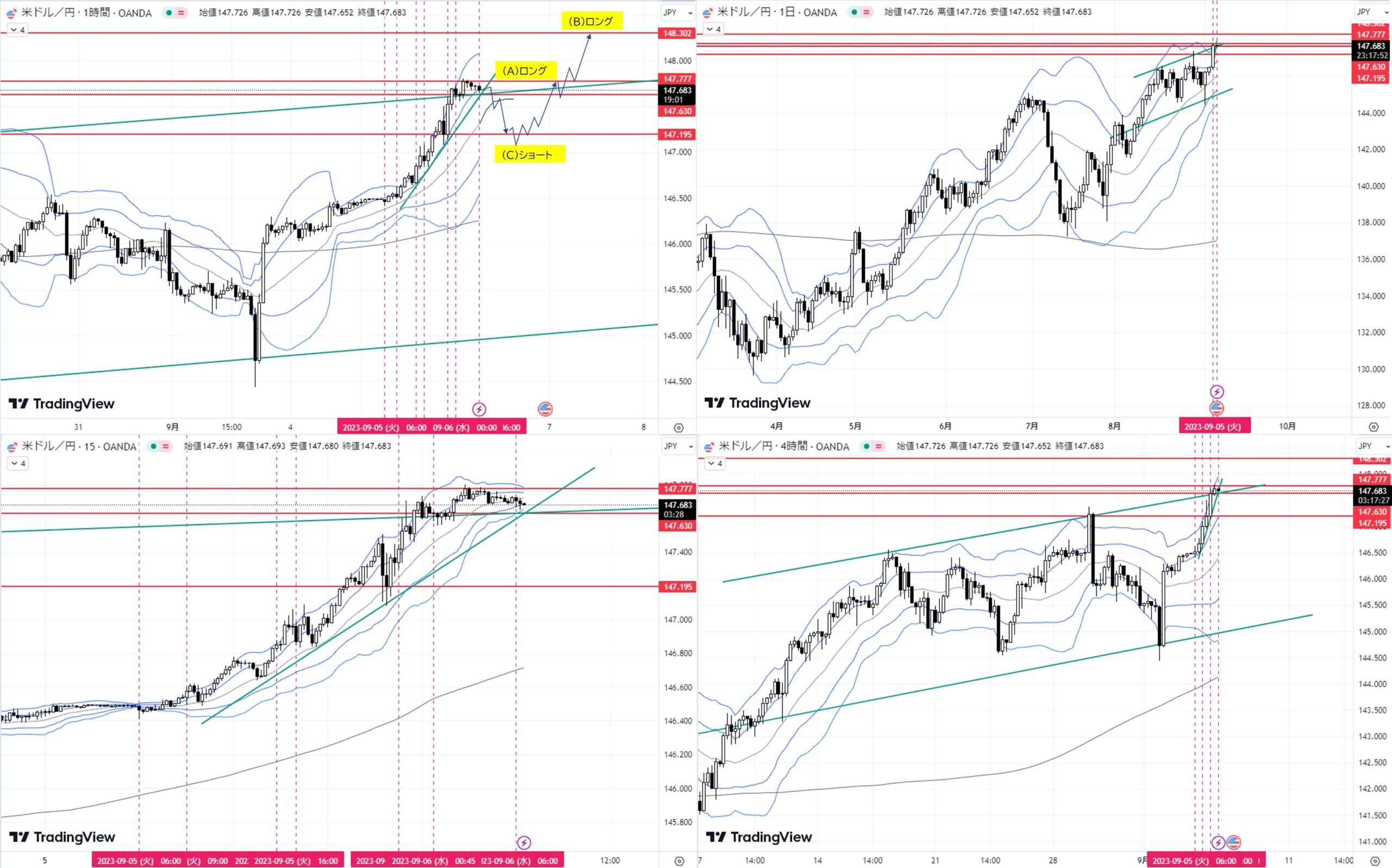

テクニカル分析

トレード

- 月足:9月陽線形成中。レンジ内の上昇トレンド。

- 週足:9/4週、陽線形成中。上昇トレンド。

- 日足:9/5大陽線。上昇チャネル。直近ヒゲ先上限かつボリンジャーバンド+2σ付近。9/6は一旦下落優勢か。

- 4H足:レンジブレイクし上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:上昇トレンド。

【シナリオ】

①ロング

(A)1H足サポート147.195又は1H足20MA付近まで下落→ダウ転換上昇→目標1H足レジスタンス147.777

(B)1H足レジスタンス147.777をダウ上昇→目標日足レジスタンス148.302

②ショート

(C)1H足サポート147.630かつ1H足20MAをダウ下落→目標1H足サポート147.195

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

9月通算:1勝0敗、勝率10.00%、平均RR 1.94、獲得Pips +31.1

コメント