ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)11/2の欧米マーケット影響

11/1FOMCで追加利上げはデータ次第が改めて示されたなかで、雇用とコストの注目度が上がったタイミングで米国新規失業保険申請件数・失業保険継続申請件数かつ米国単位労働コスト速報値が弱い数値だったことでドル円急落、日足安値149.85を付けた。

しかし、切り番150.00付近はショート勢の利確や押し目買い勢が入りやすく経済指標の下落を全戻し。日足終値150.47。

(2)経済指標

・米国雇用統計

・米国PMI確報値(サービス業、総合)

・米国ISM非製造業景気指数

(3)要人発言

・政府日銀の円安牽制

・FRB要人

(4)その他

・中東情勢の地政学リスクオフ

・文化の日(日本祝日休場)

・IMM通貨先物

本日最大の注目は米国雇用統計。11/1FOMC公表・パウエルFRB議長会見で「米国政策金利据え置き・12月追加利上げ懸念後退」に加え「追加利上げはデータ次第」が改めて示されたなかで、前日の米国経済指標の雇用とコストが弱くドル円下落が生じた。従って、注目度の経済指標には素直に反応しやすい地合いになったと言えそう。

また、中東情勢悪化が中東全域に波及する可能性もあることから、ヘッドラインに引き続き要注意。

<材料とドル・円方向性>

①「中東情勢悪化→安全資産の米国債買い→米国債利回り低下→ドル売り」

②-1「中東情勢悪化→原油先物価格上昇→インフレ懸念→米国債利回り上昇→ドル買い」

②-2「中東情勢悪化→原油先物価格上昇→インフレ懸念→日本貿易収支悪化懸念→円売り」

③-1「中東情勢悪化→地政学リスクオフ円買い」

③-2「中東情勢悪化→景気悪化懸念→株先物・株価指数下落→リスクオフ円買い」

④「中東情勢悪化→有事のゴールド買い→ドル売り」

⑤「政府日銀の円安牽制警戒、日銀政策修正観測→ドル売り・円買い」

⑥-1「米国経済指標の強い数値→米国債利回り上昇→ドル買い」

⑥-2「米国経済指標の弱い数値→米国債利回り低下→ドル売り」

⑦-1「FRB要人のタカ派発言→米国債利回り上昇→ドル買い」

⑦-2「FRB要人のハト派発言→米国債利回り低下→ドル買い」

⑧-1「米国財政赤字拡大→米国債供給量増加→米国債利回り上昇→ドル買い」

⑧-2「米国財政赤字拡大→米国経済悪化懸念→ドル売り」

⑨-1「米国10年債利回り5%突破→ポートフォリオへの組み入れ需要増→米国債価格上昇→米国債利回り低下→ドル売り」

⑨-2「米国10年債利回り5%突破→ポートフォリオへの組み入れ需要増→米国外投資家のドル需要増→ドル買い」

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

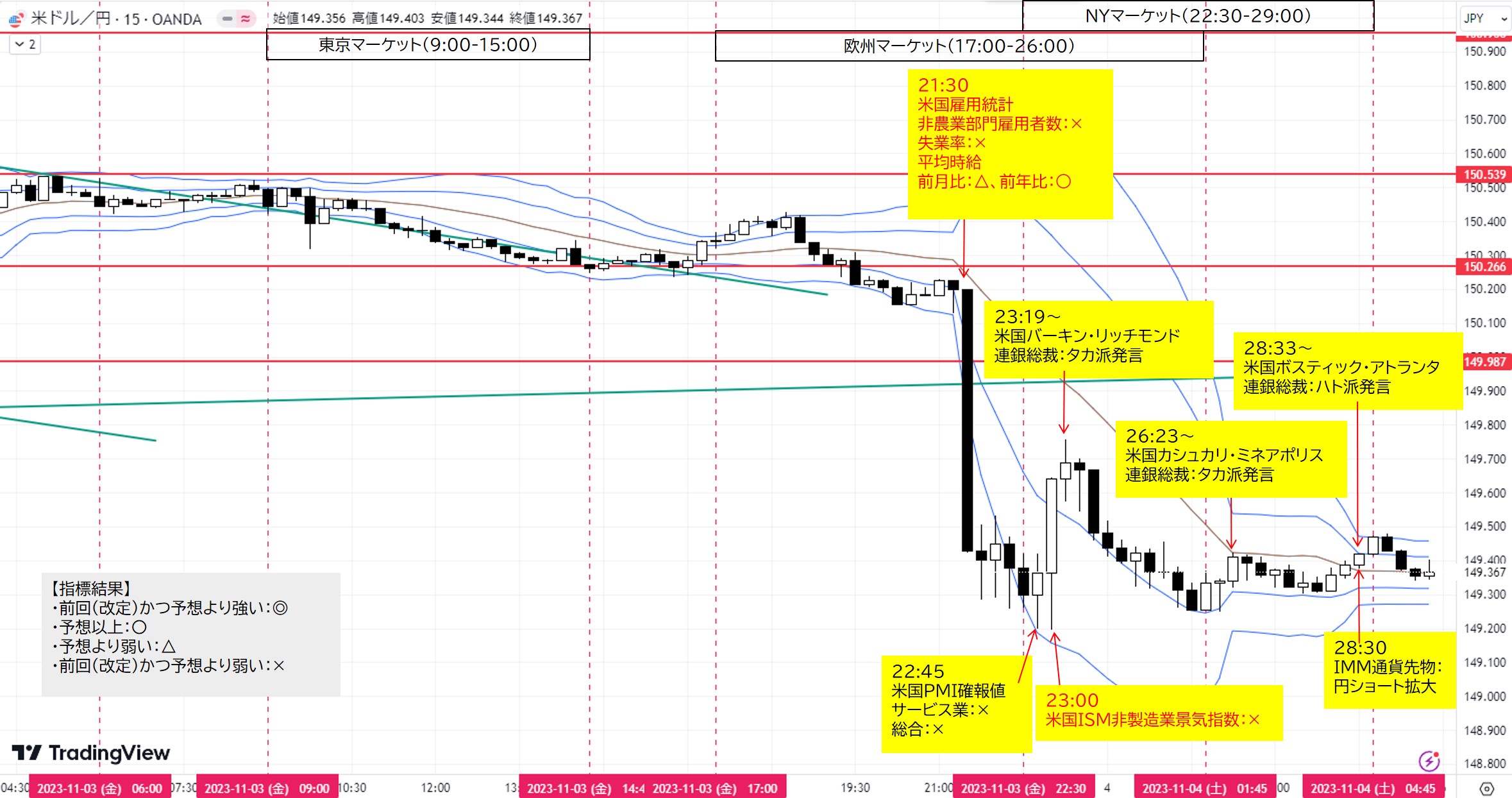

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国雇用統計(過去の発表日;11/4, 12/2, 1/6, 2/3, 3/10, 4/7, 5/5, 6/2, 7/7, 8/4, 9/1, 10/6, 11/3)

FRBの金融政策に大きな影響を与える重要経済指標。

非農業部門雇用者数:前回33.6万人(改定29.7)、予想19.0万人、結果15.0万人(×)

失業率:前回3.8%(改定)、予想3.8%、結果3.9%(×)

平均時給

前月比:前回0.2%(改定)、予想0.3%、結果0.2%(△)

前年比:前回4.2%(改定4.3)、予想4.1%、結果4.1%(○)

米雇用は予想以上に伸び鈍化、広範囲の業種で減速-失業率上昇(Bloomberg)

【考察】

発表前:弱い数値を期待する織り込みの為か下落。

発表後:総じて弱い数値→149.20へ急落。米国自動車ストの影響が大きい様子。しかし、ストは終結しているため巻き戻し上昇が生じる可能性も高い。

22:45 経済指標

米国PMI確報値

(速報値発表日:10/24, 11/23, 12/16, 1/24, 2/21, 3/24, 4/21, 5/23, 6/23, 7/24, 8/23, 9/22, 10/24)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

サービス業:前回50.9、予想50.9、結果50.6(×)

総合:前回51.0、予想51.0、結果50.7(×)

23:00 経済指標

米国ISM非製造業景気指数(ISM Report On Business)

(過去の発表日; 10/5, 11/3, 12/5, 1/6, 2/3, 3/3, 4/5, 5/3, 6/5, 7/6, 8/3, 9/6, 10/4, 11/3)

景気の先行指標として注目度大。

基準50、前回53.6(改定)、予想53.0、結果51.8(×)

米ISM非製造業指数、5カ月ぶり低水準-業況と雇用が減速(Bloomberg)

【考察】弱い数値。しかし11/1米国ISM製造業景気指数の大きな50割れと比べて、50以上をキープしたことや、中身の物価指数が予想より強いためかドル円上昇。

23:19~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)

(過去の発言:6/16, 6/22, 7/12, 8/3, 8/8, 8/22, 9/28, 10/2, 10/5, 10/17, 11/3)

リッチモンド連銀総裁、雇用市場は鈍化も追加利上げの可能性排除せず(Bloomberg)

【考察】利下げ否定のタカ派発言→ドル円上昇継続。

26:23~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2023年FOMC投票権あり)

(過去の発言:7/12, 8/15, 9/22, 9/26, 9/27, 10/10, 10/18, 11/3)

ミネアポリス連銀総裁、雇用減速に「助けられる」-利上げ完了はまだ(Bloomberg)

【考察】タカ派発言→ドル円反応薄。

28:30 経済指標

IMM通貨先物10/31時点(ポジション推移)

円ショート拡大

【考察】円売り材料

28:33~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権なし)

(過去の発言:7/10, 8/1, 8/4, 8/10, 8/31, 9/1, 9/7, 10/3, 10/10, 10/11, 10/19, 10/20, 11/3)アトランタ連銀総裁、FOMCには金利変更急がず動向見守る時間ある(Bloomberg)

【考察】ハト派発言→ドル円下落

<まとめ>

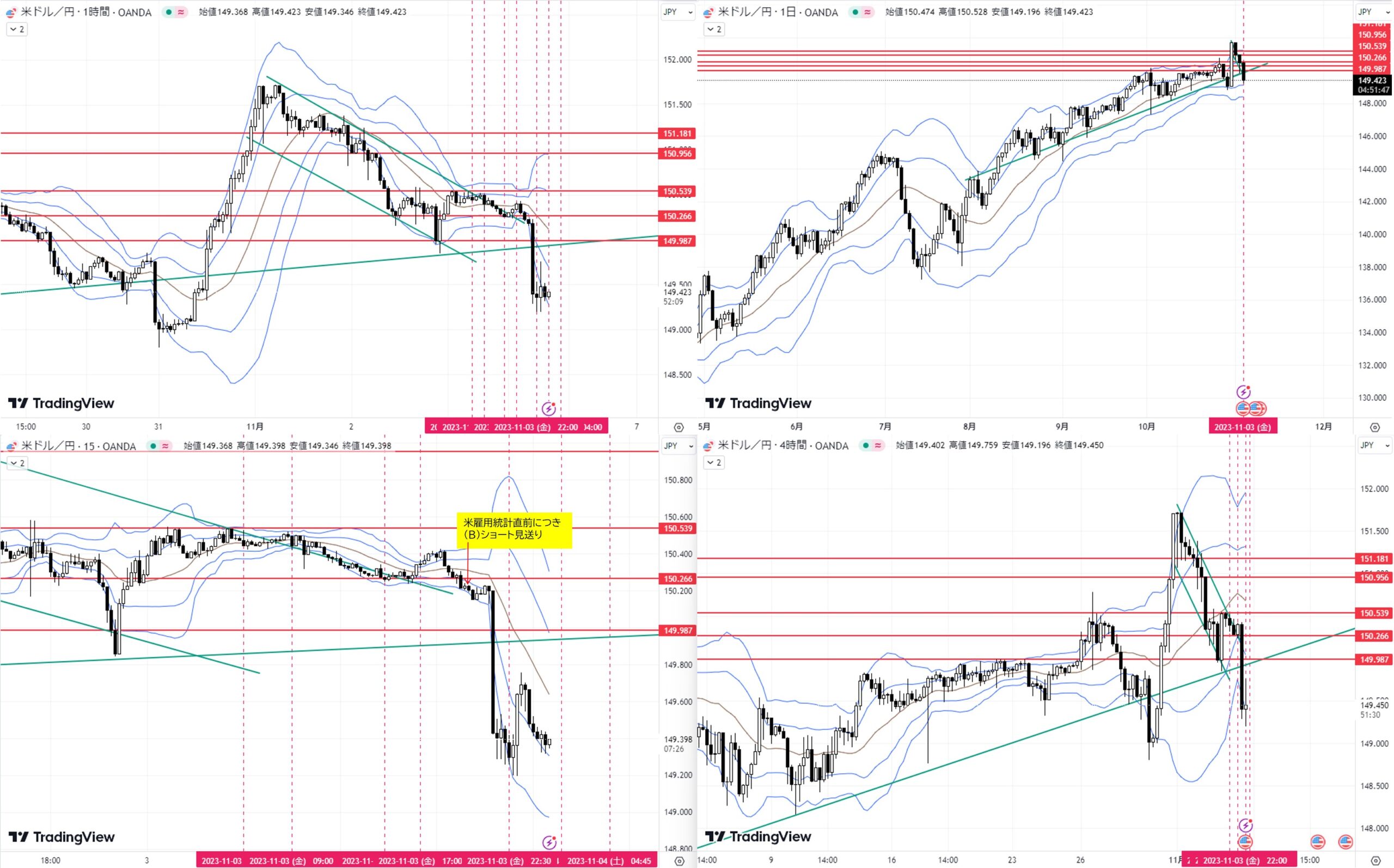

東京マーケット:

日足始値150.47。

日本祝日休場で動意薄だが、「政府日銀円安牽制、為替介入警戒感」のためか東京安値150.27まで下落。

欧米マーケット:

欧州オープン直前からショート勢の一部利確が入ったためか150.43まで上昇するも、米国雇用統計の弱い数値を期待する織り込みの為か下落。

米国雇用統計は総じて弱い数値で149.20へ急落。米国ISM非製造業景気指数も弱い数値だったが基準50以上キープ、中身の物価指数が予想より強いためかドル円上昇。引けに掛けては週末持越しを避けるための決済も交錯し方向感なし。日足終値149.37。

【米国市況】S&P500種は5連騰、雇用統計で利回り低下-149円前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

11/3(金)は11/2(木)に対しブル(短期金利低下、長期金利低下)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

12月公表:25bps引き下げ0.0%、据え置き95.4%、25bps引き上げ4.6%

テクニカル分析

トレード

- 月足:11月陰線形成中。上昇トレンド。ボリンジャーバンド(BB)スクーズ。

- 週足:10/30週、陽線形成中。上昇トレンド。

- 日足:11/2下長ヒゲ陰線。BBスクイーズ。20MA付近へ急落から押し目買い強く、11/3上昇優勢。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBエクスパンションからスクイーズ移行中。

【シナリオ】

①ロング

(A)1H足チャネル上限かつレジスタンス150.539をダウ上昇→目標1H足レジスタンス150.956

②ショート

(B)1H足サポート150.266をダウ下落→目標1H足サポート149.987

11月通算:2勝1敗、勝率66.7%、獲得Pips +22.9

コメント