ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・日本通関ベース貿易収支

・日本40年国債入札

・米国中古住宅販売件数

・米国20年債入札

・米国FOMC議事要旨

(2)要人発言

・政府日銀円安牽制

・FRB要人

(3)その他

・米国エヌビディア決算

・スワップ3倍デー

・5/27(月)メモリアルデー(戦没者追悼記念日)控えた投資適格級社債の発行前倒し影響

・中東地政学リスクオフ

【債券週間展望】長期金利は上昇か、早期利上げとオペ減額に警戒続く(Bloomberg)

【日本株週間展望】続伸へ、為替相場が落ち着き業績評価の見直し買い(Bloomberg)

本日の注目材料は4点。

①日銀早期金融政策正常化観測、政府・日銀為替介入観測

本日も政府・日銀為替介入が実施される可能性低いですが、156円台に乗ったことで円安牽制発言、日銀早期金融政策正常化観測に関する要人発言や報道のヘッドラインが想定されます。但し、サプライズの内容でなければ下落が生じても押し目買い機会になると考えます。

②米国FRB要人発言

5/20(月)は相次ぐFRB要人発言タカ派発言から一気に156円台乗せましたが、5/21(火)はタカ派発言だけでなくハト派発言も材料視され一時156円割れもありました。高金利維持のタカ派発言は十分に織り込まれ、ハト派発言で織り込みの一部が剥落した様子。

本日もタカ派・ハト派発言が交錯するようならドル円乱高下に要注意と考えます。

③米国経済指標

本日指標の注目度は高めですが大きな動きは出にくく、強いサプライズなければ確認程度で良さそうです。

④米国エヌビディア決算

決算良ければリスクオンのドル円上昇、悪ければドル円下落の見込みですが、NYクローズ後の発表のため本格的な動きは翌日5/23東京マーケットから反映されやすいと考えます。

総じて、固かった上値156.00かつ日足レベルでも三角持ち合い上限を抜けており、本日もドル円上昇を想定します。但し、4H足押し安値156.23、日足レンジ高値156.45も控えていますので、深い下押しが生じやすいことには警戒したい。

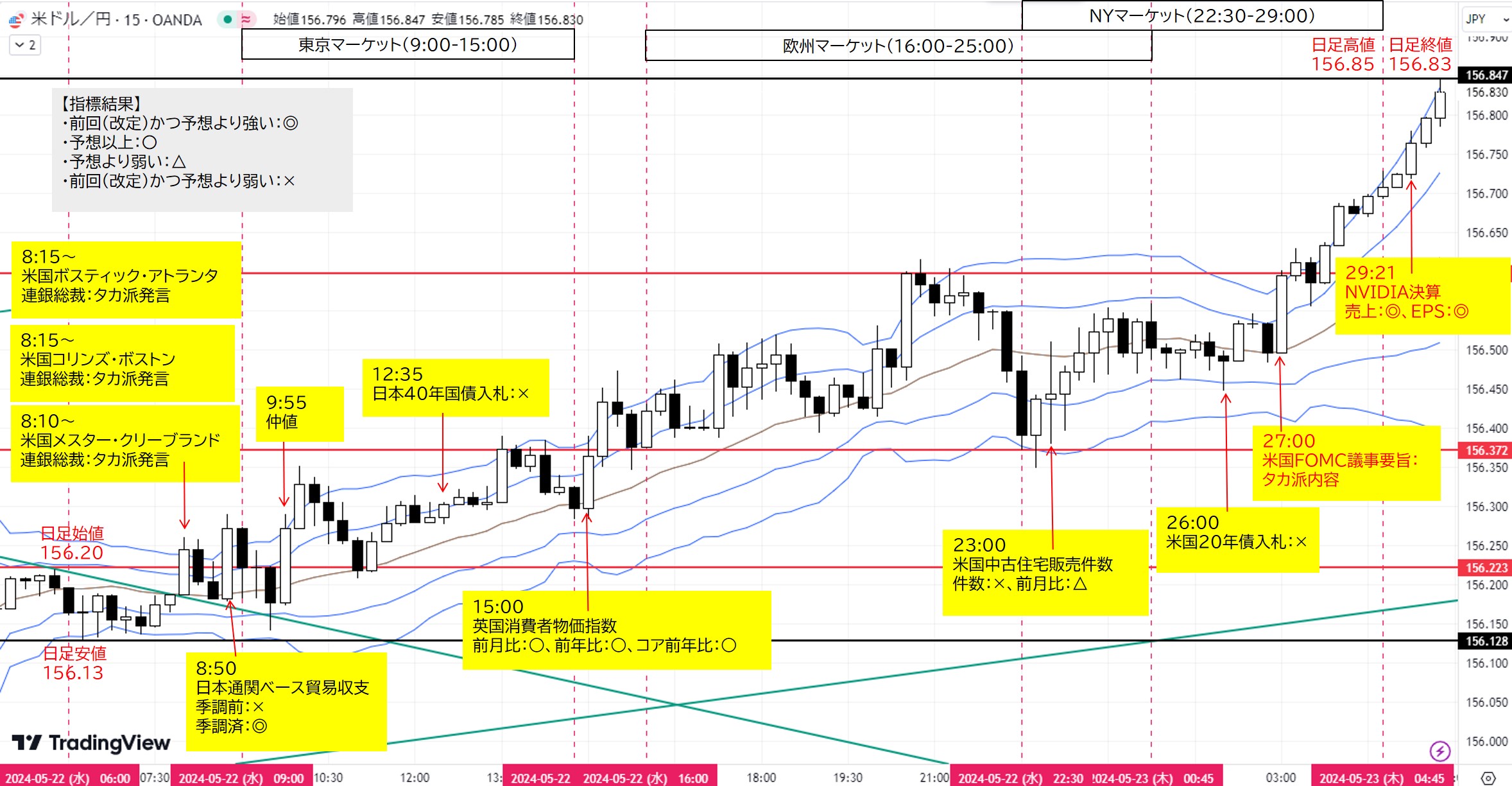

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:10~要人発言

米国メスター・クリーブランド連銀総裁(2024年FOMC投票権あり)

(過去の発言:1/11, 2/6, 2/29, 3/7, 4/2, 4/4, 4/18, 5/14, 5/16, 5/20, 5/22)

:政策スタンスはタカ派。前回5/16タカ派発言。

FRB利下げにはもっとデータが必要-メスター、コリンズ両総裁(Bloomberg)

【考察】タカ派発言。ドル円上昇

8:15~要人発言

米国コリンズ・ボストン連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/7, 2/8, 2/28, 4/5, 4/11, 4/12, 5/8, 5/22)

:政策スタンスは中立。前回5/8タカ派発言

【考察】タカ派発言。ドル円上昇

8:15~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:2/5, 2/9, 2/16, 2/28, 2/29, 3/1, 3/4, 3/25, 4/3, 4/9, 4/12, 4/19, 5/10, 5/16, 5/20, 5/21, 5/22)

:政策スタンスはハト派。前回5/16タカ派発言。

【考察】タカ派発言。ドル円上昇

8:50 経済指標

日本通関ベース貿易収支

貿易赤字拡大は実需の円売り材料。

季調前:前回3665億円(改定3870)、予想-2950億円、結果-4625億円(×)

季調済:前回-7015億円(改定-6819)、予想-7200億円、結果-5608億円(◎)

【考察】強弱混合。直前の相次ぎFRB要人タカ派発言の影響強くドル円上昇継続

東京マーケット(9:00~15:00)

12:35 経済指標

日本40年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:7,000億円程度

最高落札利回り:前回2.26%、結果2.27%(◎)

応札倍率:前回2.49倍、結果2.21倍(×)

【考察】総じて入札不調。ドル円反応薄。

14:26

日本10年国債利回り1.00%到達

【考察】2013年5月以来の高水準。日銀YCC上限到達。ドル円下落。

15:00 経済指標

英国消費者物価指数(CPI)

前月比:前回0.6%、予想0.2%、結果0.3%(○)

前年比:前回3.2%、予想2.1%、結果2.3%(○)

コア前年比:前回4.2%、予想3.7%、結果3.9%(○)

ポンド上昇、英中銀利下げ見通し大幅に後退-初回は9月に市場シフト(Bloomberg)

【考察】総じて強い数値。米国債利回り上昇、円売りに波及しドル円上昇

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

23:00 経済指標

米国中古住宅販売件数

住宅市場は消費に大きな影響を与えることから景気の先行指標として米国新築住宅販売件数とともに重要。

件数:前回419万件(改定422)、予想422万件、結果414万件(×)

前月比:前回-4.3%(改定-3.7)、予想0.7%、結果-1.9%(△)

【考察】総じて弱い数値。ドル円反応薄。

26:00 経済指標

米国20年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):160億ドル

最高落札利回り(High Yield):前回4.818%、結果4.635%(◎)

応札倍率Bid to Cover Ratio, 応札額/発行額):前回2.82倍、結果2.51倍(×)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回74.7%、結果70.76%(×)

テール(Bid利回りと落札利回りの差):前回-2.5bps、結果-0.2bps(×)

【考察】総じて入札不調。ドル円下落から即全戻し上昇。

27:00 経済指標

米国FOMC議事要旨

(過去の発表日:5/24, 7/5, 8/16, 10/11, 11/21, 1/3, 2/21, 4/10, 5/22)

FOMC議事要旨、より長期に高水準での政策金利維持が望ましい(Bloomberg)

【考察】高金利維持かつ追加引き締めに前向きのサプライズのタカ派内容。直前156.50からドル円上昇

29:21 米国主要企業決算

NVIDIA

売上高:前回221.0億ドル、予想246.5億ドル、結果260.8億ドル(◎)

EPS:前回5.16ドル、予想5.59ドル、結果5.98ドル(◎)

エヌビディア、第2四半期の売上高見通しが市場予想を上回る(Bloomberg)

【考察】決算良好。ドル円上昇

<まとめ>

東京マーケット:

日足始値156.20

取引開始直後に日足安値156.13を付けてからは、米国メスター・クリーブランド連銀総裁、米国コリンズ・ボストン連銀総裁、米国ボスティック・アトランタ連銀総裁のタカ派発言を受けて東京高値156.39へ上昇。

その後、日本10年国債利回り1.00%到達したことで日銀早期利上げ観測が意識され下押しして東京クローズ。

【日本市況】長期金利が11年ぶり1%到達、株式続落-円は弱含み(Bloomberg)

欧米マーケット:

英国消費者物価指数(強)が米国債利回り上昇と円売りに波及し、欧州オープン後、日通し高値156.62へ上昇。

米国FOMC議事要旨が高金利維持かつ追加引き締めに前向きのサプライズタカ派内容、NYクローズ後のNVIDIA好決算を受け日足高値156.85へ急上昇しました。

日足終値156.83

【米国市況】株下落、FOMC議事要旨を嫌気ードル156円台後半(Bloomberg)

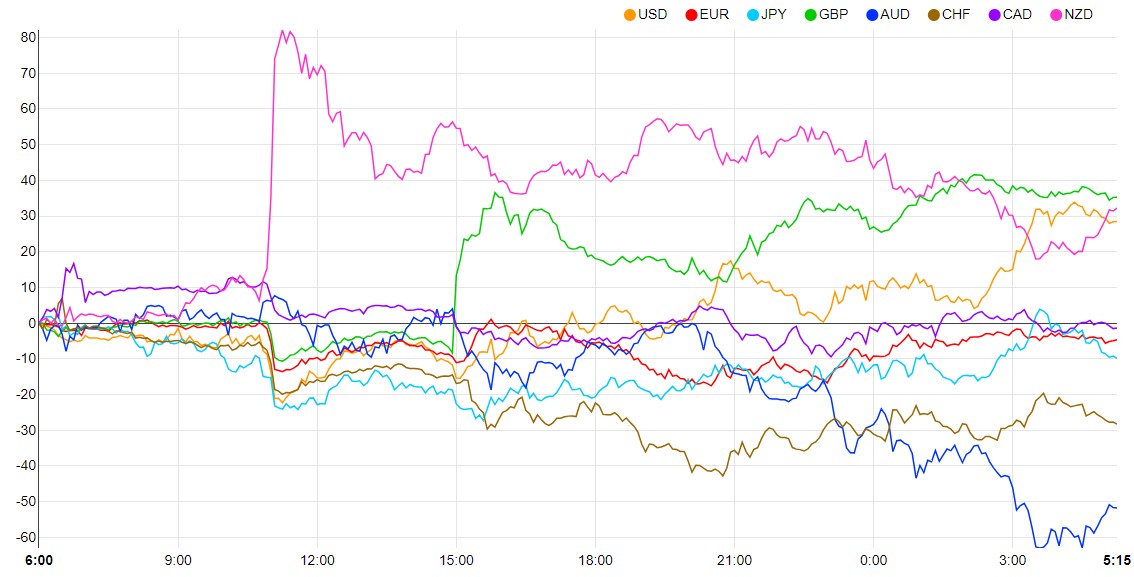

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル買い優勢>

買い材料:

・米国メスター・クリーブランド連銀総裁、米国コリンズ・ボストン連銀総裁、米国ボスティック・アトランタ連銀総裁のタカ派発言

・英国消費者物価指数(強)が米国債利回り上昇に波及

・米国FOMC議事要旨のタカ派内容

・NVIDIA決算良好

・スワップ3倍デー

売り材料:

・原油先物価格下落

<円売り優勢>

買い材料:

・相次ぐFRB要人タカ派発言→米国高金利長期化懸念→米国債利回り上昇に連れた日本国債利回り上昇

・日本40年国債入札不調→日本国債利回り上昇(10年利回り1.00%、2013年5月以来)

・日本国債買い入れオペ減額や早期追加利上げへの警戒感継続→日本国債利回り上昇→リスクオフ日本株下落

・日銀追加利上げ前の海外勢の資金調達観測(円建て債発行準備)

・原油先物価格下落

売り材料:

・英国消費者物価指数(強)が円売りに波及

・スワップ3倍デー

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き96.0%

初回利下げ観測9月18日公表:25bp引き下げ50.3%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

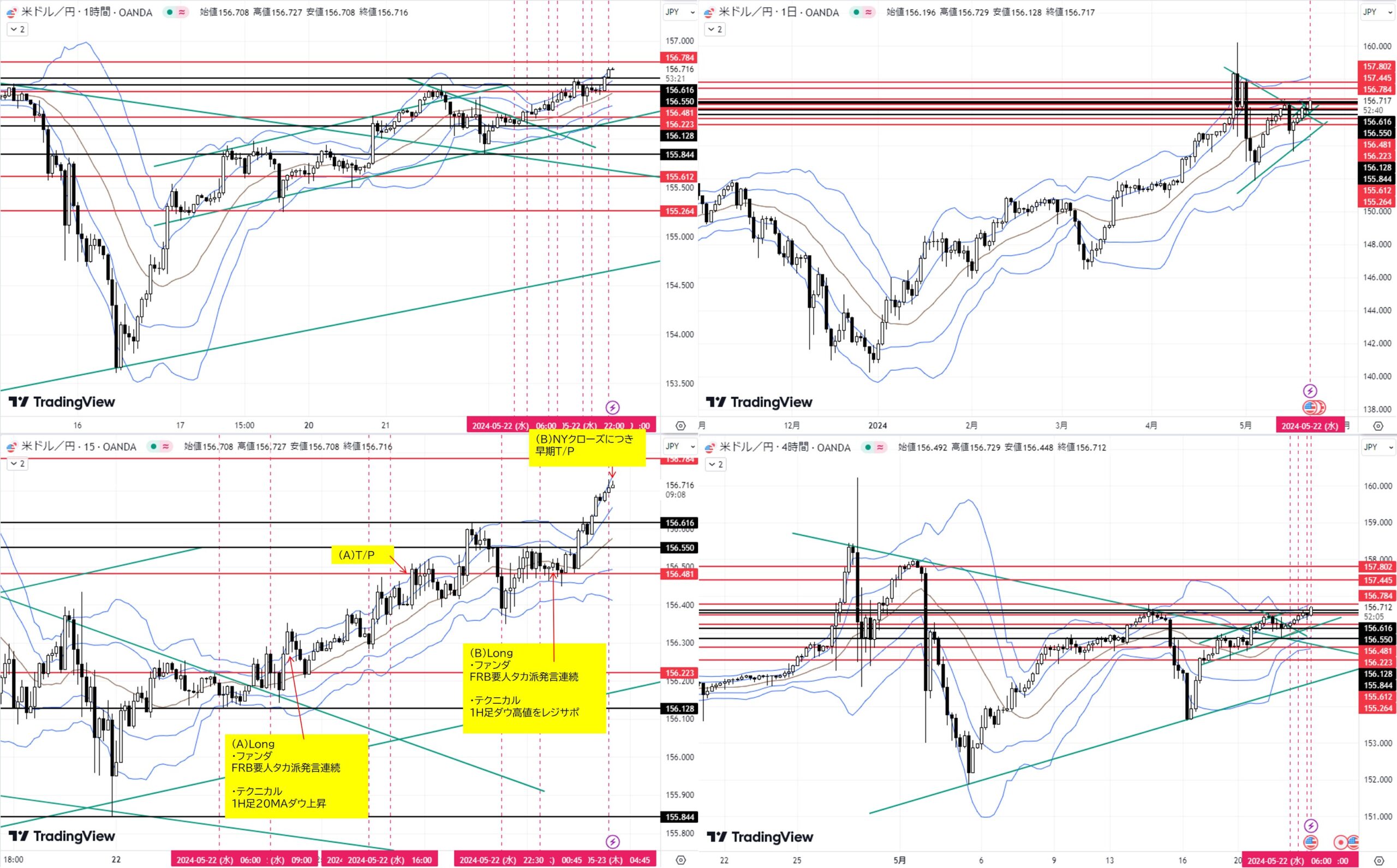

テクニカル分析

Trade

- 月足:5月陰線形成中。上昇トレンド。

- 週足:5/20週、陽線形成中。上昇トレンド。

- 日足:5/21コマ足陰線。三角持ち合い上抜け

- 4H足:上昇チャネル。

- 1H足:4H上昇チャネル内、1H足下降チャネル。

- 15M足:レンジ。

【シナリオ】

①Long

(A)日足安値155.844付近へ下落→転換上昇、1H足20MAをダウ上昇→目標1H足レンジ高値156.481

(B)1H足レンジ高値156.481をダウ上昇→目標4H足戻り高値ヒゲ先156.784

②Short

(C)4H足押し安値155.612をダウ下落→目標4H足押し安値155.264

5月通算:12勝4敗、勝率75.0%、+303.5pips

コメント