ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・日銀、国債買入オペ通知

・米国景気先行指数

(2)要人発言

・政府日銀円安牽制

・FRB要人

(3)その他

・IMM通貨先物ポジション

・中東地政学リスクオフ

【債券週間展望】長期金利は上昇か、日銀利上げと買い入れ減額を警戒(Bloomberg)

【日本株週間展望】上昇、米CPIで利下げ見極め-好決算銘柄に買い(Bloomberg)

本日の注目材料は4点。

①日銀早期金融政策正常化観測

再び155円台に乗ったことで早期金融政策正常化観測に関する要人発言や報道のヘッドラインに警戒したい。

②政府・日銀為替介入観測

合計3回(4/25,5/4,5/13)米国イエレン財務長官より強い為替介入牽制発言が出たことで介入警戒後退しました。

本日も政府・日銀為替介入が実施される可能性低いですが、155円台に回帰したことから円安牽制発言が続くと予想されます。だだ、従来通りの文言であれば下落が生じても押し目買い機会になると考えます。

③米国経済指標

本日注目度の高い指標はありません。今月の傾向としてインフレ指標に素直にドル円反応しやすいことが伺えます。

5/1米国ISM製造業景気指数(弱)、仕入価格(強)→ドル円下落から上昇

5/3米国雇用統計NFP・失業率(弱)、平均時給(弱)→急落

5/3米国ISM非製造業景気指数(弱)、仕入価格(強)→下落から上昇

5/9米国新規失業保険申請件数、失業保険継続申請件数(サプライズ弱)→急落

5/10米国ミシガン大学消費者信頼感指数速報値(弱)、インフレ予測(強)→下落なく上昇

5/14米国生産者物価指数(強)、総合・コア前月比前回値の大幅下方修正→急騰から急落

5/15米国消費者物価指数(弱)、米国小売売上高(弱)、米国NY連銀製造業景気指数(弱)→ドル円急落

5/16米国新規失業保険申請件数・米失業保険継続申請件数(弱)、米国フィラデルフィア連銀景況指数(弱)、米国住宅着工・住宅建築許可件数(弱)、米国輸入・輸出物価指数(強)→一瞬下振れから急騰。

④米国FRB要人発言

前日5/14パウエルFRB議長は最近の米国経済指標を総括してタカ派発言へ転換。

最近は米国経済指標(弱)でもFRB要人から利下げ示唆はほとんどなく、基本は「タカ派発言→ドル円上昇」と考えます。

総じて、5/16の影響を引き継いでドル円上昇スタートしやすいと考えます。

一方で、156円台付近からは日銀早期金融政策正常化観測と政府・日銀為替介入観測が高まりやすく、週末持越しを避けたい投資家の決済も入りやすい。

加えて、上値には4H足押し安値156.23、日足レンジ高値156.45も控えていることから、156円台付近は揉まれてレンジ推移を想定します。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

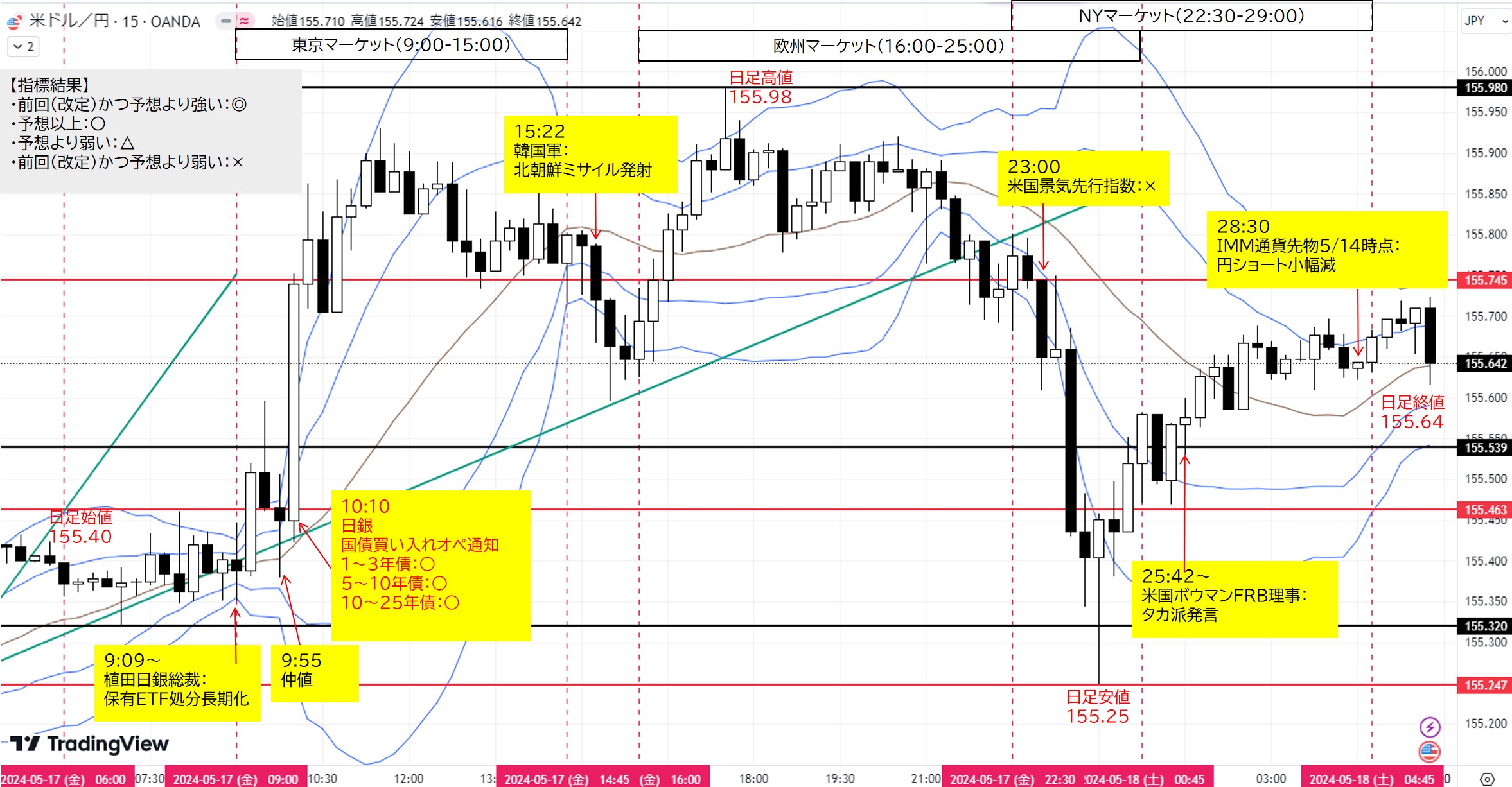

東京マーケット前

東京マーケット(9:00~15:00)

9:09~要人発言

植田日銀総裁

(過去の発言:3/5, 3/7, 3/12, 3/13, 3/19, 3/21, 3/22, 3/27, 4/4, 4/5, 4/8, 4/9, 4/10, 4/18, 4/23, 4/26,5/7, 5/8, 5/9, 5/17)

:前回5/9円安牽制発言。

保有ETFの処分、すぐに行うとは考えていない=植田日銀総裁(Reuters)

【考察】円安牽制発言なし。日本株下落懸念後退。ドル円上昇。

10:10 経済指標

日銀、国債買入オペ通知

(過去の発表日:5/13, 5/17)

1~3年債:前回3750億円、結果3750億円(○)

5~10年債:前回4250億円、結果4250億円(○)

10~25年債:前回1500億円、結果1500億円(○)

日銀は国債買い入れ額を据え置き、前回の減額は円安対応との見方(Bloomberg)

日銀国債買い入れ、根強い6月の大幅減額観測-全年限据え置き(Bloomberg)

【考察】

発表前:前回5/13は「サプライズ5~10年債減額→早期金融政策正常化観測→ドル円下落」となっていたことから、今回も国債買入減額への警戒感から揉み合い。

発表後:据え置き。安心感から強い円売り発生し東京高値155.93へ上昇。

15:22 要人発言

北朝鮮、日本海に向け弾道ミサイル発射 韓国軍発表(日本経済新聞)

【考察】地政学リスクオフ。ドル円下押し

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

23:00 経済指標

米国景気先行指数

前月比:前回-0.3%(改定)、予想-0.2%、結果-0.6%(×)

23:20~要人発言

米国ウォラーFRB理事

(過去の発言:11/7, 11/28, 1/16, 2/14, 2/15, 2/23, 3/1, 3/28, 5/17)

:政策スタンスは中立。前回3/28タカ派発言。

【考察】金融政策についてコメントせず

25:42~要人発言

米国ボウマンFRB理事

(過去の発言:2/3, 2/12, 2/21, 2/27, 3/7, 4/2, 4/5, 4/10, 4/18, 5/3, 5/10, 5/17)

:政策スタンスは中立。前回5/10タカ派発言。

ボウマンFRB理事、インフレは「当面」高止まりー金利維持で鈍化へ(Bloomberg)

【考察】タカ派発言。

28:30 経済指標

IMM通貨先物5/14時点(ポジション推移)

円ショート小幅減

【考察】円買い材料

<まとめ>

東京マーケット:

日足始値155.40

取引開始直後に日通し安値155.32を付けると、前日NYマーケットの流れを引き継いで上昇。

植田日銀総裁から円安牽制なし、保有ETF処分長期化発言出ると日本株下落懸念後退。

更に、日銀国債買入オペ減額警戒感あったなか、据え置きとなったことで警戒感解消からの強い円売り発生し東京高値155.93へ上昇。

しかしながら、156円台目前では日銀早期金融政策正常化観測と政府・日銀為替介入観測が高まりやすく東京引けに掛けて揉み合い。

東京クローズ直後に北朝鮮から日本海に向け弾道ミサイル発射が伝わると地政学リスクオフで155.60へ下押ししました。

【日本市況】債券下落、日銀国債オペ据え置き円売り-日経平均反落(Bloomberg)

欧米マーケット:

地政学リスクオフで155.60へ下押ししましたが、欧州とは地理的に遠く関心薄い出来事であり、押し目買い入り日足高値155.98到達。

ですが、ここでも156円台目前では日銀早期金融政策正常化観測と政府・日銀為替介入観測や政策修正に関するサプライズリーク報道への警戒は根強く揉み合っていましたが、156円台乗せ失敗すると米国景気先行指数(弱)を受けて日足安値155.20へ下落。

4H足押し安値155.25付近であることからショート勢決済や押し目買い入り、米国ボウマンFRB理事タカ派発言も続いたことで引けに掛けて上昇。

日足終値155.64

【米国市況】ダウ平均は終値で史上初4万ドル台、ドル155円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

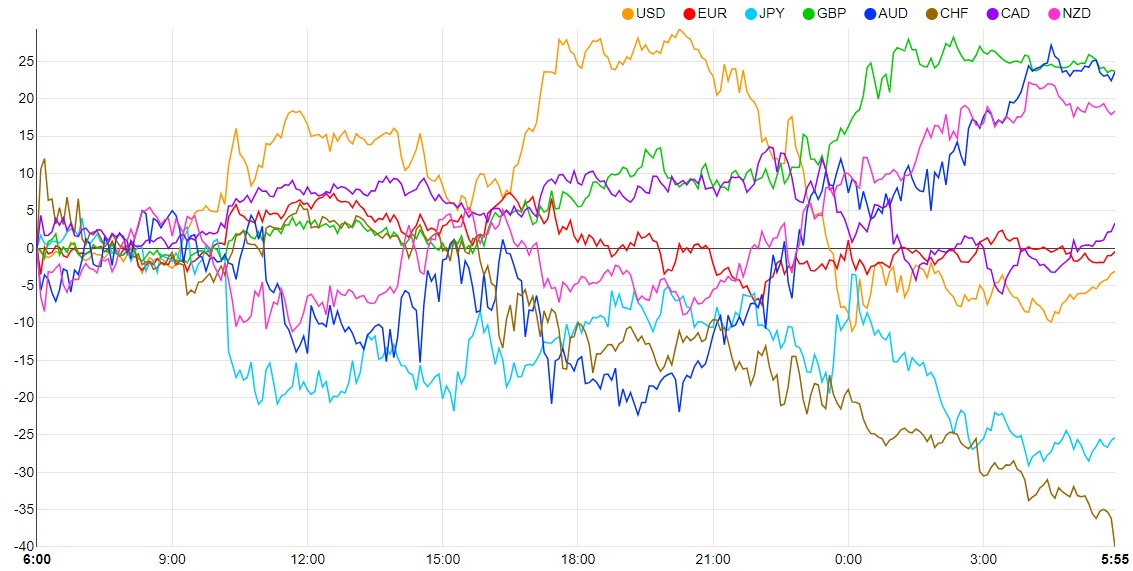

通貨強弱

<ドル売買交錯>

買い材料:

・5/16米国輸入・輸出物価指数(強)の影響継続

・5/16FRB要人タカ派発言の影響継続

・米国ボウマンFRB理事のタカ派発言

・原油先物価格上昇→インフレ懸念

売り材料:

・米国景気先行指数(弱)

<円売り優勢>

買い材料:

・6月日銀会合での国債買いオペ大幅減額観測→日本国債利回り上昇

・北朝鮮から日本海に向け弾道ミサイル発射の地政学リスクオフ

・IMM通貨先物5/14時点円ショート小幅減

売り材料:

・植田日銀総裁の保有ETF処分長期化発言

・日銀国債買入オペ通知据え置き

・原油先物価格上昇→日本貿易悪化

・米株上昇リスクオン

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き91.1%

初回利下げ観測9月18日公表:25bp引き下げ50.7%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

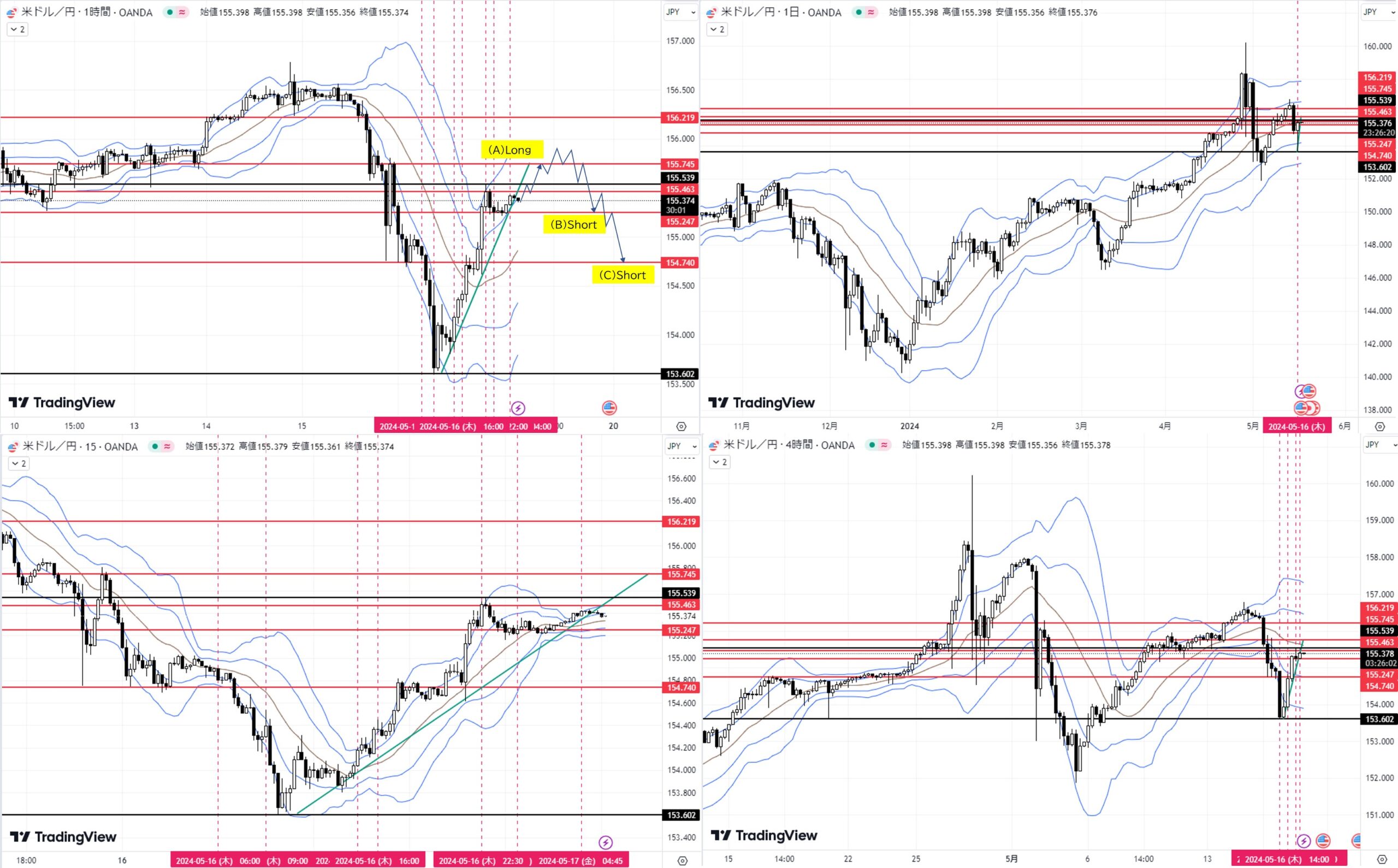

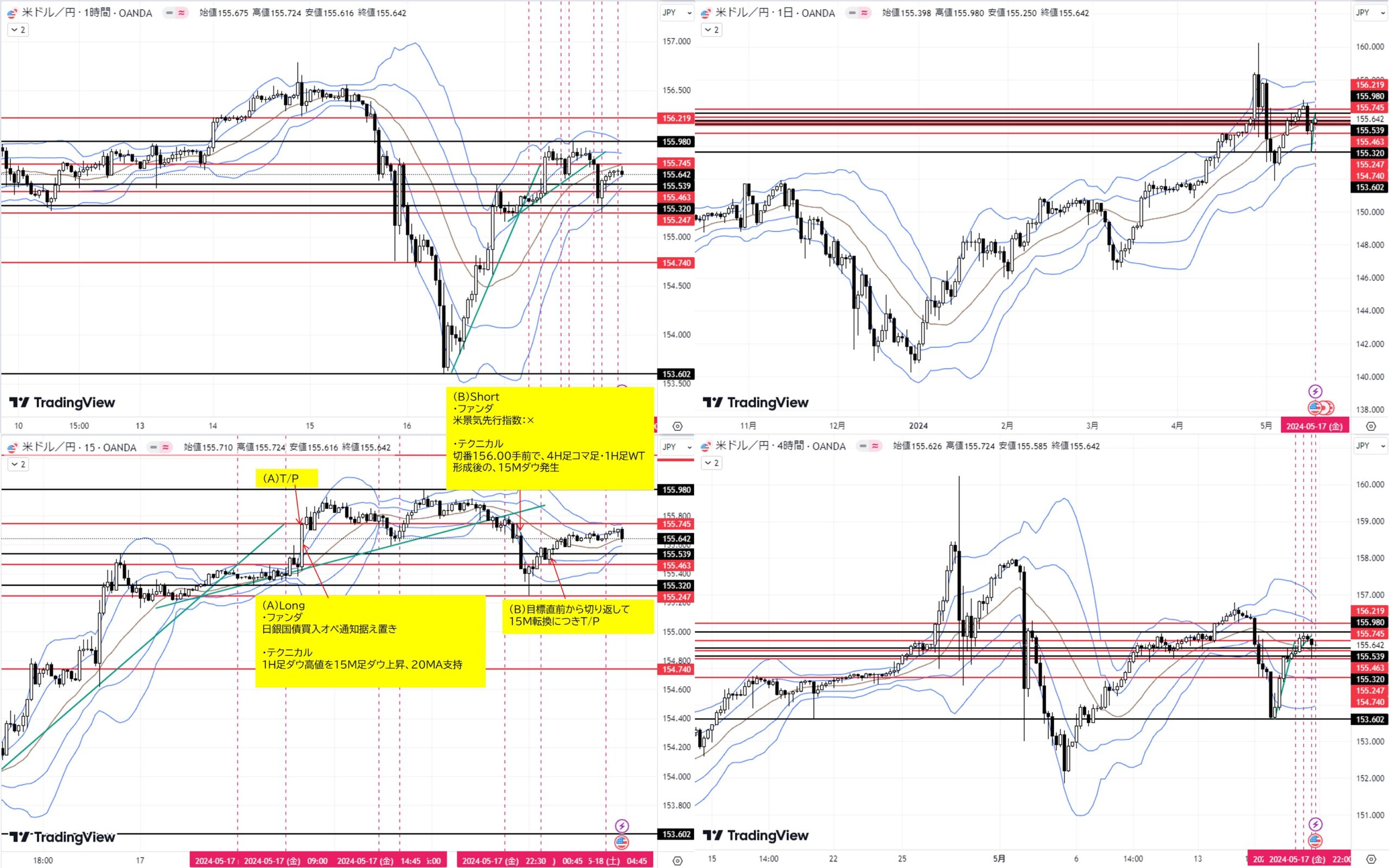

テクニカル分析

トレード

- 月足:5月陰線形成中。上昇トレンド。

- 週足:5/13週、コマ足陰線形成中。上昇トレンド。

- 日足:5/16下ヒゲピンバー陽線。レンジ

- 4H足:レンジ。

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足ダウ高値155.463をダウ上昇→目標1H足戻り高値かつ4H足押し安値155.745

②Short

(B)1H足戻り高値かつ4H足押し安値155.745付近へ上昇→転換下落→目標4H足押し安値155.247

(C) (B)後、4H足押し安値155.247かつ1H足20MAをダウ下落→目標1H足逆三尊154.740

5月通算:9勝3敗、勝率75.0%、+269.7pips

コメント