ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)4/12の欧米マーケット影響

欧州オープン直後、日足高値153.39を付けると、相次ぐ中東地政学リスクオフ報道を受け、日足安値152.59へ急落。その後、FRB要人の相次ぐタカ派発言で上昇。

日足終値153.31

(2)経済指標

・米国NY連銀製造業景気指数

・米国小売売上高

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・五十日仲値

・米国主要企業決算

・中東地政学リスクオフ

【日本株週間展望】続伸、半導体関連の決算に注目-IMFの見通しも(Bloomberg)

本日の注目材料は4点。

①政府・日銀口先介入、実介入

4/10米国消費者物価指数の強い数値を受けて一気に153円台乗せ。4/11米国生産者物価指数は強弱混在で153円台維持。今までより強い口先介入・実介入への警戒感が高まりましたが、ファンダメンタルズに基づくドル円急騰であることから、実介入が実施されてドル円暴落が生じても、押し目買いに機会になりやすいと推測します。

②FRB要人発言

タカ派発言でドル円下げ止まりやドル円上昇、ハト派発言ではドル円下落一時的から押し目買い機会の傾向が継続見込み。

③米国経済指標

「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定しますが、政府・日銀為替介入による一時的な急落には要警戒。一方、弱い数値が出ても単発データでFRB政策利下げ前倒しの可能性は低く、ドル円下落は一時的となり押し目買いの機会になりやすいと推測します。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特に、先週末からイスラエルとイランの対立が急速に悪化しており中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフドル買い・円買い材料交錯し、ドル円乱高下しやすい相場環境になったと考えます。特に投機筋の円売りポジションは2007年以来の水準まで積み上がっており、巻き戻しの円買いが急速に進むようなら一時的にドル円急落が生じる可能性が高い。

イスラエル、イランとの対立で新局面-代理勢力だけでなく直接対峙も(Bloomberg)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

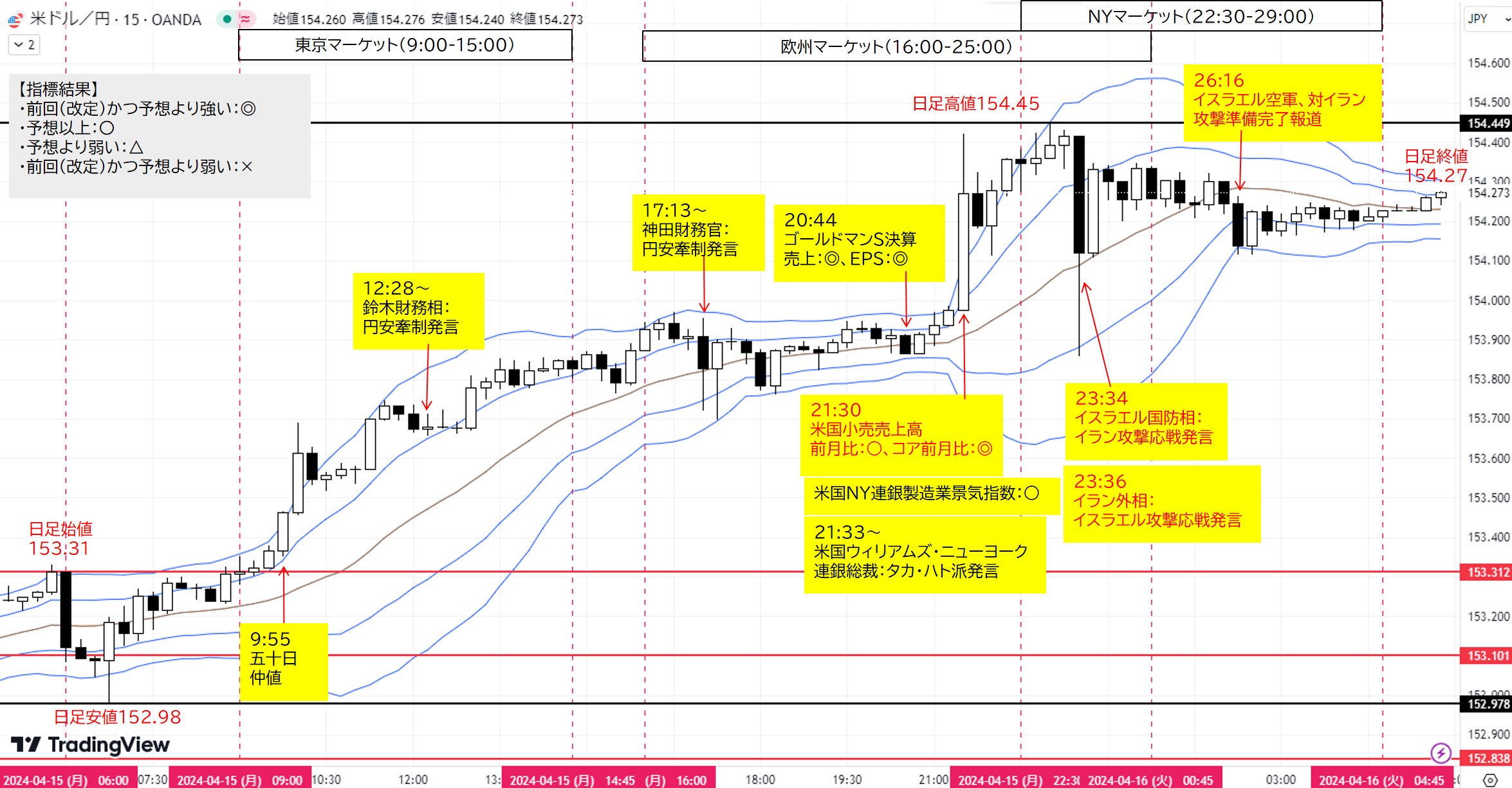

東京マーケット前

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:28~要人発言

鈴木財務相

(過去の発言:3/5, 3/7, 3/8, 3/12, 3/15, 3/19, 3/21, 3/22, 3/26, 3/27, 3/29, 4/1, 4/2, 4/4, 4/5, 4/9, 4/11, 4/12, 4/15)

しっかりと注視している、万全の対応取りたい=円安で鈴木財務相(Reuters)

【考察】円安牽制発言。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

17:13~要人発言

神田財務官

(過去の発言:11/1, 12/21, 2/14, 2/29, 3/5, 3/25, 3/27, 3/29, 4/11, 4/15)

:前回4/11円安牽制発言

為替市場について、米などの財務官・中銀幹部と頻繁に連絡=神田財務官(Reuters)

【考察】円安牽制発言。

20:44 米国主要企業決算

ゴールドマン・サックス

売上高:前回113.2億ドル、予想129.3億ドル、結果142.1億ドル(◎)

EPS:前回5.48ドル、予想8.74ドル、結果11.58ドル(◎)

ゴールドマン、1-3月増益-債券トレーディング収入予想上回る(Bloomberg)

21:30 経済指標

米国NY連銀製造業景気指数

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-20.9、予想-7.0、結果-14.3(○)

21:30 経済指標

米国小売売上高

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。特にコア指数が重要視されます。

(過去の発表日; 4/14, 5/16, 6/15, 7/18, 8/15, 9/14, 10/17, 11/15, 12/14, 1/17, 2/15, 3/14, 4/15)

前月比:前回0.6%(改定0.9)、予想0.4%、結果0.7%(○)

コア前月比:前回0.3%(改定0.6)、予想0.6%、結果1.1%(◎)

21:33~要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2024年FOMC投票権あり)

(過去の発言:1/10, 1/17, 2/23, 2/28, 3/1, 3/8, 4/11, 4/15)

:政策スタンスは中立。前回4/11タカ派発言。

ウィリアムズNY連銀総裁、年内の利下げ開始をなお予想(Bloomberg)

【考察】

発表前:直前153.98。

発表後:米国小売売上高(強)を受けても、米国ウィリアムズ・ニューヨーク連銀総裁の年内利下げへの言及がハト派と捉えられドル円下押しするも、日足高値154.45へ上昇。

23:34 要人発言

イスラエル国防相

「イスラエルはイラン攻撃に応じる以外の選択肢ない」

【考察】中東地政学リスクオフ。

23:36 要人発言

イラン外相

「イスラエル報復あれば即時対応」

【考察】中東地政学リスクオフ

26:16 報道

イスラエル空軍、イランに対する攻撃準備完了

【考察】中東地政学リスクオフ

<まとめ>

東京マーケット:

日足始値153.31

中東地政学リスクオフの影響から取引開始し直後、日足安値152.98へ下落。しかし各国外交努力で中東戦争突入していないこと、五十日仲値に向けてのドル買い需要、貿易収支悪化懸念(原油などの資源価格高騰)、日本株下げ止まりから、東京高値153.85へドル円急騰。地政学リスクオフによる円売りポジション巻き戻しを見込んだショート勢の損切が強い上昇に影響した様子。

【日本市況】中東リスクで株安・債券高、円は34年ぶり安値を連日更新(Bloomberg)

欧米マーケット:

欧州オープン直後、日通し高値153.97を付けると、神田財務官の強い円安牽制発言で153.70まで下押しするも直ぐに押し目買い入り全戻し。

米国小売売上高、米国NY連銀製造業景気指数の強い数値となり日通し高値154.45へ上昇。直後、イスラエル国防相とイラン外相の相次ぐ応戦発言による地政学リスクオフで153.86へ急落するも、リスクオフドル買いも強くほぼ全戻しから引けに掛けて揉み合い。

日足終値154.27

【米国市況】円が154円台に下落、強い米指標で-株と国債に売り(Bloomberg)

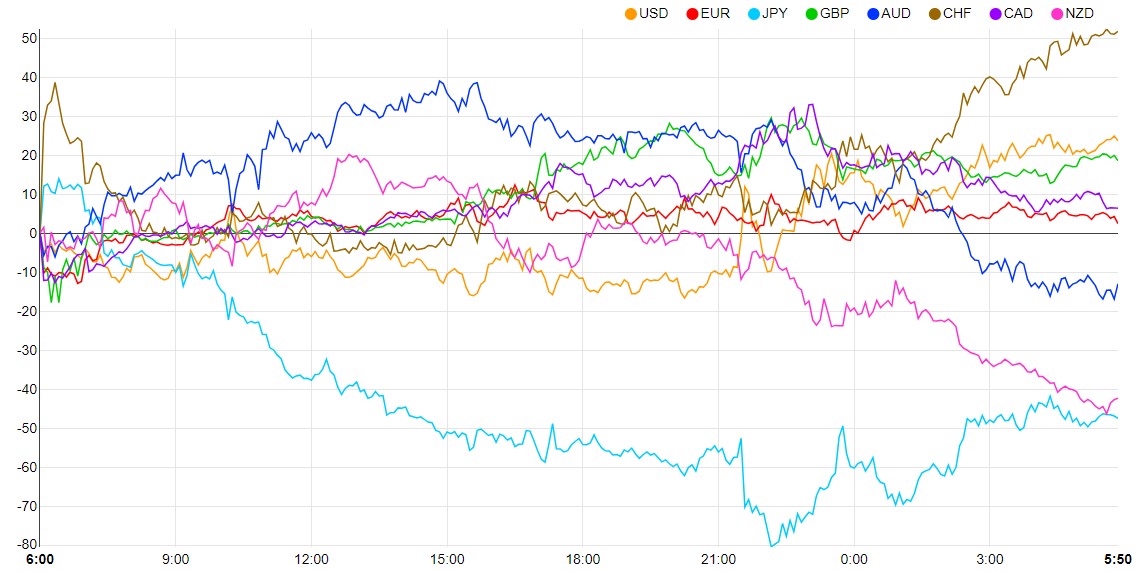

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル買い優勢

買い:米国小売売上高、米国NY連銀製造業景気指数の強い数値。イスラエル国防相とイラン外相の応戦発言。イスラエル空軍の対イラン攻撃準備完了報道。

売り:

・円売り優勢

買い:鈴木財務相、神田財務官の円安牽制発言。イスラエル国防相とイラン外相の応戦発言。イスラエル空軍の対イラン攻撃準備完了報道。

売り:

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:据え置き95.4%

9月18日公表(初回利下げ観測):25bp引き下げ45.5%

年内利下げ観測:25bps×1回=25bps → 政策金利500~525bps相当

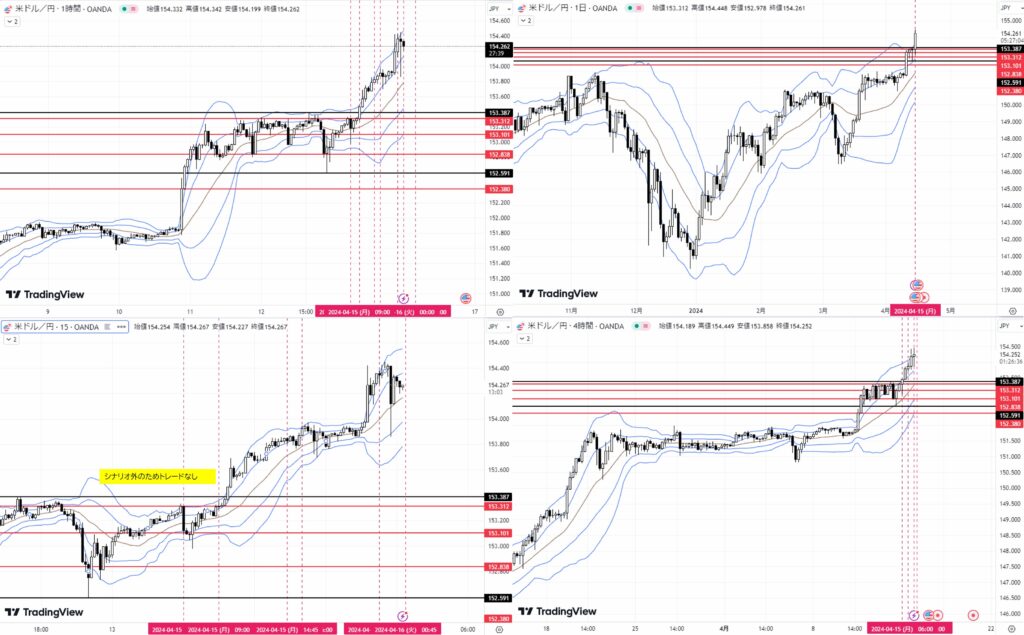

テクニカル分析

トレード

- 月足:4月陽線形成中。上昇トレンド。

- 週足:4/8週、陽線。上昇トレンド。

- 日足:4/12下ヒゲピンバー陰線。上昇トレンド。政府・日銀の強い口先介入か実為替介入なければ4/15も上昇優勢と推測。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:上昇チャネル。

【シナリオ】

①ロング

(A)4H足押し安値152.838付近へ下落→転換上昇→目標1H足押し安値153.101

②ショート

(B)4H足レンジ上限153.312付近を転換下落→目標1H押し安値153.101

(C)1H押し安値153.101をダウ下落→目標4H足押し安値152.838

4月通算:7勝2敗、勝率77.8%、+84.6pips

コメント