ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・日本2年国債入札

・米国新規失業保険申請件数、失業保険継続申請件数

・米国実質GDP改定値

・米国中古住宅販売成約指数

(2)要人発言

・政府日銀円安牽制

・FRB要人

(3)その他

・五十日仲値

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・月末ロンドンフィックス

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

来週のドル・円は小じっかりか、ドルに先高観-日銀執行部発言に注目(Bloomberg)

【債券週間展望】長期金利は上昇か、買い入れ減額と早期利上げを警戒(Bloomberg)

【日本株週間展望】弱含みへ、インフレ高止まり懸念で米PCEに注目(Bloomberg)

本日の注目材料は3点。

①日銀早期金融政策正常化観測、政府・日銀為替介入観測

前日日足高値157.71の158円目前まで上昇しました。政府・日銀為替介入が実施される可能性は低いですが、円安牽制発言、日銀早期金融政策正常化に関する要人発言や報道のヘッドラインが想定されます。

但し、サプライズのヘッドラインでない限り、一時的にドル円下落が生じても押し目買い機会になると考えます。

②米国経済指標

本日注目度の高い指標が続きます。サプライズあれば初動は「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定します。

一方、弱い数値が出ても単発データでは最近のFRB要人タカ派発言の見解が変わることはなく、ドル円下落は一時的で押し目買いの機会と考えます。

③米国FRB要人発言

5/20(月)週から総じてFRB要人発言タカ派発言が続いており、本日も「タカ派発言→ドル円上昇」がメインと考えます。

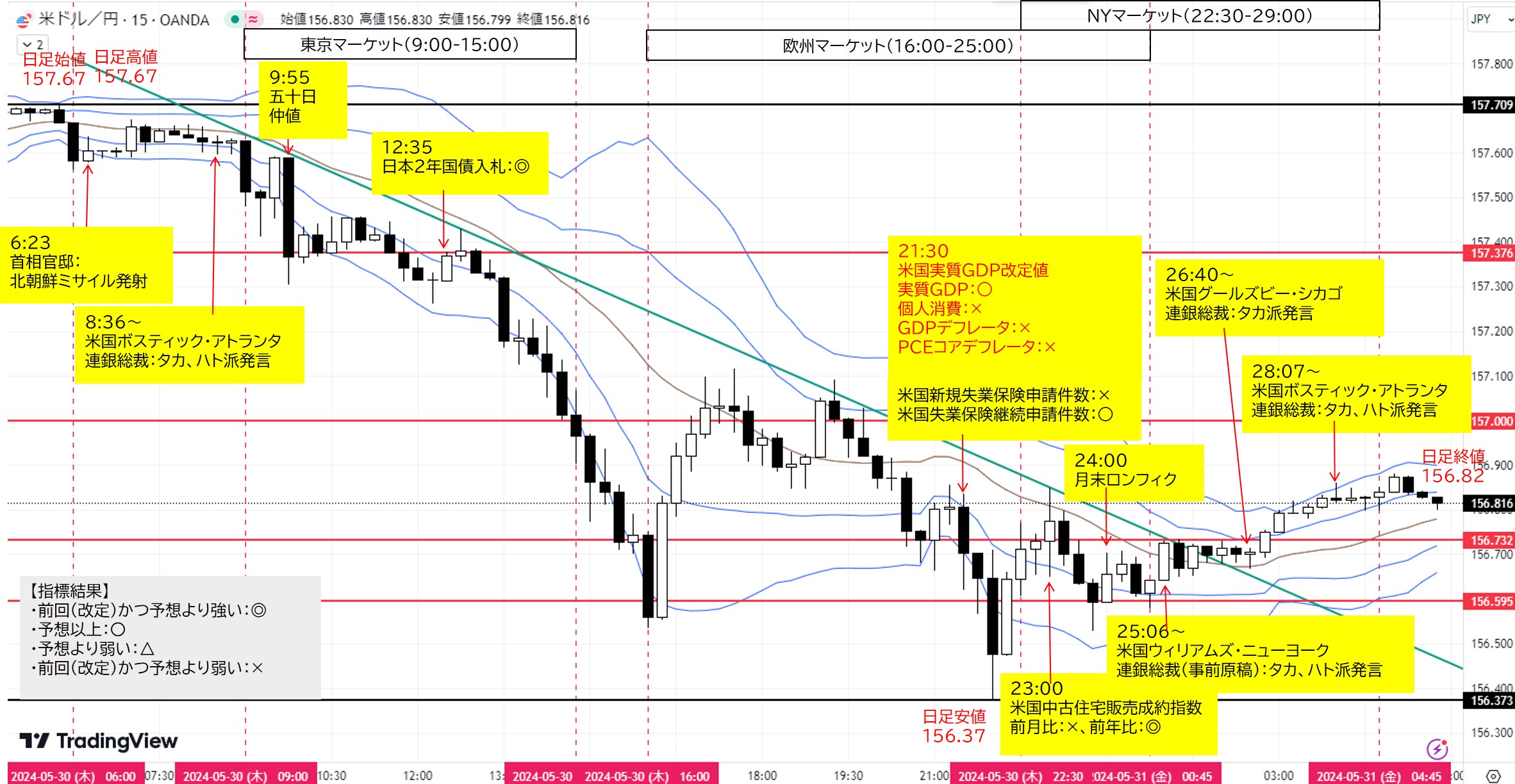

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

6:23 要人発言

首相官邸

北朝鮮が弾道ミサイル発射の可能性 日本EEZ外落下か(日本経済新聞)

【考察】地政学リスクオフ。ドル円反応薄。

8:36~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:3/1, 3/4, 3/25, 4/3, 4/9, 4/12, 4/19, 5/10, 5/16, 5/20, 5/21, 5/22, 5/23, 5/30)

:政策スタンスはハト派。前回5/23タカ派発言。

多くの米インフレ指標、目標レンジに向け回帰中-アトランタ連銀総裁(Bloomberg)

【考察】タカ、ハト派発言。ドル円下落

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

【考察】158円台目前では実需勢の買いが乏しく、ドル円上昇一時的でリスクオフ株下落に押されてドル円下落継続。

12:35 経済指標

日本2年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回0.307%、結果0.422%(×)

応札倍率:前回3.48倍、結果3.78倍(◎)

テール:前回9厘、結果9厘(○)

【考察】総じて入札好調。初動ドル円上昇から急落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回21.5万件(改定21.6)、予想21.6万件、結果21.9万件(×)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回179.4万件(改定178.7)、予想179.3万件、結果179.1万件(○)

【考察】強弱混在。

21:30 経済指標

米国実質GDP改定値(過去の発表日:3/30, 4/27, 5/25, 6/29, 7/27, 8/30, 9/28, 10/26, 11/29, 12/21,1/25, 2/28, 3/28, 4/25)

速報値は改定値や確報値に比べて注目度高いが、改定値や確報値でもドル円が大きく動くことあり。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

実質GDP(=名目GDP-物価変動):前回1.6%、予想1.3%、結果1.3%(○)

個人消費:前回2.5%、予想2.2%、結果2.0%(×)

GDPデフレータ(=名目GDP/実質GDP):前回3.1%、予想3.1%、結果3.0%(×)

PCEコアデフレータ(FRB目標2.0%):前回3.7%、予想3.7%、結果3.6%(×)

【考察】総じて弱い数値。実質GDP前回値からの低下も材料視されドル円下落。

・実質GDP前回値からの低下、個人消費(弱)→景気後退懸念→株価低下、安全資産米国債買い→米国債利回り低下

・PCEコアデフレータ(弱)→インフレ懸念後退→米国債利回り低下

23:00 経済指標

米国中古住宅販売成約指数

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目される。

前月比:前回3.4%(改定3.6)、予想0.0%、結果-7.7%(×)

前年比:前回-4.5%(改定-4.4)、予想-2.1%、結果-0.8%(◎)

【考察】強弱混在。ドル円上昇から下落継続

24:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

【考察】ドル円揉み合い。

23:41~

米国株式インデックス更新停止、個別株・先物は正常。

25:00~

米国株式インデックス更新再開

S&P500腫とダウ平均、ライブプライシング再開~一時問題発生(Bloomberg)

25:06~要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2024年FOMC投票権あり)

(過去の発言:1/10, 1/17, 2/23, 2/28, 3/1, 3/8, 4/11, 4/15, 4/18, 5/6, 5/16, 5/30)

:政策スタンスは中立。前回5/16タカ派発言

NY連銀総裁、金融政策が景気を抑制している「証拠は十分にある」(Bloomberg)

【考察】タカ、ハト派発言(事前原稿)。ドル円揉み合い。

26:40~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/2, 2/5, 2/14, 2/29, 3/1, 3/8, 3/25, 4/4, 4/8, 4/10, 4/12, 4/19, 5/3, 5/10, 5/15, 5/30)

:政策スタンスは中立。前回5/15ハト、タカ派発言

「住宅インフレはコロナ前に比べてまだかなり高い。それが変わらない限り2%到達は難しい」

【考察】タカ派発言。ドル円上昇。

28:07~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:3/1, 3/4, 3/25, 4/3, 4/9, 4/12, 4/19, 5/10, 5/16, 5/20, 5/21, 5/22, 5/23, 5/30)

:政策スタンスはハト派。前回5/23タカ派発言。

「データが適切なら9月利下げあり得る」

【考察】タカ、ハト派発言。ドル円反応薄。

28:54~要人発言

米国バイデン大統領

米供与の兵器でロシア領内攻撃、バイデン氏が容認 ハリコフ国境限定(Reuters)

【考察】ウクライナ・ロシア地政学リスクオフ。ドル円反応薄。

<まとめ>

東京マーケット:

日足始値・日足高値157.67を付けてからは、前日NYマーケットでのドル円上昇を引き継ぐことなく、米国高金利長期化や日銀早期金融引き締め観測を警戒したリスクオフ株急落に連れて、東京安値156.90へ一方通行の急落となりました。米国10年債利回り4.5%超えるとリスクオフ株下落に連れたドル円下落も生じやすいか。

【日本市況】日経平均一時900円安の場面、債券は午後上昇-円反発(Bloomberg)

欧米マーケット:

東京マーケットの流れを引き継いで欧州オープン直後には日通し安値156.54へ急落。しかし日足ダウ高値かつ4H足押し安値156.56からへの一気に急落したことでショート勢決済や押し目買い参入もあり157.12へ急反発。

注目の米国実質GDP改定値は総じて(弱)で日足安値156.37へ下落。その後、FRB要人発言のタカ派・ハト派発言を受け、日足ダウ高値かつ4H足押し安値156.56付近から押し目買い入り引けに掛けて上昇。米国実質GDP改定値(弱)の下落は全戻し。

前日までと比較して、FRB要人からハト派寄りの発言が続いたことには注目したい。

日足終値156.82

【米国市況】株安・国債高、GDP下方修正で-円は一時156円38銭(Bloomberg)

ファンダメンタルズ材料とドル円の関係

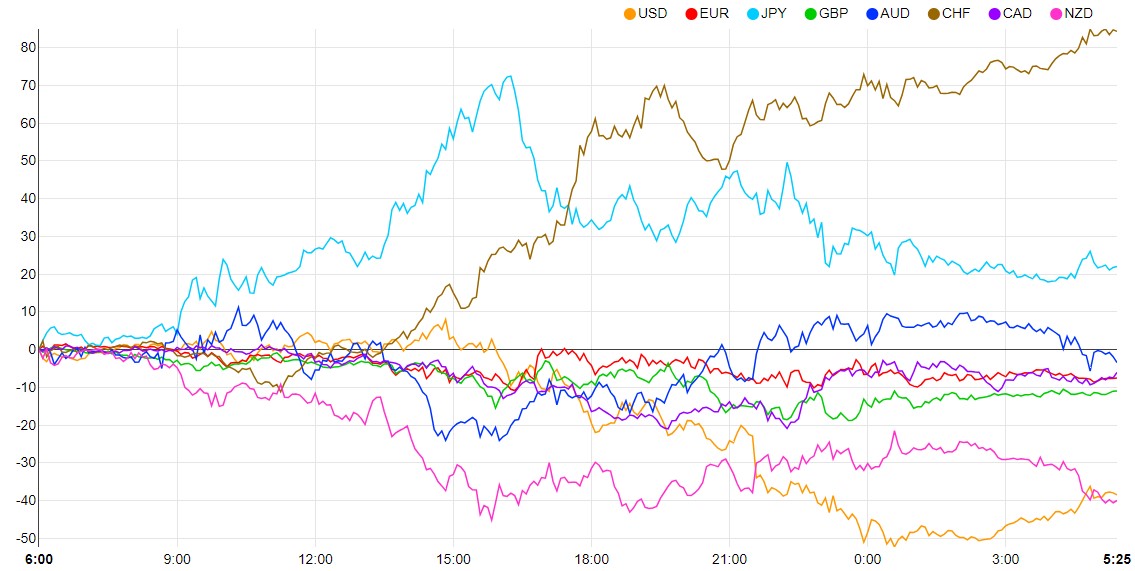

通貨強弱

<ドル売り優勢>

買い材料:

・5/29米経済指標影響継続→米国高金利長期化観測

・米国グールズビー・シカゴ連銀総裁のタカ派発言

売り材料:

・スワップ3倍デー後の決済

・米国実質GDP改定値(×)→景気後退懸念→リスクオフ株下落

・原油先物価格下落→インフレ懸念低下

<円買い優勢>

買い材料:

・北朝鮮弾道ミサイル発射

・米国高金利長期化観測→米国債利回り上昇(水準だけでなく上昇速度も重要)→日欧国債利回り上昇へ波及→リスクオフ株急落

・5/25植田日銀総裁、5/27内田日銀副総裁、5/28安達日銀審議委員のタカ派発言影響継続→日銀早期金融引き締め観測→日本国債利回り上昇

・ウクライナ・ロシア地政学リスクオフ

ゴールドマン、米国債利回り上昇で株高失速と予想-分散投資促す(Bloomberg)

売り材料:

・日本2年国債入札(◎)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き98.9%

初回利下げ観測11月7日公表:25bp引き下げ46.1%

年内利下げ観測:25bps×1回=25bps → 政策金利500~525bps相当

テクニカル分析

Trade

- 月足:5月陰線形成中。上昇トレンド。

- 週足:5/27週、陽線形成中。上昇トレンド。

- 日足:5/29陽線。レンジ内の上昇トレンド。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:上昇トレンド。

【シナリオ】

①Long

(A)15M足押し安値157.544付近へ下落→転換上昇→目標日足戻り高値157.815

(B)4H足ダウ高値157.376付近へ下落→転換上昇→目標日足高値157.709

(C)4H足押し安値157.01付近へ下落→転換上昇→目標4H足ダウ高値157.376

②Short

(D) (A)後、日足高値157.709かつ1H足20MAをダウ下落→目標4H足ダウ高値157.376

5月通算:13勝7敗、勝率65.0%、+273.1pips

コメント