ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/9の欧米マーケット影響

今週5/6,5/7の傾向は欧州オープン前から序盤に掛けてドル円下落でしたが、5/7と本日は上昇継続し、前日日足高値155.69を超えてレジサポすると、日足高値155.95へ到達。

156円台に乗せられないなかで米国新規失業保険申請件数・失業保険継続申請件数(弱)。特に米国新規失業保険申請件数は2023年8月以来の弱さでサプライズとなり155.52へ急落。

NYオープン後に155.42を付けてからは米利下げ観測の株上昇リスクオンと米国デイリー・サンフランシスコ連銀総裁と米国イエレン財務長官のタカ派発言が下値支えし、米国30年債入札好調が上値を抑えて揉み合いながらも下落強くじり下げ。

日足終値155.48

(2)経済指標

・日本国際収支

・日本30年国債入札

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・五十日仲値

・IMM通貨先物ポジション

・中東地政学リスクオフ

本日の注目材料は4点。

①政府・日銀為替介入観測

4/29に続き、5/1も政府・日銀為替介入観測発生しました。しかし、5/4には米国イエレン財務長官より強い為替介入牽制発言(前回4/25牽制発言)。5/6~5/9はこの発言を受けてか介入警戒後退し強い円売り発生。政府・日銀から円安牽制発言が出ても実介入なければ押し目買いの好機になりやすいと考えます。

米財務長官、為替介入「まれであるべきだ」-慎重姿勢示す(Bloomberg)

②米国経済指標

「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定。但し弱い数値が出てもサプライズなければドル円下落は一時的となり、押し目買いの機会になりやすいと考えます。

③米国FRB要人発言

5/3米国雇用統計(弱)を受けてもFRB要人タカ派発言相次いでおり、本日もタカ派発言を想定。下押ししたタイミングでのタカ派発言であれば押し目買いの好機と推測します。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発化。特にイスラエルを巡る中東地政学リスクオフに関するヘッドラインに注視したい。

原油先物価格上昇、安全資産米国債買い、リスクオフ円買い材料交錯しますが、基本的には原油先物価格上昇によりドル円上昇しやすい。

戦闘激化となれば一時的に強いリスクオフに伴うドル円急落に警戒必要ですが、この場合でも押し目買いの機会になりやすいと推測します。

総じて、政府・日銀の強い円安牽制や実為替介入もしくは確度の高い追加利上げ観測報道以外にドル円下落の材料に乏しく、ドル円上昇優勢と考えます。

マーケット動向

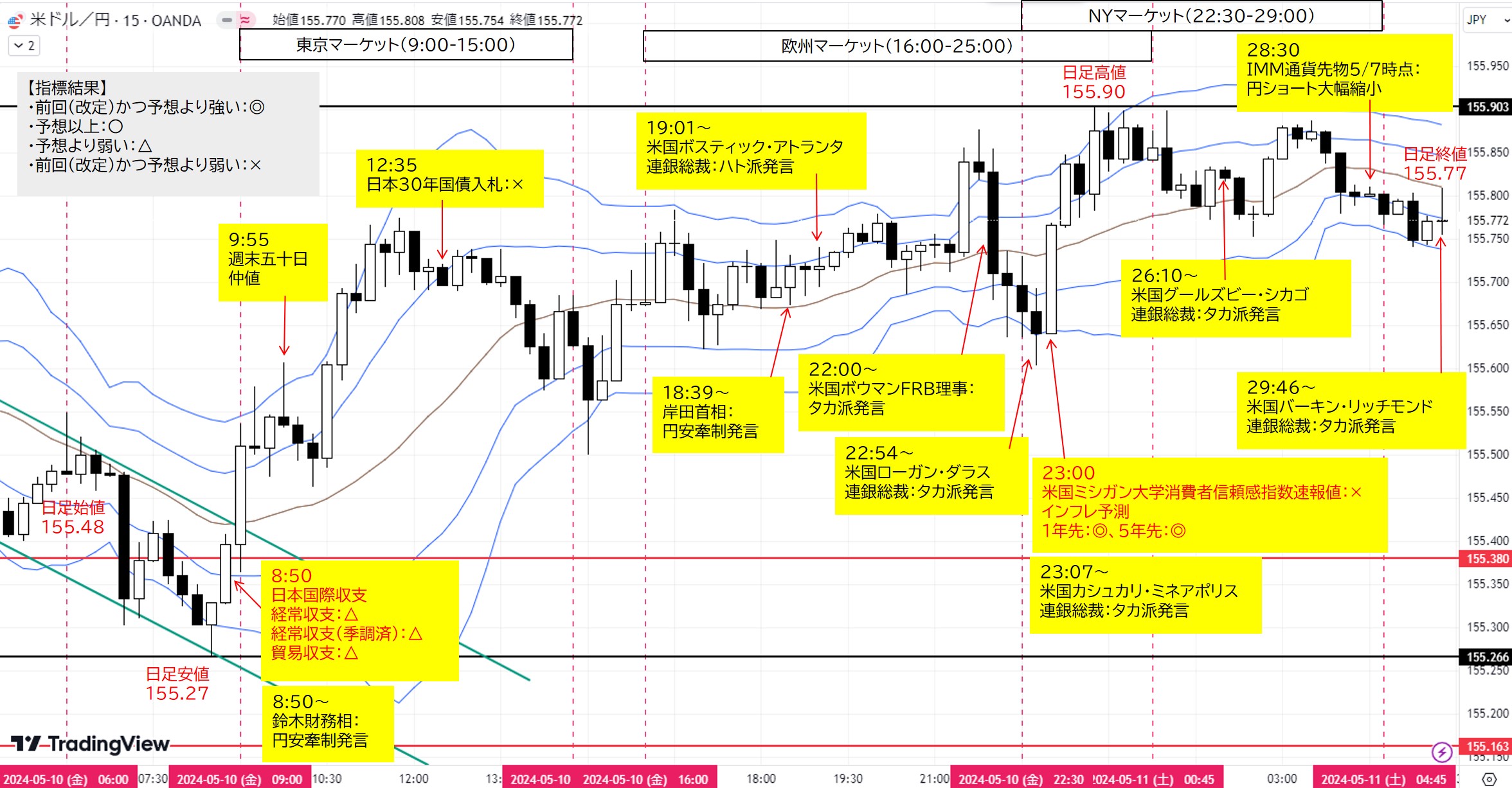

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本国際収支

経常収支:前回26442億円(改定)、予想34313億円、結果33988億円(△)

経常収支(季調済):前回13686億円(改定14121)、予想20442億円、結果20106億円(△)

貿易収支:前回-2809億円、予想5486億円、結果4910億円(△)

【考察】弱い数値。ドル円上昇。

8:50~要人発言

鈴木財務相

(過去の発言:3/5, 3/7, 3/8, 3/12, 3/15, 3/19, 3/21, 3/22, 3/26, 3/27, 3/29, 4/1, 4/2, 4/4, 4/5, 4/9, 4/11, 4/12, 4/15, 4/16, 4/17, 4/18, 4/19, 4/23, 4/25, 4/26, 5/3, 5/8, 5/9, 5/10)

:前回5/8円安牽制発言。

必要であれば適切な対応「堂々と」とる-鈴木財務相が為替介入示唆(Bloomberg)

【考察】円安牽制発言。

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:35 経済指標

日本30年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回1.815%、結果2.008%(×)

応札倍率:前回3.47倍、結果3.25倍(×)

テール:前回13銭、結果30銭(×)

【考察】入札不調。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

18:39~要人発言

岸田首相

最近の円安を十分注視、政府・日銀は引き続き密接に連携=岸田首相(Reuters)

【考察】円安牽制発言

19:01~要人発言

米国ボスティック・アトランタ連銀総裁(2024年FOMC投票権あり)

(過去の発言:1/8, 1/18, 1/19, 2/5, 2/9, 2/16, 2/28, 2/29, 3/1, 3/4, 3/25, 4/3, 4/9, 4/12, 4/19, 5/10)

:政策スタンスはハト派。前回4/19タカ派発言。

米アトランタ連銀総裁、年内利下げをなお確信 時期は不透明(Reuters)

【考察】ハト派発言。

22:00~要人発言

米国ボウマンFRB理事

(過去の発言:2/3, 2/12, 2/21, 2/27, 3/7, 4/2, 4/5, 4/10, 4/18, 5/3, 5/10)

:政策スタンスは中立。前回5/3米国雇用統計(弱)を受けてもタカ派発言。

ボウマンFRB理事、現行の政策金利「もう少し長く」据え置きを(Bloomberg)

【考察】タカ派発言。しかし、4H足レンジ高値155.85からの戻り売り強く下落。

22:54~要人発言

米国ローガン・ダラス連銀総裁(2024年FOMC投票権なし)

(過去の発言:1/7, 2/9, 3/1, 4/5, 5/10)

:政策スタンスはタカ派。前回4/5タカ派発言

米ダラス連銀総裁、利下げについて検討するのはまだ早い(Bloomberg)

【考察】タカ派発言。ドル円下げ止まり。

23:00 経済指標

米国ミシガン大学消費者信頼感指数速報値(過去の速報値発表日;5/12, 6/16, 7/14, 8/11, 9/15, 10/13, 11/10, 12/8, 1/19, 2/16, 3/15, 4/12, 5/10)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回77.2、予想76.3、結果67.4(×)

米国ミシガン大学インフレ予測

1年先:前回3.2%、予想3.2%、結果3.5%(◎)

5年先:前回3.0%、予想3.0%、結果3.1%(◎)

【考察】景気後退とインフレ高進観測交錯のスタグフレーション懸念。インフレ高進の影響強く日通し高値155.90へ上昇。

23:07~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/5, 2/6, 2/7, 3/6, 4/4, 4/18, 5/7, 5/10)

:政策スタンスはタカ派。前回5/10タカ派発言。

米住宅供給問題、高水準の政策金利で複雑化=ミネアポリス連銀総裁(Reuters)

【考察】タカ派発言。

26:10~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/2, 2/5, 2/14, 2/29, 3/1, 3/8, 3/25, 4/4, 4/8, 4/10, 4/12, 4/19, 5/3, 5/10)

:政策スタンスは中立。前回5/3米国雇用統計(弱)を受けてもタカ派発言。

シカゴ連銀総裁、インフレ面での進展が失速している証拠はあまりない(Bloomberg)

【考察】タカ派発言

28:30 経済指標

IMM通貨先物5/7時点(ポジション推移)

円ショート大幅縮小

【考察】円買い材料

29:46~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:2/7, 2/8, 2/12, 2/16, 2/21, 3/1, 4/4, 4/10, 4/11, 4/16, 4/19, 5/6, 5/10)

:政策スタンスはタカ派。前回5/6タカ派発言。

【考察】利下げ慎重姿勢のタカ派発言

<まとめ>

東京マーケット:

日足始値155.48

前日米国新規失業保険申請件数・失業保険継続申請件数(サプライズ弱)の影響引き継いで日通し安値155.27付けるも、日本国際収支(弱)と米利下げ期待高進を受けてリスクオン日本株上昇と五十日仲値へのドル買い需要から東京高値155.77へ上昇。

しかし、前日米国新規失業保険申請件数・失業保険継続申請件数(サプライズ弱)の急落起点である1H足戻り高値155.80付近から戻り売りも強く、日本30年国債入札不調も加わって東京クローズ直後に155.50へ下押し。

きょうの国内市況(5月10日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

今週の傾向は、5/6,5/7欧州オープン前から序盤に掛けてドル円下落でしたが、5/7,5/8は上昇継続。本日は1H足20MAや切番155.50へのレジサポに支えられて、日通し高値155.78へ上昇。

しかし、1H足戻り高値155.80付近の戻り売りも強く、岸田首相の円安容認発言と米国ボスティック・アトランタ連銀総裁のハト派発言を受けて揉み合い。

米国ボウマンFRB理事はタカ派発言でしたが4H足レンジ高値155.85からの戻り売り強く下落から、米国ローガン・ダラス連銀総裁のタカ派発言で下げ止まり。

米国ミシガン大学消費者信頼感指数速報値(弱)とインフレ予測速報値(強)交錯のスタグフレーション懸念でしたが、インフレ高進の影響強く、米国カシュカリ・ミネアポリス連銀総裁のタカ派発言もあって日足高値155.90へ上昇。

その後、スタグフレーション懸念は根強く、米国グールズビー・シカゴ連銀総裁と米国バーキン・リッチモンド連銀総裁とタカ派発言あるも揉み合いで引け。

日足終値155.77

【米国市況】株騰勢に陰り、スタグフレーション懸念-ドル155円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

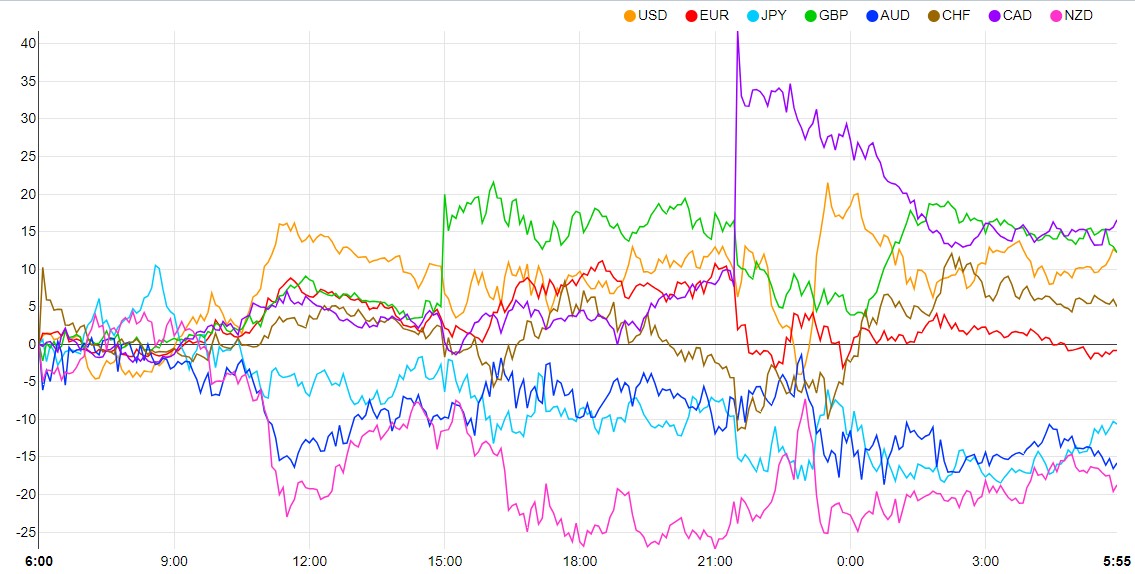

通貨強弱

<ドル買い優勢>

買い材料:

・五十日仲値に向けた実需筋買い観測

・米国ボウマンFRB理事、米国ローガン・ダラス連銀総裁、米国カシュカリ・ミネアポリス連銀総裁、米国グールズビー・シカゴ連銀総裁のタカ派発言

・米国ミシガン大学インフレ予測速報値(強)

売り材料:

・前日米国新規失業保険申請件数、失業保険継続申請件数(サプライズ弱)の影響継続

・米国ボスティック・アトランタ連銀総裁のハト派発言

・米国ミシガン大学消費者信頼感指数速報値(弱)

・原油先物価格下落

<円売り優勢>

買い材料:

・鈴木財務相、岸田首相の円安牽制発言

・日本30年国債入札不調

・IMM通貨先物5/7時点円ショート大幅縮小

・原油先物価格下落

売り材料:

・日本国際収支(弱)

・前日米国新規失業保険申請件数、失業保険継続申請件数(サプライズ弱)の影響継続→リスクオン日本株、欧州株上昇

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き96.5%

初回利下げ観測9月18日公表:25bp引き下げ48.6%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

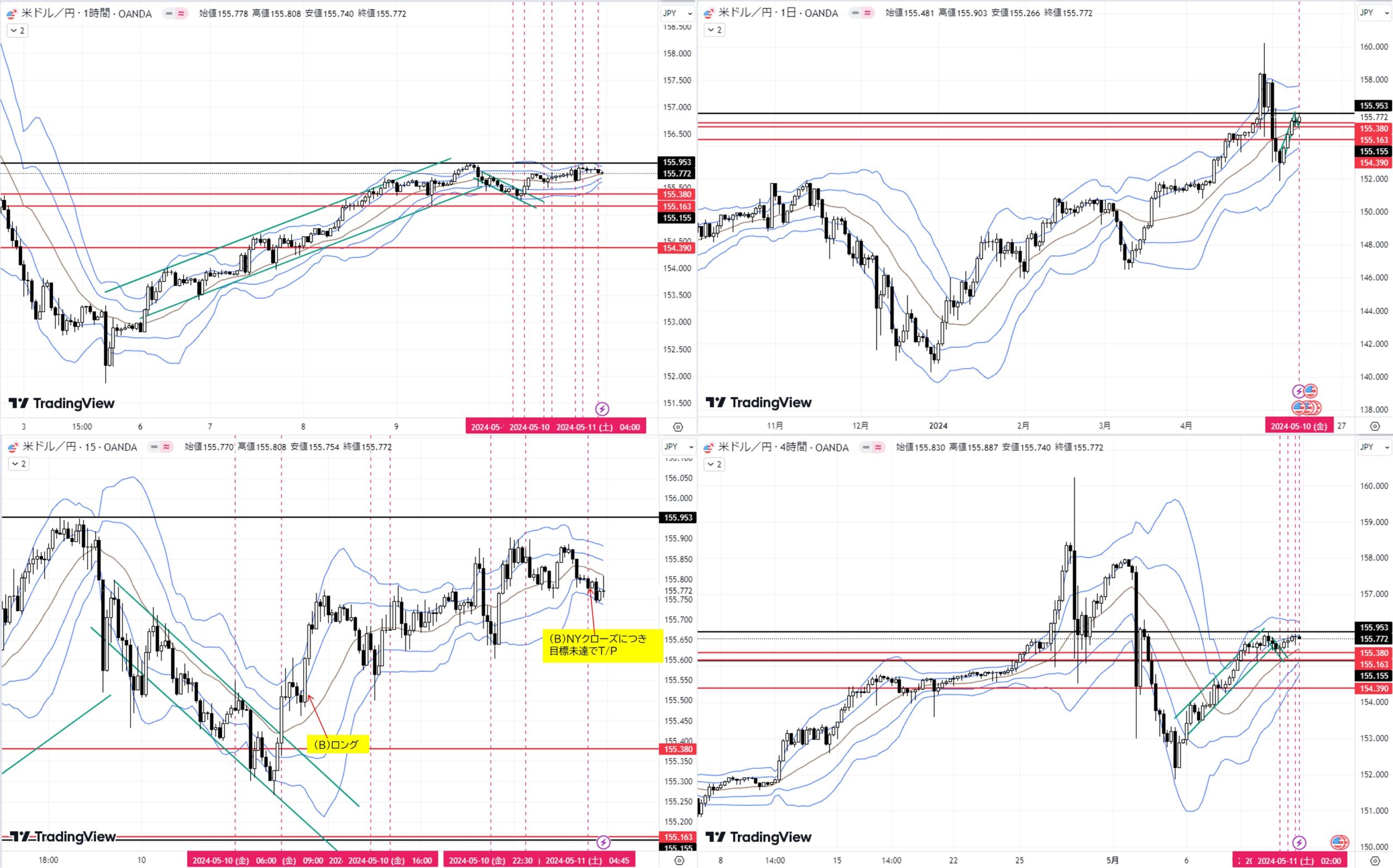

テクニカル分析

トレード

- 月足:5月陰線形成中。上昇トレンド。

- 週足:5/6週、陽線形成中。上昇トレンド。

- 日足:5/9十字線。レンジ

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)4H足レンジ安値155.163や4H足20MA付近へ下落→転換上昇→目標1H足レンジ安値155.380

(B) (A)後、1H足レンジ安値155.380をダウ上昇→目標日足高値155.953

(C)4H足押し安値154.390付近へ下落→転換上昇→目標4H足レンジ安値155.163

②ショート

(D)4H足レンジ安値155.163かつ4H足20MAをダウ下落→目標4H足押し安値154.390

5月通算:4勝2敗、勝率66.7%、+181.1pips

コメント